L’incertezza creatasi sui mercati finanziari a seguito della pandemia ha fortemente condizionato i risultati economici e finanziari 2020 di Ambromobiliare, non impedendo tuttavia di accompagnare i propri clienti nel processo di quotazione. Attività proseguita anche nell’anno in corso. Sono infatti 11 i mandati in essere per le Ipo su AIM Italia nei settori della Nautica, Servizi, Infrastruttura, Energy Storage, Security, Medicale, Recycling, Finanza e Micro-Mobilità sostenibile. Seppure al momento il management non è in grado di stimare gli effetti della pandemia sui mercati, i dati dei primi mesi del 2021 consentono di esprimere un cauto ottimismo per l’intero anno. L’obiettivo della società rimane quello di confermarsi tra i principali player italiani nei settori corporate finance e investment banking in favore delle Pmi.

Modello di Business

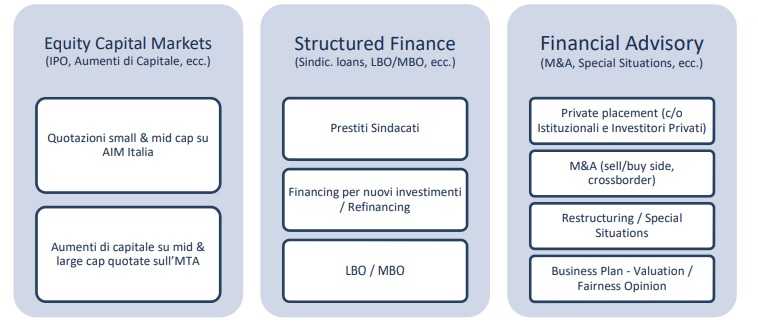

Ambromobiliare, società di consulenza specializzata in servizi di Financial Advisory, offre servizi di consulenza in tutte le aree di finanza strategica come l’Equity Capital Markets, Structured Finance e Financial Advisory (M&A, special situations).

La società assiste le imprese nella realizzazione di operazioni di finanza straordinaria adattate alle specifiche esigenze del cliente, che richiedono l’apporto di un patrimonio di competenze, di know-how e di capacità di innovazione nella ricerca delle soluzioni taylor made.

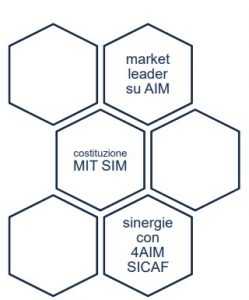

Con 51 Ipo seguite negli ultimi anni, Ambromobiliare detiene una posizione di market leader dell’advisory su AIM con una quota di mercato pari a circa il 30% su AIM Italia.

Ultimi Avvenimenti

Nonostante la pandemia, Ambromobiliare nell’ambito dell’attività di Equity Capital Markets ha concluso con successo 4 Ipo su AIM Italia e AIM Pro, che hanno riguardato Fenix Entertainment (14 agosto), prima quotazione sul nuovo segmento AIM professional, Comal (16 dicembre), MIT SIM (28 dicembre) ed eViso (30 dicembre).

Tre progetti di IPO in pipeline, iniziati all’inizio del 2020, sono stati invece sospesi per gli effetti della pandemia. Progetti comunque ripresi, con la prima quotazione nel 2021 su AIM Italia di Casasold (18 marzo 2021).

Per quanto riguarda invece il settore Financial Advisory, nel 2020 ha seguito due operazioni: la cessione di ROI Automotive Technology di Miro Radici Family of Companies a Trèves, e di Cornelli da parte di Grifal, a cui si aggiunge l’acquisizione di Tieng nel gennaio 2021.

Conto Economico

Ambromobiliare chiude il 2020 con ricavi netti diminuiti a 2 milioni (-34%), a causa degli effetti connessi alla diffusione del Covid-19, che hanno penalizzato in particolare la prima metà dell’anno (-77% a 381 mila euro), seguita da una seconda parte in recupero. In un contesto di mercato particolarmente critico, la Società ha dimostrato flessibilità operativa e capacità di adattamento alle situazioni impreviste.

Come spiega l’organo amministrativo, “tutti i clienti sono stati colpiti dalla crisi, alcuni in maniera tale da chiedere una sospensione del processo di quotazione già iniziato nel 2019 per il lockdown. Tutti i mandati sono comunque tornati attivi e addirittura è stato possibile acquisirne di nuovi”.

Pur in presenza del calo dei ricavi, la marginalità operativa si mantiene stabile al 12%, con un Ebitda in valore assoluto pari a 249 mila euro (-33%), grazie alle misure di contenimento dei costi per servizi e operativi poste in essere.

L’esercizio chiude con un utile netto di 75 mila euro, rispetto ai 187 mila euro di fine 2019, scontando anche svalutazioni effettuate su alcuni crediti verso clienti per 158 mila euro.

Stato Patrimoniale

Sul fronte patrimoniale, a fine 2020 il patrimonio netto si porta a 3,7 milioni (3,4 milioni nel 2019), beneficiando tra l’altro dell’esercizio di 68.035 warrant nel quarto e ultimo periodo di esercizio (30 ottobre 2020).

Aumentano le liquidità finanziarie nette a 0,5 milioni (0,4 milioni nel 2019), comprensive di un finanziamento a m/l termine finalizzato a riequilibrare la struttura finanziaria a breve, ma anche a supportare alcuni investimenti e a consentire alcune operazioni di investimento finanziario.

Evoluzione prevedibile della gestione

Anche nell’anno in corso, la Società sta seguendo diversi incarichi relativi alle operazioni di quotazione su AIM Italia, rafforzando ulteriormente la propria posizione nel mercato di riferimento. I mandati in essere per le IPO, in totale 11 mandati attivi, fanno riferimento ai settori Nautica, Servizi, Infrastruttura, Energy Storage, Security, Medicale, Recycling, Finanza e Micro-Mobilità sostenibile.

Nell’ambito dell’attività di advisory finanziario specializzato nel settore delle IPO su AIM Italia, Ambromobiliare continuerà a beneficiare dell’evoluzione normativa che riguarda il mercato di riferimento (PIR 3.0, credito di imposta sul 50% dei costi di quotazione delle PMI e incentivi fiscali per l’investimento in PMI innovative).

I dati gestionali dei primi mesi del 2021 consentono al management di essere cautamente ottimista in merito ai risultati attesi per l’intero anno, sempre però considerando che al momento non è possibile stimare gli effetti della pandemia da Covid-19 sui mercati e di conseguenza sul core business della Società.

Strategia

L’obiettivo di Ambromobiliare è quello di divenire uno dei principali player italiani nei settori corporate finance e investment banking tramite un’ulteriore crescita nel mercato italiano dell’advisory finanziario e il consolidamento del proprio ruolo nel mercato domestico dell’M&A, nonché lo sfruttamento delle sinergie strategiche commerciali con MIT SIM e 4AIM SICAF. Quest’ultima, tra l’anno in corso e il 2022, punta a raccogliere 100 milioni attraverso un maxi aumento di capitale al fine di aumentare il proprio patrimonio, attualmente pari a circa 25 milioni.

La strategia per le tre linee di business prevede:

- il mantenimento della quota di mercato relativa alla linea di business ECM (Equity Capital Markets) sul mercato delle IPO su AIM Italia, in virtù degli ottimi risultati delle IPO seguite negli ultimi anni. Inoltre, l’IPO seguita nel settore navale, pianificata per il 2021 sul segmento Star, dovrebbe riconfermare Ambromobiliare come advisor finanziario anche sull’MTA;

- il consolidamento e rafforzamento della presenza di Ambromobiliare nel mercato domestico dell’M&A e nel settore Financial Advisory;

- l’ingresso di collaboratori esterni alla Business Unit SF (Structured Finance) a seguito dell’attività poco soddisfacente degli ultimi anni, in particolare per l’area Debito.

Al fine di reperire le risorse finanziarie a supporto del percorso di crescita, nonché di cogliere le condizioni più favorevoli per il compimento di operazioni straordinarie, gli azionisti a luglio 2020 hanno conferito al board una delega quinquennale per aumentare il capitale sociale per massimi 2,5 milioni, riservato per 1,5 milioni ad investitori qualificati e 1 milione al personale dipendente, collaboratori e amministratori della Società.

Borsa

In Borsa il titolo Ambromobiliare ha sofferto fino ad oggi lasciando sul terreno il 40%, mentre l’indice Ftse Aim ha segnato un progresso pari al 39%.

L’azione, che oggi viaggia sul minimo a 2,12 euro, ha toccato il massimo di periodo il 20 maggio 2020 a 3,7 euro.

###

Resta sempre aggiornato sul tuo titolo preferito, apri l'Insight dedicato a Ambromobiliare