Nel primo trimestre del 2021 il fatturato di STM si è attestato a 3,02 miliardi di dollari, rispetto a 2,23 miliardi del pari periodo del 2020 (+35,2%), sostenuti dalla domanda dei settori auto e industriale.

Nel confronto anno su anno, la Società ha riportato maggiori vendite in tutti i segmenti: Automotive, Imaging e Discreti di potenza (+38,5% a 1.043 milioni), Analogici e MEMS (+27,1% a 1.083 milioni), Microcontrollori e Digital ICs (+42,2% a 886 milioni), quest’ultimo con una lieve flessione solo nel sotto-gruppo RF Communications.

In termini sequenziali i ricavi netti sono diminuiti del 6,8%, 270 punti base al di sopra del valore intermedio della guidance della Società. ADG e MDG hanno riportato aumenti nei ricavi netti rispetto al trimestre precedente, mentre AMS ha registrato una flessione.

Come tipologia di clienti gli OEM (Original Equipment Manufacturer) hanno rappresentato il 67% (75% nel 1Q 2021) mentre la Distribuzione ha inciso per il restante 33% (25% nel 1Q 2021). Anno su anno, le vendite a OEM sono progredite del 20,8%, quelle alla Distribuzione del 78,4%.

Il Mol ammonta a 1.175 milioni, pari a un incremento anno su anno del 38,9%. Il margine lordo, pari al 39,0%, è diminuito di 110 punti base anno su anno (50 punti base sopra il valore intermedio della guidance) a causa principalmente di minori oneri da sottoutilizzo della capacità produttiva, efficienze di produzione e un mix migliorato, parzialmente controbilanciati da effetti valutari negativi, al netto dei contratti di hedging.

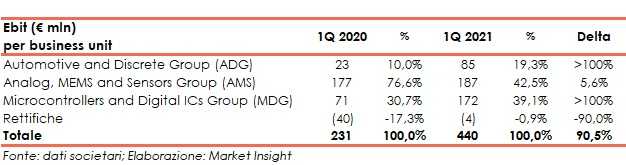

L’Ebit è aumentato del 90,5% a 440 milioni, rispetto a 231 milioni di dollari nello stesso trimestre dell’anno scorso. Anno su anno, il margine operativo è aumentato di 420 punti base al 14,6% dei ricavi netti.

L’incremento dell’Ebit riflette le performance positive di tutti i segmenti: AMS (+5,6% a 187 milioni), MDG (da 71 a 172 milioni) e ADG (da 23 a 85 milioni).

Il trimestre si è chiuso con un utile netto dei Soci di 364 milioni, in aumento dell’89,6% su base annua.

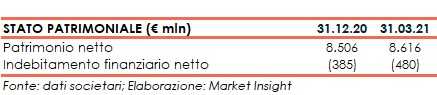

Dal punto di vista patrimoniale i mezzi propri passano dai 8,51 miliardi del 31 dicembre 2020 a 8,62 miliardi di fine marzo, mentre la posizione finanziaria netta (al netto di liquidità vincolata e titoli negoziabili) risulta positiva (cassa) per 480 milioni, rispetto a 385 milioni a fine dicembre.

Il valore intermedio delle previsioni sulle attività stima ricavi netti per il secondo trimestre 2021 a 2,9 miliardi di dollari, corrispondenti a una diminuzione del 3,8% su base sequenziale, più o meno 350 punti base e un margine lordo al 39,5%, più o meno 200 punti base.

La previsione sulle capex 2021 è stata alzata a 2 miliardi di dollari, rispetto alla precedente stima fra 1,8 e 2 miliardi, soprattutto per incrementare la capacità produttiva. Nel full year 2021 è atteso un fatturato di 12,1 miliardi.