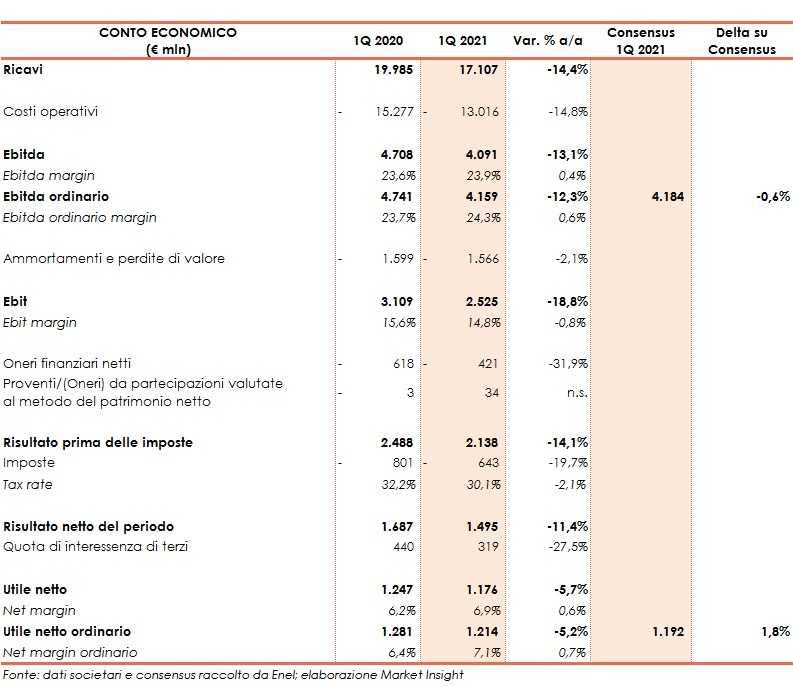

Nel primo trimestre 2021 il gruppo Enel registra ricavi per 17.107 milioni (19.985 milioni nel 1Q 2020, -14,4%).

Una dinamica riconducibile principalmente alle attività di Generazione Termoelettrica e

Trading in Italia e Spagna, per le minori attività di trading, alle Infrastrutture e Reti

principalmente in America Latina per l’effetto cambi negativo e ai Mercati Finali, per le minori quantità di energia elettrica vendute in Spagna.

A livello di risultati operativi, l’EBITDA ordinario ammonta a 4.159 milioni (4.741 milioni nel 1Q 2020, -12,3%), sostanzialmente in linea con il consensus (-0,6% vs 4.184 milioni).

Una diminuzione causata soprattutto dagli impatti rilevati in Spagna nel primo trimestre 2020 a seguito della modifica del beneficio dello sconto energia, principalmente nella Generazione Termoelettrica e Trading (442 milioni, -36,4%) e nelle Infrastrutture e Reti (1.733 milioni, -11,5%), nonché per l’effetto cambi negativo in America Latina.

Al lordo delle partite straordinarie registrate nei periodi di confronto, principalmente per piani di ristrutturazione per transizione energetica e digitalizzazione e per costi da Covid-19, l’EBITDA si attesta a 4.091 milioni (4.708 milioni nel 1Q 2020, -13,1%).

L’EBIT è pari a 2.525 milioni (3.109 milioni nel 1Q 2020, -18,8%), dopo essere stati contabilizzati ammortamenti e svalutazioni diminuiti del 2,1% a 1.566 milioni.

Il conto economico chiude con un utile netto ordinario del Gruppo di 1.214 milioni (1.281 milioni nel 1Q 2020, -5,2%), oltre le attese degli analisti (+1,8% vs 1.192 milioni).

La variazione dei risultati operativi ordinari è stata parzialmente compensata dai minori oneri finanziari netti, per effetto di operazioni di rifinanziamento del debito, e dalla minore incidenza delle interessenze di terzi in Enel Américas a seguito delle operazioni di riorganizzazione del Gruppo in America Latina.

Al lordo della partite straordinarie, la voce è pari a 1.176 milioni (1.247 milioni nel 1Q 2020, -5,7%).

L’indebitamento finanziario netto al 31 marzo 2021 cifra in 45.884 milioni, in aumento di 469 milioni rispetto a 45.415 milioni di fine 2020, e sostanzialmente in linea con il consensus (+27 milioni vs 45.857 milioni).

Il maggiore fabbisogno generato dagli investimenti del periodo, dal pagamento di dividendi e dall’effetto cambi negativo è stato parzialmente compensato dai positivi flussi di cassa generati dalla gestione operativa e dalla liquidità generata dall’emissione di un prestito obbligazionario non convertibile subordinato ibrido perpetuo.

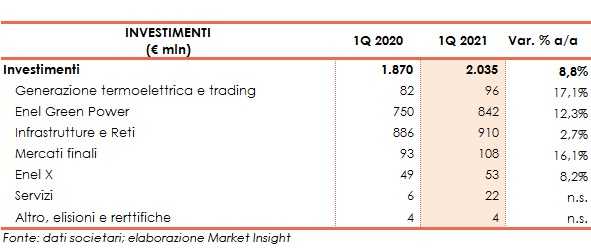

Gli investimenti salgono a 2.035 milioni (1.870 milioni nel 1Q 2020, +8,8%). Il gruppo ha indirizzato risorse significativamente principalmente nelle rinnovabili e nelle reti, al fine di accelerare ulteriormente il processo di decarbonizzazione di Gruppo e cogliere le opportunità che emergeranno dalla ripresa economica.

“Questi investimenti ci permetteranno di accelerare la crescita, in un contesto di sempre maggiore decarbonizzazione, proiettandoci verso un nuovo record di costruzione di capacità rinnovabile a fine anno”. ha commentato l’AD Francesco Starace.

Alla luce dei risultati raggiunti, il management conferma “gli obiettivi di crescita per il 2021 in termini di EBITDA ordinario e utile netto ordinario, come annunciato a novembre dello scorso anno in occasione della presentazione del Piano Strategico.”

Nel 2021 Enel prevede, infatti, un EBITDA ordinario compreso tra 18,7 e 19,3 miliardi e un utile netto ordinario compreso tra 5,4 e 5,6 miliardi.