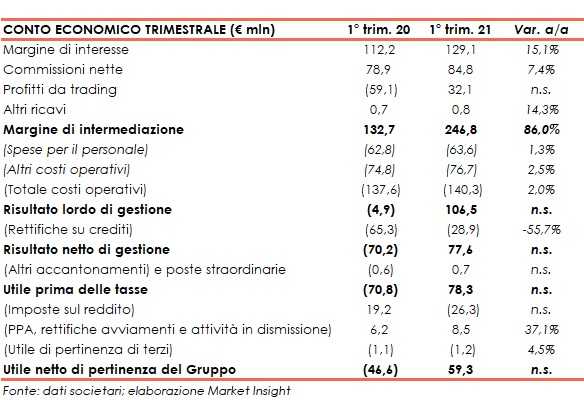

Banca Popolare di Sondrio ha chiuso il primo trimestre 2021 con un margine di intermediazione pari a 246,8 milioni (+86% a/a), grazie all’apporto di tutte le componenti. Il periodo è stato archiviato con un utile netto di 59,3 milioni (rosso di 46,5 milioni nel primo trimestre 2020).

“Nel trimestre in cui per la banca ricorreva l’anniversario del centocinquantesimo anno

dalla fondazione è motivo di soddisfazione aver conseguito risultati estremamente

positivi che trovano sintesi in un utile netto pari a 59,3 milioni”.

È con queste parole che Mario Pedranzini, consigliere delegato e direttore generale di Banca Popolare di Sondrio, ha commentato i risultati del primo trimestre 2021.

“Abbiamo avuto solide conferme sul fronte dell’attività bancaria caratteristica con il proseguimento del trend favorevole delle voci margine di interesse e commissioni e tratto beneficio dalle dinamiche positive osservate sui mercati finanziari.

Rimarco, infine, che la solidità patrimoniale della banca, già ai vertici di sistema in Italia ed Europa, risulta ulteriormente rafforzata e ciò ci consente di affrontare con fondato ottimismo le sfide future”, ha aggiunto il manager.

Il margine di intermediazione è salito a 246,8 milioni (+86% a/a), grazie all’apporto positivo di tutte le componenti.

Il margine di interesse è cresciuto a 129,1 milioni (+15,1%), riflettendo una sostanziale stabilità sul fronte della marginalità riferita alla clientela e i benefici rivenienti dal funding ottenuto con le operazioni di rifinanziamento presso la BCE (TLTRO III).

Le commissioni nette sono aumentate a 84,8 milioni (+7,4%), spinte in particolare modo dal maggiore contributo derivante dai servizi di incasso e pagamento e dal collocamento di prodotti assicurativi e di risparmio gestito.

I profitti da trading hanno registrato un saldo positivo di 32,1 milioni, beneficiando della dinamica favorevole dei mercati finanziari (-59,1 milioni nel primo trimestre 2020, ampiamente influenzato dall’inizio della crisi pandemica).

I costi operativi sono leggermente saliti a 140,3 milioni (+2%), al cui interno le spese per il personale sono cresciute di poco a 63,6 milioni (+1,3% a/a), mentre gli altri costi sono aumentati a 76,7 milioni (+2,5%), includendo gli oneri di sistema (20 milioni).

Tali dinamiche hanno portato a un risultato lordo di gestione pari a 106,5 milioni (-4,9 milioni nel periodo di confronto) e, dopo rettifiche su crediti scese a 28,9 milioni (-55,7%, che comprende 7,7 milioni di rilasci su accantonamenti netti per rischio di credito per impegni e garanzie), il risultato netto di gestione si è fissato a 77,6 milioni (-70,2 milioni nel periodo di confronto) e l’utile netto a 59,3 milioni (perdita netta di 46,5 milioni nel primo trimestre 2021).

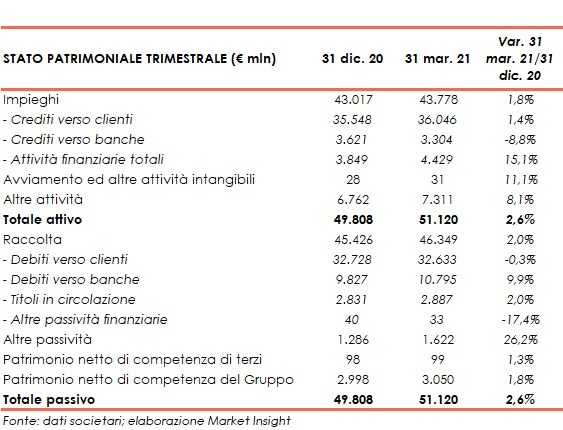

Dal lato patrimoniale, a fine marzo 2021 gli impieghi salgono a 43,8 miliardi (+1,8% rispetto al 31 dicembre 2020), al cui interno crescono a 36 miliardi i crediti verso clientela (+1,4% rispetto a fine 2020).

I crediti deteriorati lordi netti ammontano a 1,1 miliardi (-1,7% rispetto al 31 dicembre 2020, coverage ratio al 53,03%), al cui interno le sofferenze sono pari a 343 milioni (grado di copertura al 68,32%) e le inadempienze probabili a 666 milioni (coverage ratio al 41,06%).

La raccolta aumenta a 46,3 miliardi (+2% rispetto a fine 2020), al cui interno quella da clientela resta stabile a 32,6 miliardi (-0,3% rispetto al 31 dicembre 2020).

In riferimento alla solidità patrimoniale, al 31 marzo 2021 il CET1 si attesta al 16,57% (16,2% a fine 2020).

In tema di prevedibile evoluzione della gestione per il gruppo, nel prosieguo del

corrente anno si ritiene sussistano le condizioni per conseguire livelli di redditività più

elevati rispetto a quelli del precedente esercizio, con un ROE target stimato superiore

al 5%, in linea con il piano industriale.