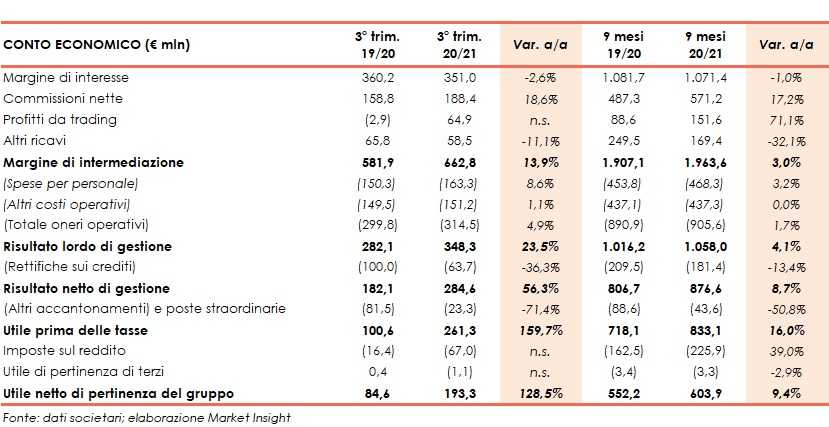

Mediobanca ha archiviato i primi nove mesi del 2020/21 con un margine di intermediazione pari a 1.963,6 milioni (+3% a/a). Il risultato lordo di gestione e l’utile netto si sono fissati rispettivamente a 1.058 milioni (+4,1%) e a 603,9 milioni (+9,4%).

Mediobanca prosegue nel percorso di crescita chiudendo i primi nove mesi 2020/21 con ricavi, utili e solidità patrimoniale in aumento, confermato anche nell’ultimo trimestre.

I nove mesi vedono la conferma di una robusta attività commerciale in tutti i segmenti, trainata dagli investimenti in persone, tecnologia e distribuzione che hanno permesso di superare brillantemente gli effetti del lockdown, accelerando il percorso di crescita.

Le divisioni mostrano un significativo progresso del Corporate & Investment Banking, sui livelli massimi di ricavi e utili degli ultimi anni, che compensa il consolidamento di Consumer e PI; costante miglioramento del Wealth Management in termini di posizionamento, ricavi e redditività.

Il margine di intermediazione è salito a 1.963,6 milioni (+3% a/a). Nel terzo trimestre la voce si è fissata a 662,8 milioni (+13,9%).

Il margine di interesse è sceso di poco a 1.071,4 milioni (-1%), scontando il minore

contributo del Consumer, solo parzialmente bilanciato dal dato positivo del CIB. Nel terzo trimestre la voce è ammontata a 351 milioni (-2,6%).

Le commissioni nette sono aumentate a 571,2 milioni (+17,2%), grazie all’apporto di Corporate e Investment e Wealth Management. Nel terzo trimestre la voce è stata pari a 188,4 milioni (+18,6%).

I profitti da trading sono cresciuti a 151,6 milioni (+71,1%), per effetto dell’apporto del portafoglio proprietario, che ha più che compensato il minore contributo dell’attività con clientela. Nel terzo trimestre la voce si è fissata a 64,9 milioni (-2,9 milioni nel periodo di confronto).

Gli altri ricavi sono calati a 169,4 milioni (-32,1%), per il minore apporto di Generali dovuto a componenti non ricorrenti. Nel terzo trimestre la voce è stata pari a 58,5 milioni (-11,1%).

I costi operativi sono saliti leggermente a 905,6 milioni (+1,7%). Nel terzo trimestre la voce si è fissata a 314,5 milioni (+4,9%).

Le spese per il personale sono aumentate a 468,3 milioni (+3,2%), riconducibile, oltre che alla stima della quota variabile del Corporate ed Investment Banking (correlata all’andamento dei ricavi), al rafforzamento della rete distributiva nel Wealth Management. Gli altri costi sono rimasti stabili a 437,3 milioni, per effetto anche dei risparmi connessi alla ridotta mobilità che assorbono le campagne commerciali del Wealth Management, gli investimenti informatici e i maggiori oneri di recupero crediti. Nel terzo trimestre le due voci si sono fissate rispettivamente a 163,3 milioni (+8,6%) e 151,2 milioni (+1,1%).

Tali dinamiche hanno portato a un risultato lordo di gestione pari a 1.058 milioni (+4,1%). Nel terzo trimestre la voce si è fissata a 348,3 milioni (+23,5%).

Le rettifiche su crediti sono scese a 181,4 milioni (-13,4%), malgrado l’assenza di

partite straordinarie e la scelta di mantenere inalterati gli overlay ed un prudenziale staging in un quadro di miglioramento degli indicatori di rischio (passaggio a perdita e incassi su moratorie). Nel terzo trimestre la voce è stata pari a 63,7 milioni (-36,3%). Il costo del rischio si attesta a 53 pb (85 pb nell’anno precedente).

Il periodo si è chiuso con un utile netto di 603,9 milioni (+9,4%). Nel terzo trimestre la voce è ammontata a 193,3 milioni (+128,5%).

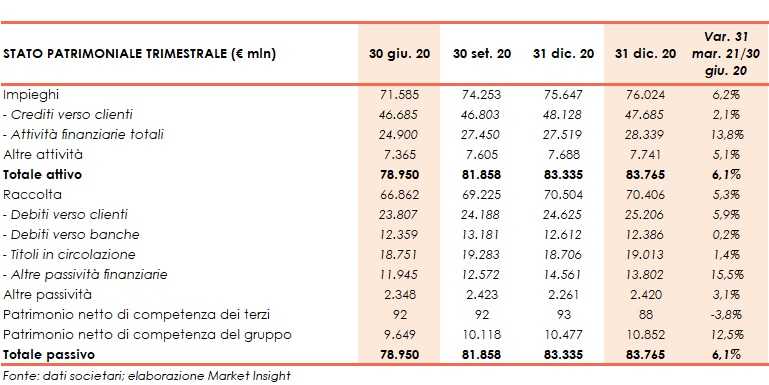

Dal lato patrimoniale, a fine marzo 2021 gli impieghi salgono a 76 miliardi (+6,2% rispetto al 30 giugno 2020), sostenuti dalla crescita dei crediti verso la clientela a 47,7 miliardi (+2,1% rispetto a fine giugno).

La raccolta aumenta a 70,4 miliardi (+5,3% rispetto al 30 giugno 2020), al cui interno quella da clientela raggiunge 25,2 miliardi (+5,9% rispetto a fine giugno).

Sul fronte della solidità patrimoniale, a fine marzo 2021 il CET1 si fissa al 16,25% (16,13% al 30 giugno 2020).

La chiusura dell’esercizio è vista in ampia ripresa rispetto allo scorso anno, superando le difficoltà della pandemia. L’accelerazione della campagna vaccinale nonché le iniziative di politica monetaria e fiscale creano presupposti positivi per l’andamento dei prossimi trimestri.

I ricavi di gruppo continueranno ad essere sostenuti da un positivo flusso di commissioni per le divisioni Investment Banking e Wealth Management, che compensano il rallentamento del margine di interesse caratterizzato dai minori prestiti personali Consumer, sui quali si registrano segnali di ripresa in queste settimane.

Con la chiusura dell’esercizio si avrà la consueta stagionalità dei costi di struttura, in incremento rispetto al trimestre appena concluso.

Il costo del rischio dovrebbe mantenersi su livelli contenuti: tutti gli indicatori di rischio Consumer restano sui livelli pre-Covid ed il nuovo scenario macro-conomico, in base al quale saranno adeguati i parametri IFRS9 in sede di chiusura d’esercizio, è atteso in miglioramento rispetto al precedente.

Il gruppo conferma l’indicazione di un pay-out del 70% subordinato alla rimozione della

raccomandazione BCE in vigore fino al 30 settembre 2021: la proposta di un dividendo

per l’esercizio corrente sarà quindi formulata nei tempi idonei per essere sottoposta

all’approvazione dell’assemblea prevista entro la fine di ottobre.