Banca Generali ha archiviato il primo trimestre 2021 con un margine di intermediazione pari a 239,8 milioni (+42,1% a/a), grazie alla robusta performance dei ricavi core. L’utile netto si è fissato a 135,4 milioni (+71,2%).

“Il 2021 è partito molto bene, con un’ulteriore accelerazione nell’interesse per la nostra

industria ed un risultato pro capite dei nostri banker decisamente superiore alla media del settore. Per una banca che ha messo al centro il valore del capitale umano, registrare il migliore risultato trimestrale della propria storia in un contesto ancora sfidante per gli strascichi di una crisi senza precedenti è in primo luogo motivo di grande orgoglio, oltre che di soddisfazione”.

È con queste parole che Gian Maria Mossa, Ad e Dg di Banca Generali, ha commentato i conti del primo trimestre 2021.

“La qualità dei nostri professionisti sul territorio, l’impegno e la competenza dei colleghi di sede garantiscono, anche in una situazione eccezionale, un continuo focus su valore del servizio, ricerca di innovazione e sostenibilità dei nostri risultati. Stiamo crescendo in tutte le direzioni anche grazie alla versatilità della nostra offerta ed al nostro ecosistema digitale, offrendo soluzioni fortemente personalizzate per la cura del patrimonio dei nostri clienti. 7

L’avere messo a segno questi numeri all’inizio dell’ultimo atto del piano triennale 2019-2021, conferma la validità delle progettualità avviate e la solidità e la capacità di generare valore della nostra realtà. Nonostante la cautela per il contesto esogeno alla banca, guardiamo con rinnovata fiducia al nostro percorso di sviluppo per i prossimi mesi”, ha aggiunto il manager.

I risultati del primo trimestre segnano nuovi picchi per la banca, che cresce in tutte le principali voci del conto economico e dello stato patrimoniale, beneficiando di un modello di business versatile e di qualità che riesce a rispondere al meglio al contesto di mercato e alle dinamiche di una domanda sempre più sensibile ai bisogni di pianificazione e protezione.

Le masse totali sono salite al nuovo massimo di 77,5 miliardi (+19% su base annua), in virtù del grande lavoro dei professionisti della banca nella consulenza e nel valore delle proprie soluzioni.

Il margine di intermediazione è salito a 239,8 milioni (+42,1% a/a), grazie all’aumento delle commissioni ricorrenti nette (104,1 milioni, +14,3%) e al contribuito delle commissioni variabili che hanno raggiunto il livello più alto di sempre a livello trimestrale, in scia alla dinamica positiva dei mercati finanziari. Tale voce ha contribuito infatti per 111 milioni (53,4 milioni nel primo trimestre 2020).

Il margine finanziario si è attestato a 24,7 milioni (+1,9%), con la crescita del margine d’interesse (21,7 milioni, +7,4%) che ha compensato il minore apporto del trading dal

portafoglio di proprietà (-27,5% a 2,9 milioni).

I costi operativi sono ammontati a 56 milioni (+3,7%), grazie ad un approccio molto attento e disciplinato nella gestione. Le spese personali sono salite a 26,4 milioni (+2,7%) e gli altri costi a 29,6 milioni (+4,6%).

La dinamica dei costi rafforza ulteriormente l’efficienza operativa della banca: l’incidenza dei costi operativi è scesa allo 0,29% delle masse totali a fine periodo (dallo 0,35% del primo trimestre 2020) mentre il cost/income ratio, al netto delle componenti non ricorrenti quali le commissioni variabili, si è ulteriormente ridotto al 36,6% (39,3% nel primo

trimestre 2020).

Il periodo si è chiuso con un utile netto di 135,4 milioni (+71,2%), dopo avere scontato accantonamenti, rettifiche di valore nette e oneri relativi al sistema bancario per 17,3 milioni (+40%; la variazione è legata principalmente ai maggiori accantonamenti per i piani di fidelizzazione a fronte dei positivi risultati raggiunti sul fronte commerciale e per i maggiori contributi per i fondi bancari).

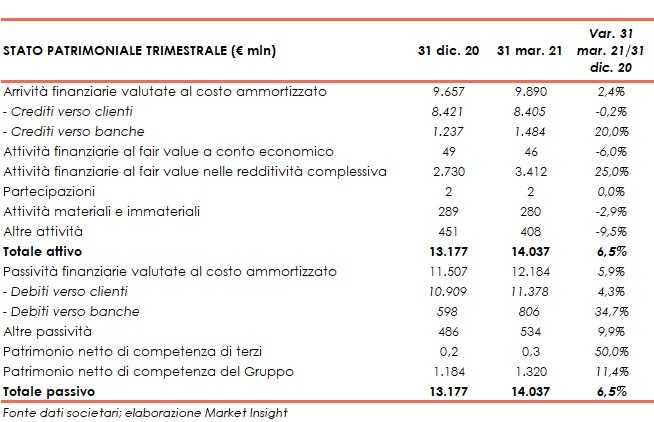

Dal lato patrimoniale, al 31 marzo 2021 i crediti verso la clientela restano stabili a 8,4 miliardi, mentre la raccolta da clientela cresce a 11,4 miliardi (+4,3% rispetto a fine 2020).

Dal lato della solidità patrimoniale, a fine marzo 2021 il CET1 si fissa al 16,2% (17,1% al 31 dicembre 2020).

Tale coefficienti patrimoniali è calcolato al netto dei dividendi deliberati dall’assemblea

del 22 aprile scorso per un ammontare complessivo di 386,5 milioni (pari a 3,3 euro per azione). Resta confermato che Banca Generali, in linea con le raccomandazioni di Banca d’Italia e della Banca Centrale Europea, procederà alla distribuzione degli stessi dopo il prossimo 1° ottobre e dopo avere verificato la sussistenza delle condizioni predefinite.

Si prevede inoltre che l’intero utile del trimestre sia imputato a dividendo dell’utile consolidato in corso di formazione in linea con la politica di dividendi presentata e approvata in occasione del piano strategico 2019-21 e che prevede, fra l’altro, la distribuzione di un dividendo minimo di 1,25 euro per azione.