Il Gruppo Eurotech ha diffuso i risultati del primo trimestre 2021, in cui l’andamento del fatturato è stato debole, in linea con gli ultimi tre trimestri del 2020 e con le previsioni del management. I conti risentono ancora dell’annullamento, avvenuto nel 2020, di programmi basati su HPEC e dal rinvio di vari Proof Of Concept (POC) che avrebbero dovuto portare a Design-win nel 2021.

Il Gruppo ha beneficiato meno rapidamente di altri peers della ripresa dell’economia e della possibilità di sell-in su canali di vendita indiretti, avendo a portafoglio prodotti embedded per applicazioni Mission Critical e dunque meno standardizzati.

Tuttavia, il portafoglio ordini è in crescita rilevante, in particolar modo nell’area statunitense. Inoltre, sono riprese le iniziative di POC nel mercato dell’IoT Industriale, grazie anche ad una intensificazione delle attività di collaborazione con i Partner e con un portafoglio prodotti più off-the-shelf.

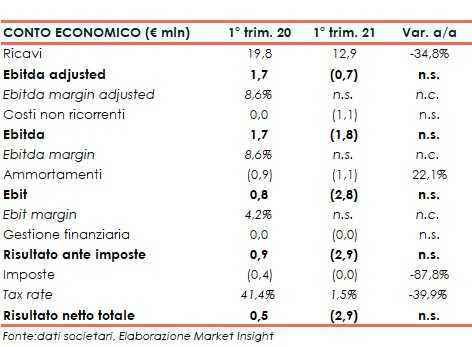

Analizzando il conto economico, i ricavi si attestano a 12,9 milioni (-35% rispetto al 31 marzo 2020, -31% a cambi costanti). Va ricordato che, storicamente, il primo trimestre dell’anno non è rappresentativo dell’andamento dell’intero esercizio.

Il primo margine, in termini di incidenza sul fatturato, si attesta al 50,0%, in linea con l’anno precedente e con le attese del management.

Il Nord America ha generato un fatturato pari al 39,5% del totale (primo trimestre 2020: 46,9%) seguito dal Giappone con il 35,0% (nel 1Q 2020 era al 30,3%), mentre l’area europea rappresenta il restante 25,5% (1Q 2020: 22,8%).

I costi non ricorrenti, rappresentati a conto economico nel solo primo trimestre 2021, ammontano a 1,1 milioni e si riferiscono interamente all’accordo economico risultante dalla risoluzione del rapporto tra la Società e il precedente amministratore delegato.

L’Ebitda adjusted è negativo per 0,7 milioni, mentre il margine operativo lordo considerando anche i costi non ricorrenti si attesta a -1,8 milioni, rispetto a 1,7 milioni del periodo di confronto.

L’Ebit è negativo per 2,8 milioni (Ebit adjusted -1,7 milioni), a fronte di 0,8 milioni del 1Q 2020.

Il risultato netto di Gruppo evidenzia una perdita di 2,9 milioni, rispetto all’utile di 0,5 milioni al 31 marzo 2020. Questo andamento riflette sia la contrazione dell’Ebit sia il differente carico fiscale delle controllate, e il fatto che non sono state contabilizzate imposte anticipate sulle perdite fiscali stimabili sul trimestre.

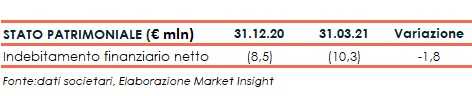

Dal lato patrimoniale, la posizione finanziaria netta al 31 marzo 2021 è positiva (cassa netta) per 10,3 milioni (8,6 milioni al 31 dicembre 2020).

Le azioni del management hanno permesso di ottimizzare il capitale circolante, che si è ridotto di 4,5 milioni rispetto al 31 dicembre 2020, arrivando a toccare il minimo degli ultimi cinque anni a 11,3 milioni. Questo ha consentito di generare flussi di cassa operativi per 2,6 milioni e di migliorare la posizione finanziaria netta, creando un ulteriore incentivo per iniziative di crescita inorganica.