Dopo un più che positivo 2020 anche il primo trimestre 2021 si è chiuso all’insegna della crescita: ricavi netti nuovo a 118 milioni (+21%), mentre lo sviluppo della marginalità operativa ha permesso di conseguire un utile in crescita del 39% a 8,3 milioni. Un trend che dovrebbe confermarsi anche in virtù dei nuovi modelli che hanno riscontrato un notevole consenso commerciale ancor prima della presentazione al mercato. Ed è proprio la raccolta ordini l’elemento più rassicurante in quanto l’order intake ha portato a 632 milioni il backlog di fine aprile 2021 (+78,7 milioni su fine marzo 2021). La società, in un contesto di mercato in crescita, si aspetta così uno sviluppo a doppia cifra delle principali metriche 2021.

Modello di Business

Sanlorenzo Yatch è un operatore globale specializzato nella progettazione, produzione e commercializzazione di yacht, superyacht e sport utility yacht su misura, allestiti e personalizzati secondo le richieste di una clientela esclusiva.

Il Gruppo è organizzato in tre divisioni:

- Divisione Yacht:yacht in composito di lunghezza compresa tra 24 metri e 38 metri, con il marchio Sanlorenzo, e ripartiti nella Linea SL, Linea SD e Linea SX;

- Divisione Superyacht:superyacht in alluminio e acciaio di lunghezza compresa tra 40 metri e 70 metri, a marchio Sanlorenzo e appartenenti alla Linea Allory, Steel ed Explorer;

- Divisione Bluegame:sport utility yacht in composito di lunghezza compresa tra 13 metri e 22 metri, ripartiti tra la Linea BG e la Linea BGX a marchio Bluegame.

Il gruppo offre inoltre servizi dedicati ai clienti, tra i quali la formazione presso la Sanlorenzo Academy per i membri degli equipaggi destinati agli yacht Sanlorenzo, nonché manutenzione, restyling e refitting per gli yacht Sanlorenzo

Ultimi Avvenimenti

Il 28 aprile, Sanlorenzo e Ferretti Group hanno costituito una NewCo in joint venture paritetica per rilevare Perini Navi, dichiarata fallita dal Tribunale di Lucca il 29 gennaio 2021 (fallimento confermato dal tribunale di Firenze il 30/4/21). Attraverso la NewCo, le due società intendono formulare un’offerta che prevede l’acquisizione di marchi, asset e attività italiane di Perini Navi, anche, eventualmente, previo affitto di ramo d’azienda.

Massimo Perotti, Presidente e Ceo di Sanlorenzo ha affermato “ si tratta di un’alleanza di portata storica per il nostro settore, che sono convinto avrà ulteriori sviluppi e sarà di esempio per altre iniziative volte a rafforzare la leadership del nostro comparto nel mondo”.

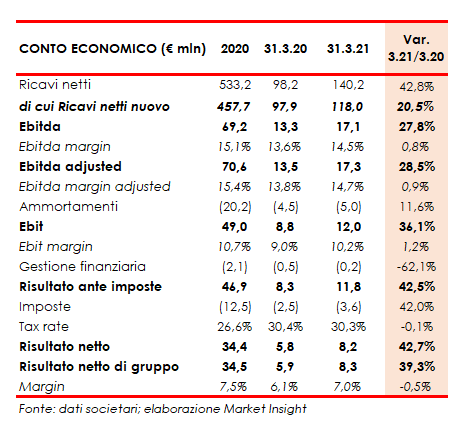

Conto Economico

A fine marzo 2021 i ricavi netti sono saliti a 140,2 milioni, di cui 22 milioni (0,2 milioni a 31/3/20) conseguiti con la vendita imbarcazioni usate, manutenzione e altri servizi. In particolare i ricavi derivanti dalla vendita di nuovi yacht (al netto delle provvigioni) evidenziano una crescita del 21%, rispetto ai 118 milioni conseguiti nel pari periodo 2020, trainati dall’ulteriore accelerazione registrata nell’area APAC e nelle Americhe.

Più che proporzionale l’aumento dell’Ebitda a 17,1 milioni (+28%), con un’incidenza sui ricavi salita al 14,5% (13,6% a fine marzo 2020), grazie alle efficienze produttive generate dagli ingenti investimenti degli ultimi anni e al conseguente maggiore assorbimento dei costi fissi, ma anche da un più favorevole mix di prodotti a favore di yacht di maggiori dimensioni.

l’Ebitda adjusted, al netto di componenti non ricorrenti negative per 252mila euro (135 mila al 31/3/20) relative principalmente ai piani di incentivazione azionaria e dalle spese sostenute per Covid-19, cifra in 17,3 milioni (+28,5%).

Gli investimenti finalizzati allo sviluppo dei nuovi prodotti e all’incremento della capacità produttiva hanno comportato però maggiori ammortamenti (+12% a 5 milioni), non impedendo tuttavia all’Ebit di elevarsi a 12 milioni (+36%).

A fine marzo, l’utile netto di competenza raggiunge 8,3 milioni (+39%) beneficiando poi del calo degli oneri finanziari netti a 0,2 milioni (0,5 milioni a fine marzo 2020) e in presenza di un tax rate sostanzialmente stabile al 30,3%.

Nel 2020, i ricavi netti con una crescita del 4,6% si sono portati a 533,2 milioni. In particolare i ricavi netti derivanti dalla vendita di nuovi yacht (al netto delle provvigioni) registrano una sostanziale stabilità a 457,7 milioni (+0,4%), nonostante 45 giorni di lockdown, la sospensione della produzione e le misure restrittive poste in essere. I Ricavi netti imbarcazioni usate, manutenzione e altri servizi sono invece aumentati del 39% circa a 69,8 milioni.

L’Ebitda aumenta del 15,5% a 69,2 milioni, con un’incidenza sui ricavi netti nuovo pari al 15,1% (13,2% nel 2019).L’Ebitda adjusted, al netto di componenti non ricorrenti negative per 1,4 milioni (oltre 6 milioni legati all’Ipo nel 2019) relative principalmente ai piani di incentivazione azionaria e dalle spese sostenute per Covid-19, cifra in 70,6 milioni (+7%) con una marginalità al 15,4% (14,5% nel 2019).

L’Ebit si attesta a 49 milioni (+13,8%) pur in presenza dei maggiori ammortamenti a 20 milioni (+19,8%).

L’utile netto del gruppo si è portato a 34,5 milioni (+28%) beneficiando poi del calo degli oneri finanziari netti a 2,1 milioni (-59%) e della minore imposizione fiscale, con un tax rate sceso al 26,6% dal 29,2% del 2019.

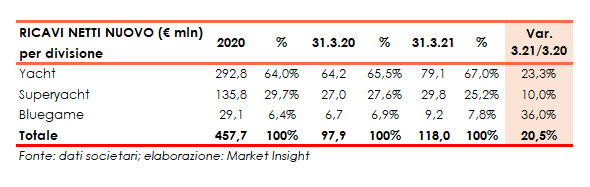

Breakdown Ricavi

La ripartizione per settore di attività mostra una crescita a due cifre di tutte le divisioni. Nel dettaglio la Divisione Yacht (67% del totale) ha generato ricavi per 79 milioni (+23,3% rispetto al 1Q20) sostenuti dagli ottimi risultati di vendita di tutte le linee di prodotto, anche grazie ai nuovi modelli introdotti. La Divisione Superyacht ha contribuito con 30 milioni circa (+10%), pari al 25,2% del totale. Più deciso lo sviluppo dei ricavi della Divisione Bluegame (7,8% del totale), aumentati del 36% rispetto al primo trimestre 2020 e sostenuti dagli ottimi risultati della nuova linea BGX, con l’introduzione del secondo modello BGX60, lanciato nel 2020.

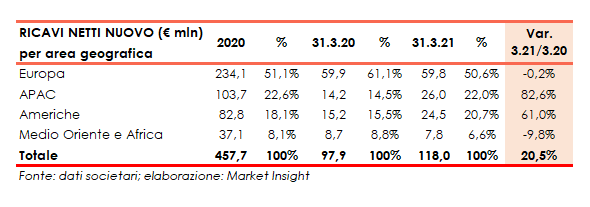

La ripartizione per area geografica mostra una sostanziale stabilità dei ricavi realizzati in Europa a 59,8 milioni ( 51% del totale), di cui 15,5 milioni realizzati in Italia, penalizzati dal perdurare delle misure restrittive. In flessione l’area Medio Oriente e Africa (6,6% del totale) con ricavi fermi a 7,8 milioni (-9,8%).

Particolarmente positivo, invece, l’andamento nell’area APAC (22% del totale), con uno sviluppo dei ricavi dell’82% a 26 milioni, e nelle Americhe (21% del totale), dove i ricavi netti nuovo aumentano del 61% a 24,5 milioni.

Backlog

Nella passata gestione il gruppo ha consegnato 69 imbarcazioni (50 nel 2019), di cui 51 relative alla divisione Yacht (34 nel 2019), 4 alla divisione Superyacht (3 anche nel 2019) e 14 a Bluegame (13 nel 2019).

Il backlog a fine aprile 2021 ammonta a 632,1 milioni rispetto a 408,8 milioni del dicembre 2020. L’order intake nei primi quattro mesi, pari a 223,3 milioni, è connesso a una forte accelerazione del mercato iniziata negli ultimi mesi del 2020 e che ha interessato progressivamente tutti i segmenti, con particolare riferimento alla Divisione Yacht.

La crescita del portafoglio ordini è stata favorita dai modelli di recente introduzione, come l’SX112 e il BGX60 presentati al Salone di Genova a ottobre del 2020, e dai nuovi prodotti che verranno lanciati nel corso del 2021, che hanno riscontrato un notevole consenso commerciale ancor prima della presentazione al mercato.

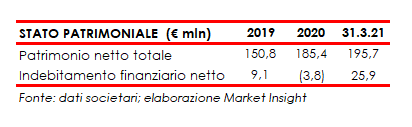

Stato Patrimoniale

Positiva l’evoluzione dell’equity, passato da 150,8 milioni del 2019 a 195,7 milioni del primo trimestre 2021. In particolare nel 2019 ha beneficiato dell’aumento di capitale da circa 70 milioni connesso alla quotazione in Borsa al netto dell’impatto della fusione inversa di Wind.Co. (48 milioni).

La posizione finanziaria netta nel 2020 è passata da indebitamento (9,1 milioni) a liquidità (3,8 milioni) beneficiando dell’aumento di capitale, della generazione di cassa dell’attività operativa e della riduzione degli investimenti a 30,8 milioni (51,4 milioni del 2019)

Diversamente il primo trimestre 2021 registra un indebitamento netto pari a 25,9 milioni, per effetto della stagionalità del business che penalizza il periodo, e dopo investimenti per 5,6 milioni (6,4 milioni nel 1Q20), 3,4 milioni dei quali destinati all’espansione delle gamme.

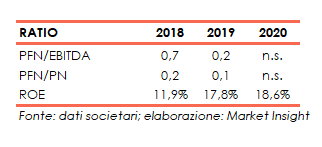

Ratio

Il gruppo presenta una struttura patrimoniale solida testimoniata dal progressivo miglioramento dei ratio riferiti sia alla capacità di ripagamento del debito, sia al grado di indebitamento. Non significativi nel 2020 in presenza di una posizione finanziaria netta positiva.

Infine, aumenta progressivamente il ritorno per gli azionisti, con il Roe salito nel 2020 al 18,6% dal 17,8% del 2019 (11,9% nel 2018) in relazione alla dinamica dell’utile netto.

Outlook e guidance 2021

Positive le previsioni del management per l’esercizio in corso, supportate dalla forte accelerazione nella raccolta ordini, con Il backlog a fine aprile 2021 salito 632,1 milioni con l’order intake da inizio anno pari a 223,3 milioni. La quota relativa al 2021 (457 milioni) offre un’eccellente visibilità sui Ricavi Netti Nuovo dell’esercizio in corso, coprendo circa l’85% dei ricavi previsti.

La guidance 2021rilasciata dal management, prevede infatti ricavi netti nuovo in un range compreso tra 530-540 milioni (+17% ; valore medio), un Ebitda rettificato tra 86-88 milioni (+23%), con una marginalità al 16,2%-16,3%, un utile netto tra 43-44 milioni (+26%) e una posizione finanziaria netta positiva fra 14-16 milioni. Previsti inoltre maggiori investimenti nell’ordine dei 40-44 milioni (+40%).

Imponente l’espansione delle gamme di prodotti,”che prevede sia la presentazione di nuovi modelli, saranno cinque al salone di Cannes a settembre 2021, sia il lancio nel 2022 di tre nuove linee, caratterizzate da funzionalità inedite e trasversali a diversi segmenti di mercato e fortemente ispirate a criteri di sostenibilità. Il tutto mantenendo comunque un costante monitoraggio dell’evoluzione del contesto generale.

Massimo Perotti, Presidente e Ceo della Società, ha commentato ”Il quadro rassicurante fornito dai risultati ottenuti, unito alle promettenti prospettive, ci ha indotto a considerare di crescere ulteriormente per linee esterne, cogliendo opportunità di acquisizione, a partire da quella di Perini Navi, operazione per la quale abbiamo da tempo formalizzato il nostro interesse, che auspichiamo di realizzare nell’esercizio in corso”.

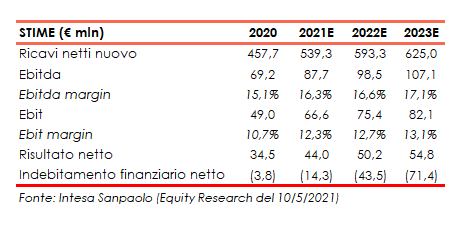

Intesa Sanpaolo nello studio del 10 maggio ha rivisto al rialzo le proprie stime dell’Ebitda per l’esercizio in corso e per il 2022, rispettivamente del 10,6% e del 9,5%, in ragione del positivo andamento del primo trimestre2021, della raccolta ordini ma anche del pianificato lancio delle nuove linee. Eventi che secondo gli analisti saranno in grado si supportare la guidance del management.

Nel dettaglio gli analisti stimano per il 2021 ricavi netto nuovo pari a 539,3 milioni, un’Ebitda atteso a 87,7 milioni (69,2 milioni nel 2020), con una marginalità in aumento al 16,3% (+120 bp), mentre l’utile netto a fine anno è atteso a 44 milioni (34,5 milioni nel 2020). Le proiezioni per il biennio successivo indicano un’ulteriore crescita dei ricavi fino a raggiungere 625 milioni nel 2023 (593 milioni nel 2022), con una marginalità al 17,1% (16,6% nel 2022) e un utile netto a fine periodo previsionale pari a 54,8 milioni (50,2 milioni nel 2022).

Borsa

Nelle ultime 52 settimane l’azione Sanlorenzo ha manifestato un’ottima performance mettendo a segno un guadagno del 75%, rispetto all’incremento del 56% evidenziato nello stesso periodo l’indice Ftse Star Italia.

Dal minimo a 13 euro del 20 maggio 2020, i corsi azionari hanno mostrato una progressiva crescita, accelerata a metà gennaio fino a toccare il massimo storico a 23,45 euro lo scorso 10 maggio, fermo poi ritracciare nei giorni successivi riportando il titolo in area 22,7 euro.