Il lockdown imposto dall’emergenza sanitaria penalizza i risultati 2020 di Fope. I ricavi segnano un calo del 26% a 26 milioni, mentre l’Ebitda scende del 42% a 3,9 milioni ed ancora più forte è la contrazione dell’Ebit: meno 57% a 2,3 milioni. L’utile netto risulta poi più che dimezzato a 1,7 milioni (4,9 milioni nel 2019), ma aumentano i debiti. L’azienda orafa, ancora controllata dalla famiglia Cazzola dopo l’annullamento dell’acquisto da parte di CoMo Srl, passa infatti da un sostanziale pareggio a 2,4 milioni di debiti finanziari netti. Il permanere dell’incertezza sulla ripresa dei mercati pesa anche sulle proiezioni per il 2021 perché non consente al management di sciogliere le riserve, anche se i primi mesi sono stati positivi.

Modello di Business

Fope, storica azienda orafa italiana fondata a Vicenza nel 1929, opera a livello mondiale nel settore della gioielleria di alta gamma attraverso un consolidato e selezionato network di oltre 600 punti vendita in 50 Paesi, con il mercato americano, arabo e inglese, presidiati direttamente attraverso società controllate.

Il modello di business prevede relazioni commerciali dirette con le gioiellerie multi-brand (indipendenti o appartenenti a gruppi) specializzate in prodotti di lusso quali orologi e gioielleria di alta gamma (nessun distributore intermediario ma partnership che garantiscono fidelizzazione e affidabilità del cliente/gioielliere e un ottimo after-sale service).

L’intero processo produttivo avviene nella sede vicentina, dalla fase di prototipazione alla spedizione dei gioielli pronti per la vendita.

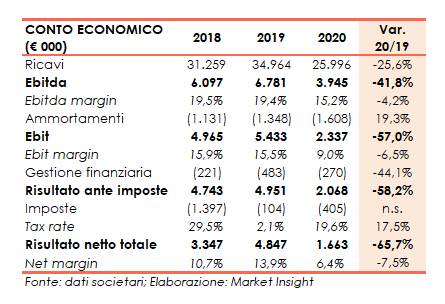

Conto Economico

I ricavi consolidati, realizzati per il 91% oltrefrontiera, diminuiscono del 26% a 26 milioni essenzialmente per i prolungati lockdown conseguenti all’emergenza sanitaria, seppur con tempistiche diverse nei vari mercati di riferimento.

L’Ebitda flette del 42% a 3,9 milioni, con una marginalità scesa al 15,2% (19,4% nel 2019), a seguito della maggiore incidenza dei costi operativi all’84,8% (80,6% nel 2019), seppure diminuiti in valore assoluto del 22% a 22 milioni.

L’Ad Diego Nardin si dichiara comunque soddisfatto dei ricavi conseguiti, superiori alle aspettative, asserendo come “l’attenta gestione dei costi nelle fasi di lockdown e le vendite realizzate con marginalità precedenti all’emergenza sanitaria, hanno consentito di mantenere un adeguato livello di profitto e la distribuzione di dividendi in dicembre”.

I maggiori ammortamenti effettuati nell’anno (+19% a 1,6 milioni) contengono ulteriormente l’Ebit a 2,3 milioni (-57%), con la relativa marginalità in calo al 9% (15,5% nel 2019). Diminuiscono gli oneri finanziari netti a 0,3 milioni (0,5 milioni nel 2019), mentre aumenta l’imposizione fiscale al 19,6% (2% nel 2019 per l’impatto positivo dell’applicazione della Patent Box).

Tutto ciò determina un utile netto in calo del 66% a 1,7 milioni.

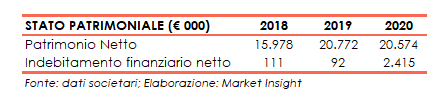

Stato Patrimoniale

Sul fronte patrimoniale l’indebitamento finanziario netto, sostanzialmente azzerato nel 2019, è aumentato attestandosi a 2,4 milioni, mentre il patrimonio netto cifra in 20,6 milioni (20,8 milioni nel 2019).

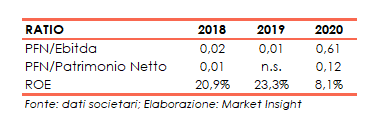

Ratio

Confermata la solidità della struttura patrimoniale del gruppo, nonostante l’aumento dell’indebitamento finanziario netto, come evidenziato dall’indicatore sia della capacità di ripagamento del debito sia del rapporto di indebitamento.

Nel 2020 il calo dell’utile netto ha in parte eroso il ritorno per gli azionisti all’8%, dal 23% di fine 2019 (21% nel 2018).

Outlook

Secondo l’organo amministrativo il risultato commerciale dei primi mesi 2021 e la buona posizione del portafoglio ordini acquisiti, peraltro in linea con le previsioni della Società, lascia prevedere un volume di vendite in grado di garantire un risultato economico positivo. Tuttavia, il permanere dell’incertezza sui tempi di effettiva ripresa dei mercati non consente al management di sciogliere le riserve rispetto alle condizioni straordinarie del contesto e sviluppare stime sui volumi di vendita per l’intero anno.

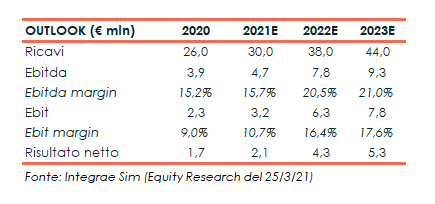

Alla luce dei risultati 2020, Integrae Sim(Nomad e Specialist), nello studio del 25 marzo, riduce le stime per l’anno in corso. Secondo gli analisti i ricavi potrebbero risentire ancora dell’attuale situazione pandemica.

Le proiezioni indicano ora ricavi pari a 30 milioni (35 milioni le precedenti stime) ed un Ebitda di 4,7 milioni (precedenti 6,8 milioni), con una marginalità del 15,7%. Nonostante ciò, gli analisti pensano che Fope sarà in grado di generare maggiori volumi di vendita soprattutto su mercati in più rapida ripresa come quello nordamericano. Per il prossimo biennio, le aspettative indicano ricavi in aumento fino a raggiungere 44 milioni nel 2023 (Cagr20-23E: 19,2%), un Ebitda pari a 9,3 milioni, in crescita rispetto ai 3,9 milioni del 2020, configurando una marginalità al 21%, dal 15,2% del 2020.

Borsa

Le azioni Fope scambiano oggi in area 8,55 euro, segnando un progresso cumulato nelle ultime 52 settimane del 18,8%, sottoperformando tuttavia il Ftse Aim Italia che nel pari periodo ha messo a segno un guadagno del 39,2%.

Nel periodo il titolo ha toccato il minimo a 6,2 euro il 28 ottobre 2020 e il massimo il 23 dicembre a 8,9 euro.

###

Resta sempre aggiornato sul tuo titolo preferito, apri l'Insight dedicato a Fope