Be chiude in crescita anche il primo trimestre 2021 confermando il positivo trend anche grazie all’ingresso di Firstwaters. I ricavi sono saliti a 51,8 milioni (+25%), l’Ebitda a 9,2 milioni (+47%) e l’utile ante imposte di competenza si è attestato a 5,9 milioni (+71%). Pur non avendo fornito una guidance per l’esercizio in corso, il management conferma la possibilità di superare gli obiettivi contenuti del Business Plan 2020-2022, forte dei risultati conseguiti nella prima parte dell’anno. Si ricorda che il Piano, incentrato su una crescita interna e per M&A, indica per fine 2022 ricavi nell’ordine dei 190-250 milioni e un Ebitda tra 35 milioni e 45 milioni

Modello di Business

Il Gruppo Be Shaping the Future (Be) è tra i principali player italiani nel settore dell’IT Consulting. Fornisce servizi di Business Consulting, Information Technology (incluso Professional Services) e Digital Business (dal primo semestre 2020). Il Gruppo supporta primarie istituzioni finanziarie, assicurative ed industriali italiane nel migliorarne la capacità competitiva ed il potenziale di creazione di valore. Il gruppo, presente con sedi in Italia, Germania, Regno Unito, Svizzera, Austria, Polonia, Ucraina, Spagna e Romania, opera attraverso le Business Unit:

• Consulting: per la consulenza direzionale;

• Consulting: per la consulenza direzionale;

• ICT Solutions: attiva nella fornitura di soluzioni e sistemi integrati per i settori dei servizi finanziari, delle assicurazioni e delle utilities.;

• Digital: (costituita nel primo semestre 2020) assiste le società clienti, ed in particolare la Financial Industry europea, nell’implementazione della trasformazione digitale generata dai nuovi canali di business.

Ultimi Avvenimenti

Nei primi mesi del 2021 la società ha avviato alcuni progetti innovativi. In gennaio ha raggiunto un accordo per acquisire l’86% del capitale sociale di Firstwaters GmbH, società di Management Consulting, con sede a Francoforte e Vienna, per il segmento delle Financial Institutions. In base all’accordo, nel primo trimestre Be ne ha acquisito l’85,71% per 10,2 milioni. Le azioni rimanenti saranno acquistate a fine esercizio 2024 ad un prezzo basato sui risultati della società nel 2022, 2023 e 2024.

Tra le iniziative rientra anche il lancio, in febbraio, del business della “innovability” con l’acquisizione del 60% di Be Your Essence (BYE), startup innovativa a vocazione sociale costituita come Società Benefit e certificata B Corp.

Nel primo trimestre, inoltre, la società ha acquisito quote minoritarie in Be Shaping The Future GmbH, IQUII Srl e Juniper Extensible Solutions Srl.

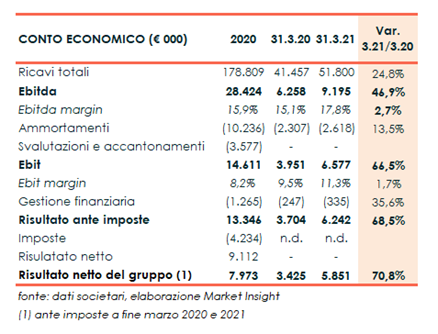

Conto Economico

E’ proseguito anche nel primo trimestre 2021 il positivo trend che aveva già caratterizzato l’esercizio precedente, con ricavi totali aumentati del 25% a 51,8 milioni, di cui il 33% realizzato dalle controllate estere.

L’Ebitda balza a 9,2 milioni, in crescita del 47% rispetto al marzo 2020, con una marginalità salita al 17,8% ( 15,1% al 31/3/20) grazie al positivo apporto del Business Consulting e Digital Engagement i cui margini sono più elevati.

Analogo l’andamento, aumentato del 67% a 6,6 milioni spesati ammortamenti effettuati nel periodo pari a 2,6 milioni (+13,5%).

A fine marzo, l’utile ante imposte di competenza raggiunge 5,9 milioni, in crescita del 71% rispetto ai 3,4 milioni di un anno prima.

Nel 2020, i ricavi totali sono saliti a 178,8 milioni rispetto a 152,3 milioni del 2019 (+17,4%). Le controllate estere hanno apportato 66,9 milioni, rispetto a 58,3 milioni del 2019, con un peso sul totale pari al 37% (38% nel 2019). L’Ebitda si è attestato a 28,4 milioni (+9,8%), con un Ebitda margin del 15,9% rispetto al 17% dell’anno precedente. L’Ebit è pari a 14,6 milioni (+19,4%) dopo ammortamenti per 10,2 milioni (+17,9%) e svalutazioni e accantonamenti in calo del 28% a 3,6 milioni. Il Ros si attesta all’8,2% (8% nel 2019). L’Utile netto di pertinenza pari 8 milioni circa segna una crescita del 31% rispetto a 6,1 milioni del 2019.

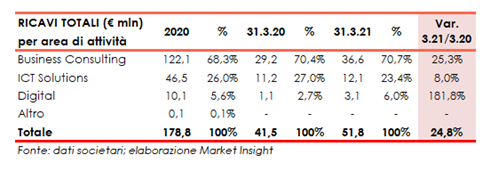

Breakdown Ricavi

La ripartizione per area di attività mostra una crescita di tutte le divisioni. Nel dettaglio il business Consulting ha generato ricavi pari a 36,6 milioni (+25,3% rispetto al 1Q20), confermando il proprio peso sul totale al 70,7% (70,4% a fine marzo 2020).

Il business ICT Solutions (23,4% del totale) nel complesso registra una crescita dell’8% attestandosi a 12,1 milioni. Il business Digital, in precedenza parzialmente incorporato nel settore ICT, acquista evidenza autonoma con un valore più che raddoppiato a 3,1 milioni (1,1 milioni nel 1Q20), grazie alle nuove operazioni societarie avvenute nel secondo trimestre 2020.

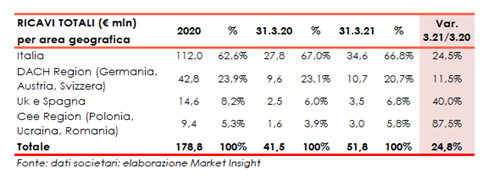

Dal punto di vista geografico emerge un aumento dei ricavi sul territorio domestico del 24,5% a 34,6 milioni, con il peso sul totale mantenuto al 67% circa, mentre il residuo 33% è rappresentato dal mercato estero. Significativo il peso (20,7%) dell’area DACH Region (Germania, Austria, Svizzera) che ha contribuito alla generazione dei ricavi per complessivi 10,7 milioni (+11,5% rispetto al 31 marzo 2020). Il Regno Unito e la Spagna hanno apportato il 6,8% (+40% a 3,5 milioni). Particolarmente positivo l’andamento nei mercati della Cee Region (Polonia, Ucraina e Romania) in crescita dell’87,5% a 3 milioni rispetto al 31 marzo 2020.

Stato Patrimoniale

Positiva l’evoluzione dell’equity, passato da 56 milioni del 2019 a 65 milioni del primo trimestre 2021.

Discontinuo, invece, l’andamento manifestato dalla posizione finanziaria netta che nel 2019 segna un indebitamento di 11,4 milioni, 9,2 milioni dei quali riferiti all’applicazione dell’IFRS16, mentre nel 2020 presenta liquidità per 3,3 milioni. Il primo trimestre 2021 mostra 29,9 milioni di debito netto per la normale stagionalità degli incassi, ma anche per le operazioni di M&A portate a termine nel periodo.

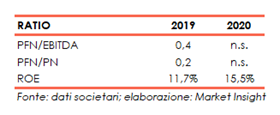

Ratio

Il gruppo presenta una struttura patrimoniale solida per quanto riguarda sia la capacità di ripagamento del debito sia il grado di indebitamento. Non significativi gli indicatori nel 2020 in presenza di una posizione finanziaria netta positiva.

Infine, aumenta il ritorno per gli azionisti, con il Roe salito nel 2020 al 15,5% dal 11,7% del 2020, in relazione alla dinamica dell’utile netto.

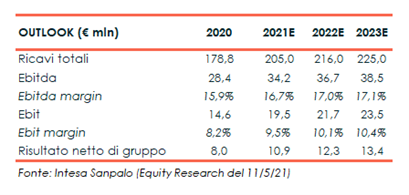

Outlook

Pur non avendo fornito una guidance per il 2021, il management “ritiene di poter raggiungere e, con molta probabilità superare, gli obiettivi annuali e più in generale del Piano aziendale 2020-2022”. Aspettative che poggiano sui risultati conseguiti nella prima parte dell’anno, nonostante l’incertezza circa i tempi di riapertura dell’economia a seguito della pandemia. Il Ceo Stefano Achermann ha affermato “le prospettive sull’anno sono solide, con molte nuove opportunità da cogliere. L’ingresso nel gruppo di Firstwaters ha avuto un impatto anche superiore all’atteso dimostrando sin da subito la bontà dell’investimento”.

Si ricorda che i principali target contenuti nel Business Plan, presentato a metà ottobre 2019 e incentrato su una crescita interna e per M&A, indicano per fine 2022 ricavi nell’ordine dei 250 milioni (comprensivi di 60 milioni di potenziale crescita da M&A) e un Ebitda a 45 milioni (comprensivi di 10 milioni di contribuzione da potenziali acquisizioni).

A seguito del positivo trend del primo trimestre, Intesa Sanpaolo, nello studio dell’11 maggio (nel quale ha inserito le previsioni per il 2023) ha rivisto al rialzo le proprie stime. Gli analisti ora si attendono ricavi in aumento a 225 milioni a fine 2023 (205 milioni stimati per il 2021). Sul fronte dei margini le proiezioni indicano un Ebitda in crescita da 34,2 milioni stimati per il 2021 a 38,5 milioni nel 2023, con una marginalità in salita dal 16,7% del 2021 (15,9% nel 2020) al 17,1% nel 2023. L’Ebit dai 19,5 milioni del 2021 è atteso a 23,5 milioni a fine periodo, con una marginalità al 10,4%, dal 9,5% del 2021. L’utile netto a fine anno è stimato vicino a 11 milioni (8 milioni nel 2020) per poi salire a 12,3 milioni e 13,4 milioni rispettivamente nel 2022 e 2023.

Borsa

Positiva anche l’evoluzione della società in Borsa. Le azioni che scambiano oggi in area 1,65 euro, sostanzialmente in linea con il massimo di periodo del 7 giugni 2021 a 1,66 euro, segnano un progresso cumulato nelle ultime 52 settimane del 41%, sottoperformando tuttavia il Ftse Italia Star che nel pari periodo ha messo a segno un guadagno del 55%.