Il Gruppo PharmaNutra procede con passo spedito lungo il percorso di crescita con nuovi prodotti, brevetti e accordi commerciali siglati in Grecia, Cipro, isole Mauritius e Brasile. Accordi e iniziative che rafforzeranno ulteriormente i risultati del Gruppo, peraltro già visibili nel primo trimestre 2021. Il periodo, infatti, si è chiuso con un utile netto restated aumentato del 26% a 2,5 milioni. Roberto Lacorte, Vicepresidente di PharmaNutra, ha dichiarato “Siamo felici di riscontrare in questi primi mesi dell’anno il ritorno ad una solida crescita, che come previsto, ci porterà rapidamente ad una crescita a doppia cifra, come da tradizione nella storia della nostra azienda”.

Modello di business

PharmaNutra, nata nel 2003, sviluppa complementi nutrizionali e dispositivi medici innovativi, curando l’intero processo produttivo, dalle materie prime proprietarie al prodotto finito.

Le attività, che il Gruppo svolge attraverso PharmaNutra e le due controllate al 100% Alesco e Junia Pharma, si concentrano sulle seguenti linee di prodotti:

- Integratori orali a base di ferro della linea SiderAL;

- Prodotti a marchio Cetilar per il trattamento delle affezioni osteo-articolari.

- Integratori tonico-energetici e ricostituenti (ApportAL e Ultramag)

In Italia il Gruppo si avvale di una forza vendite composta da circa 150 Informatori Scientifico Commerciali che oltre a svolgere la propria attività con medici e specialisti del settore sanitario, contribuiscono attivamente, insieme ai grossisti, al posizionamento dei prodotti all’interno delle farmacie e parafarmacie di tutto il territorio nazionale.

All’estero, la vendita in oltre 50 Paesi è assicurata da 39 partner selezionati tra le migliori aziende farmaceutiche.

Ultimi avvenimenti

PharmaNutra preme l’acceleratore sull’espansione del portafoglio prodotti e sulla crescita internazionale, spingendo su nuovi prodotti, brevetti e certificazioni.

In particolare, tra gli ultimi prodotti lanciati rientrano Cetilar Tape, striscia adesiva anelastica a base di esteri cetilati (CFA) di origine vegetale per articolazioni, muscoli e tendini, versatile e di facile applicazione in qualsiasi punto del corpo, , e SiderAL Med, il primo Alimento a Fini Medici Speciali (AFMS) a base di Ferro Sucrosomiale, indicato per il trattamento di deficit nutrizionali in pazienti bariatrici o soggetti a situazioni di grave malassorbimento.

A questi si affianca la crescita internazionale grazie ai nuovi accordi di distribuzione siglati in Grecia, Cipro, isole Mauritius e Brasile, oltre all’ottenimento della registrazione dei marchi Cetilar e SiderAL per gli USA.

La società pisana ha inoltre ottenuto la Certificazione CE rilasciata dall’Istituto Superiore di Sanità per la classificazione come Dispositivi Medici di Classe 2A dei prodotti Cetilar Patch e Cetilar Tape, che assieme a Cetilar Crema – già certificato in Classe 2A – formano una linea di dispositivi medici a base di esteri cetilati per il benessere di muscoli e articolazioni.

La società, inoltre, ha ricevuto il riconoscimento GRAS (Generally Recognized As Safe) dalla Food And Drug Admistration per i propri esteri cetilati (CFA) brevettati.

Conto economico

Nel primo trimestre 2021 PharmaNutra ha realizzato vendite consolidate pari a 14,2 milioni, in crescita del 4% su base annua e superiori alle previsioni del Gruppo.

Il risultato ottenuto è di assoluto rilievo considerando che nel marzo 2020 le vendite sul mercato italiano erano state influenzate da ordini significativi, riferibili principalmente al canale dei grossisti e riconducibili all’incertezza legata alle conseguenze del lockdown. Inoltre, il primo trimestre del 2020 è stato caratterizzato da una concentrazione di ordini da parte dei distributori esteri che non si è ripetuta nel primo trimestre 2021.

L’Ebitda restated è aumentato del 28% a 3,9 milioni. Si segnala che per il solo primo trimestre 2020 il risultato operativo lordo è al netto di ricavi non ricorrenti, relativi ad un indennizzo contrattuale, pari a 1 milione. L’Ebitda reported e l’Ebit sono scesi rispettivamente del 5% e del 4%.

Il periodo si è chiuso con un utile netto restated, escludendo componenti non ricorrenti dal primo trimestre 2020, aumentato del 26% a 2,5 milioni. Su base reported l’ultima riga di conto economico ha registrato un calo del 6%.

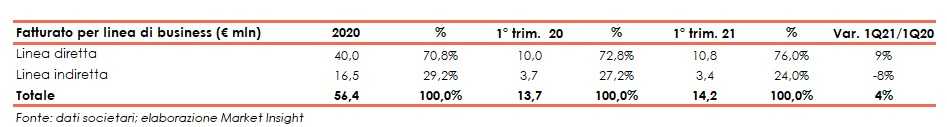

Breakdown ricavi

Il modello di distribuzione adottato si compone di una linea di business direttamente presidiata dal Gruppo, tramite sia una rete di informatori scientifici sia grossisti, e una indiretta in cui la commercializzazione dei prodotti è affidata a distributori che, attraverso dei contratti di distribuzione, acquistano i prodotti del gruppo PharmaNutra per poi rivenderli nei rispettivi mercati esteri.

Nel primo trimestre 2021 i ricavi della linea business diretta sono aumentati del 9% a 10,8 milioni (76% del totale), grazie a maggiori vendite di prodotti finiti (+6,9%) e di materie prime (+45,6%) e beneficiando dell’allentamento delle restrizioni anti covid.

Il fatturato apportato dalla linea business indiretta è invece calato dell’8% a 3,4 milioni (24% del totale), riduzione riconducibile alla dinamica temporale di acquisizione degli ordini da parte dei clienti.

Stato patrimoniale

Al 31 marzo 2021 il gruppo evidenzia un assetto finanziario-patrimoniale ulteriormente rafforzato, con una liquidità netta in aumento a 21,8 milioni, grazie ai flussi di cassa generati dalla gestione operativa per 2,7 milioni, e un patrimonio netto che supera i 40 milioni.

Ratio

I principali indicatori di bilancio confermano la capacità di autofinanziamento e la buona redditività dei mezzi propri, salita al 37,3% a fine 2020, nonostante l’ulteriore incremento della base patrimoniale.

Outlook

Gli amministratori ritengono che “l’esercizio 2021 sarà caratterizzato da una crescita del fatturato superiore a quella del 2020, con dinamiche trimestrali differenti”.

“Per quanto riguarda il mercato italiano è previsto il ritorno a una situazione di normalità grazie alla campagna vaccinale in atto, permettendo al Gruppo di realizzare gli obiettivi previsti. All’estero gli ordini in portafoglio coprono interamente gli obiettivi del secondo trimestre 2021 e parte di quelli del terzo trimestre”.

“Il Gruppo proseguirà nella strategia volta a rafforzare la propria leadership nel mercato del ferro orale ed incrementare il fatturato degli altri prodotti. Per quanto riguarda l’espansione sui mercati esteri, è previsto l’avvio delle attività nei paesi contrattualizzati nel 2020, la definizione degli accordi relativi alle trattative in corso, e l’ampliamento della gamma dei prodotti venduti nei mercati già presidiati. Le strategie di crescita delineate potrebbero essere realizzate, qualora fosse ritenuto strategicamente rilevante, anche mediante il ricorso a partnership societarie”.

Segnali positivi sono intanto emersi dai volumi di maggio 2021 con vendite del canale diretto (ordini diretti e grossisti) che hanno raggiunto a 305.294 pezzi (migliore performance nella storia del Gruppo in termini di vendite mensili sul mercato Italia), con un incremento del 36% rispetto a maggio 2020, portando la crescita cumulata dei primi quattro mesi al +15%.

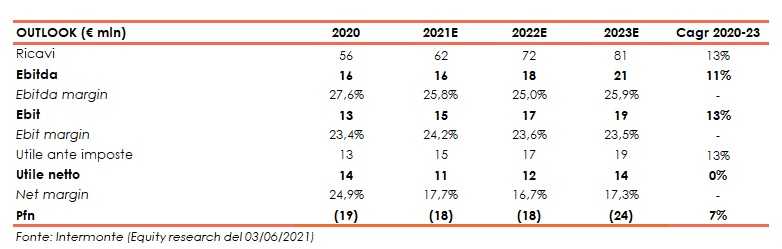

Nello studio di avvio copertura del 3 giugno 2021 Intermonte stima ricavi consolidati in aumento a 62 milioni nel 2021 e che dovrebbero continuare a crescere fino a raggiungere gli 81 milioni nel 2023, con un CAGR 2020-23 del 13%.

Gli analisti evidenziano che “l’azienda ha ampi spazi per sovraperformare il mercato, facendo leva su ampliamento della copertura della forza vendita in Italia, lancio di nuovi prodotti, ripresa delle attività di mercato post covid, oltre che sulla possibilità di aumentare gradualmente la presenza all’estero, soprattutto nei paesi chiave in cui ha un enorme potenziale di crescita”.

L’Ebitda e l’Ebit sono previsti rispettivamente a 16 e 15 milioni nel 2021 ed a 21 milioni e 19 milioni nel 2023, con CAGR 2020-23 dell’11% e del 13%.

Le stime relative all’utile netto, che non includono il beneficio fiscale che deriverà dal Patent Box, il cui rinnovo è stato iniziato, lo proiettano a 11 milioni nel 2021 per poi risalire progressivamente fino a riallinearsi ai 14 milioni del 2020.

Sul fronte patrimoniale, gli analisti prevedono una cassa netta a 18 milioni nel 2021 ed a 24 milioni a fine triennio.

Borsa

Il titolo PharmaNutra, passato al segmento Star lo scorso 15 dicembre, ha registrato un progresso nelle ultime 52 settimane del 74%, ai massimi storici.

La performance decisamente positiva delle azioni PharmaNutra dimostra l’apprezzamento degli investitori per una realtà con una consolidata strategia di crescita, fondata tra l’altro su continui ed importanti investimenti in ricerca e sviluppo, nuovi brevetti ed espansione internazionale.