E’ proseguito anche nel primo trimestre 2021 il positivo trend di Cementir con ricavi in crescita del 12,6% ad oltre 300 milioni (+17,3% a cambi costanti), l’Ebitda si è attestato a 48 milioni (+49%) e l’Ebit è quadruplicato a 21 milioni. L’utile ante imposte cifra in 15,6 milioni invertendo la tendenza di fine marzo 2020 (deficit di 5 milioni). I risultati conseguiti superano le aspettative del management che conferma l’obiettivo di chiudere il 2021 con ricavi consolidati per 1,3 miliardi, un Ebitda tra 285 e 295 milioni e un indebitamento finanziario netto di 30 milioni (inclusi 95 milioni di investimenti).

Modello di Business

Cementir, è un gruppo multinazionale che offre soluzioni innovative per l’edilizia in 70 Paesi nel mondo attraverso società operative in 18 Paesi, una capacità produttiva di cemento di oltre 13 milioni di tonnellate all’anno di cemento bianco e grigio e una presenza commerciale a livello globale.

Il gruppo è leader nel cemento bianco e dispone di un portafoglio di business diversificato tra cemento, aggregati, calcestruzzo e prodotti a valore aggiunto.

Il gruppo è leader nel cemento bianco e dispone di un portafoglio di business diversificato tra cemento, aggregati, calcestruzzo e prodotti a valore aggiunto.

Con il progetto Cementir 4.0 la società ha dato impulso all’impiego estensivo della tecnologia digitale nei processi produttivi e distributivi, puntando all’eccellenza operativa lungo l’intera catena del valore, dall’estrazione del calcare, all’utilizzo di materie prime e di combustibili alternativi, nella prospettiva di un progressivo miglioramento del proprio impatto ambientale.

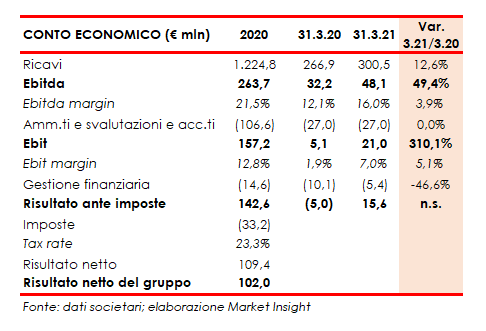

Conto Economico

Nel primo trimestre 2021 i ricavi consolidati, con una crescita del 12,6% superano 300 milioni (+17,3% a cambi costanti). A livello geografico le vendite sono aumentate nell’area scandinava, con particolare riferimento alla Danimarca (+5%), e in Belgio (+11%), ma anche in Turchia (+35% nonostante la svalutazione della lira turca rispetto all’euro), Egitto (+26% ) e Asia Pacifico (+45%). L’apporto di queste ultime risulta tuttavia ancora marginale. Gli Stati Uniti rappresentano l’unica area in calo (-4,2%) risentendo dell’indebolimento del dollaro e della riduzione dei prezzi, a fronte della crescita dei volumi.

La positiva performance, unitamente alla minore incidenza dei costi operativi (dall’89% all’85%), spingono l’Ebitda a 48,1 milioni (+49,4% e +49,9% a cambi costanti), con una marginalità salita al 16% dal 12,1% di fine marzo 2020. Si segnala che nel primo trimestre 2020 il risultato risentiva dell’avvio della pandemia e di oneri non ricorrenti per 2,5 milioni.

Particolarmente positivo l’Ebitda registrato in Belgio (+89% a 9,8 milioni), Turchia (positivo per 1,1 milioni rispetto al deficit di 3,4 milioni del marzo 2020), Danimarca (+7,6% a 23,4 milioni) e, in misura minore, in Asia Pacifico ed in Egitto.

L’Ebit balza a 21 milioni, dai 5,1 milioni di un anno prima, spesati ammortamenti, svalutazioni e accantonamenti stabili a 27 milioni. Il Ros si porta al 7% (+510bp).

Il periodo chiude con un utile ante imposte pari a 15,6 milioni (deficit di 5 milioni al 31/3/20) beneficiando anche del dimezzamento degli oneri finanziari netti a 5,4 milioni.

Nel 2020 il gruppo ha registrato un incremento dei volumi di cemento venduti del 12,9% a 10,7 milioni di tonnellate e ricavi pari a 1.224,8 milioni “massimo storico”, in crescita dell’1,1% (+4,7% a cambi costanti), nonostante il difficile contesto connesso alla pandemia. Positivo l’andamento in Turchia ed Egitto mentre sono risultati stabili o in flessione le altre regioni. Sostanzialmente invariato l’Ebitda a 263,7 milioni, con una marginalità in lieve calo al 21,5% (-30 punti base). Il Covid-19 ha pesato sull’Ebitda per circa 20 milioni, causando una contrazione dei volumi nell’ordine dei 14 milioni a cui si aggiungono gli oneri di fermo impianto. L’Ebit si attesta a 157,2 milioni (+3,6%) contabilizzati minori ammortamenti, svalutazioni e accantonamenti per 106,6 milioni (112,1 milioni nel 2019). I conti recepiscono poi il calo degli oneri finanziari netti a 14,6 milioni (25 milioni nel 2019) e minori imposte a 33,2 milioni (36,2 milioni nel 2019). L’utile netto del gruppo segna pertanto una crescita del 22% attestandosi a 102 milioni.

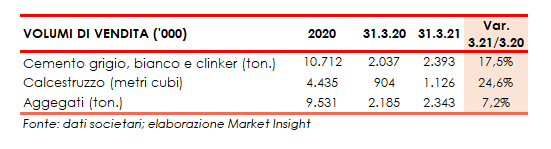

Volumi di Vendita

Nel primo trimestre, i volumi venduti di cemento e clinker sono cresciuti del 17,5% a 2,4 milioni di tonnellate, rispetto al pari periodo 2020, sostenuti dalla performance di Turchia, Belgio e Danimarca. I volumi di vendita di calcestruzzo, pari a 1,1 milioni di metri cubi, sono aumentati del 24,6%, principalmente per l’incremento in Turchia e, in misura minore, in Belgio, Danimarca e Svezia. Sono cresciuti del 7,2%, pari a 2,3 milioni di tonnellate, gli aggregati con incrementi in Danimarca, Svezia, Belgio e Francia.

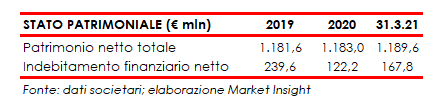

Stato Patrimoniale

Sul fronte patrimoniale è progressivamente aumentato il patrimonio netto giungendo a fine marzo 2021 a 1.189,6 milioni (1.183 milioni a fine 2020).

A fine marzo 2021 l’indebitamento finanziario netto sale a 167,8 milioni (122,2 milioni a fine 2020), comprensivo di 84,2 milioni (85,3 milioni a fine 2020) connessi all’applicazione dell’IFRS 16, per effetto della stagionalità del business, delle dinamiche del capitale circolante e delle manutenzioni annuali, oltre che dell’acquisto di azioni proprie per 11,4 milioni.

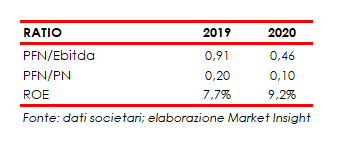

Ratio

Gli indicatori esprimono un’ottima capacità sia di autofinanziamento operativo sia di solidità patrimoniale, con l’indicatore del ripagamento del debito a fine 2020 in diminuzione a 0,46x (0,91x nel 2019) e il rapporto di leverage particolarmente contenuto allo 0,1x (0,2x nel 2019).

Di buon livello il ritorno per gli azionisti salito nel 2020 al 9,2% dal 7,7% di fine 2019.

Piano Industriale 2021-2023 e budget 2021

A inizio febbraio i vertici hanno approvato l’aggiornamento del Piano Industriale del gruppo per il triennio 2021-2023 e il budget 2021. In continuità con il precedente, il nuovo Piano conferma e rafforza la strategia di crescita sostenibile fondata su investimenti mirati a ridurre l’impatto ambientale, con l’obiettivo di ridurre del 30% le emissioni di CO2 entro il 2030, sull’innovazione di prodotto, sulla digitalizzazione dei processi industriali e su un ulteriore miglioramento della redditività e dell’efficienza operativa.

Sul fronte “green” sono previsti investimenti cumulati nell’arco di piano per oltre a 100 milioni, rivolti a progetti di sostenibilità che consentiranno una riduzione delle emissioni di CO2 in linea con gli obiettivi del Gruppo ed un impatto positivo sul margine operativo lordo di circa 30 milioni a partire dal 2023.

Per l’esercizio in corso il gruppo prevede di raggiungere ricavi pari a circa 1,3 miliardi, Ebitda tra 285 e 295 milioni e un indebitamento finanziario netto di 30 milioni, includendo investimenti industriali per circa 95 milioni. Previsioni che non includono eventuali nuove situazioni di recrudescenza della pandemia Covid 19.

Il piano proietta le vendite al 2023 vicino a 1,5 miliardi, con un Cagr pari a circa il 6,3%, in accelerazione rispetto al 2020-22. Previsto in particolare un aumento delle vendite di calcestruzzo di cemento bianco e grigio in tutte le aree geografiche con prezzi in linea con l’incremento dei mercati di riferimento e un andamento favorevole dei prezzi del cemento in Turchia, dove è peraltro atteso l’avvio di un nuovo business di aggregati.

L’Ebitda a fine piano è stimato a circa 340 milioni (Cagr dell’8,8% circa), configurando una marginalità del 23%. Nel 2023 gli investimenti in digitalizzazione, avviati nel 2019, apporteranno un contributo di circa 15 milioni e gli investimenti in sostenibilità ulteriori 15 milioni.

Previsti investimenti annui pari a circa 70 milioni per lo sviluppo della capacità produttiva, il mantenimento dell’efficienza degli impianti e la sicurezza.

Secondo il management la generazione di cassa, grazie ai migliori risultati e all’ottimizzazione del capitale circolante, consentirà di raggiungere una posizione di cassa positiva nel 2022 e pari a circa 250 milioni a fine Piano.

Borsa

Dopo il crollo delle Borse dello scorso anno innescato dallo scoppio della pandemia, con la quotazione del titolo scesa a metà marzo a 4,4 euro, Cementir ha recuperato il terreno perso guadagnando nelle ultime 52 settimane il 48%, rispetto al +59% registrato dal Ftse Italia Star nel pari periodo.

Il titolo oggi viaggia in area 9,2 euro e da inizio 2021 ha guadagnato il 38% circa, dopo aver toccato il massimo degli ultimi 14 anni a 9,74 euro lo scorso 10 maggio. Sovraperformato nel periodo il Ftse Italia Star, la cui crescita è pari al 25%.