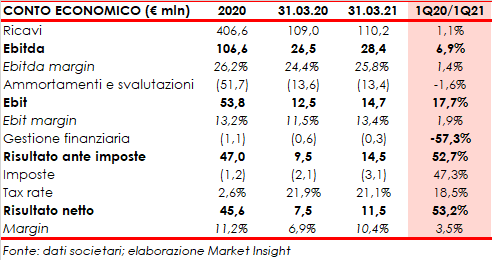

Aumentano ricavi e redditività del gruppo Zignago nel primo trimestre 2021, nonostante il perdurare degli effetti della pandemia. Il giro d’affari ha superato 110 milioni (+1,1%), l’Ebitda si è attestato a 28 milioni (+7%) e l’Ebit a 15 milioni circa (+17,7%). L’utile netto con una crescita del 53% si è attestato a 11,7 milioni. I Risultati conseguiti sono stati sostenuti in particolare dal settore Food&Drink. Pur non avendo fornito una guidance per l’esercizio in corso, il management prevede che il recupero della domanda in atto possa rafforzarsi in tutti i settori di operatività, con conseguenti effetti positivi sui risultati.

Modello di business

Zignago Vetro è un gruppo attivo nella produzione e commercializzazione di contenitori in vetro cavo di elevata qualità destinati prevalentemente ai settori delle bevande e alimenti, della cosmetica e profumeria e dei “vetri speciali” (contenitori in vetro, fortemente personalizzati, prodotti in piccoli lotti, tipicamente utilizzati per vino, liquori e olio).

Il Gruppo opera nel mercato con un modello “business to business”, attraverso le società operative Zignago Vetro, Zignago Vetro Brosse Sas, Vetri Speciali (detenuta al 50%) e Zignago Vetro Polska, fornendo ai propri clienti contenitori che vengono successivamente impiegati nelle rispettive attività industriali. In particolare, nel mercato italiano, rappresenta uno dei principali produttori e distributori di contenitori in vetro per bevande ed alimenti, mentre a livello internazionale occupa una posizione significativa nei settori della cosmetica e profumeria e dei vetri speciali.

Zignago Vetro è sempre più attiva anche nel riciclo del vetro.

Conto Economico

Nel primo trimestre 2021 la ripresa economica ha presentato caratteri diversi fra i vari settori di mercato in cui la società opera. Infatti, mentre “cresce la domanda relativa al mercato Food&Drink, resta incerta invece la ripresa per i segmenti più esposti alla mobilità, tuttavia alcuni settori, come la profumeria e la cosmetica, hanno dato segnali di fiducia in vista di un progressivo ritorno alla normalità”.

Nel complesso, il gruppo, nei primi tre mesi dell’anno, ha evidenziato un buon incremento dei volumi d’affari mostrando come il vetro, in un’ottica di sostenibilità, sia molto apprezzato dai consumatori.

I ricavi consolidati si sono attestati a 110,2 milioni (+1,1% rispetto al 1Q20) sostenuti dai positivo andamento sul territorio nazionale (+69% a 78 milioni circa) dove il gruppo realizza circa il 70,8% del totale. In contrazione, invece, i ricavi relativi all’area Euro (esclusa l’Italia) del 17%a 25,6 milioni (23,3% del totale). L’Ebitda si è portato a 28,4 milioni, in crescita del 6,9%, con una marginalità salita al 25,8% dal 24,4% del pari periodo 2020, così come l’Ebit segna un aumento del 17,7% a 14,7 milioni. Il risultato netto del periodo aumenta a 11,5 milioni rispetto ai 7,5 milioni del pari periodo 2020 con un’incidenza sui ricavi del 10,4% (6,9% al 31/3/20).

L’esercizio precedente, invece, è stato fortemente condizionato dalla pandemia che ha colpito tutti i mercati di operatività del gruppo, abbattendosi in particolare sul canale Ho.Re.Ca, che ha subito le maggiori perdite, mentre il canale della Grande Distribuzione Organizzata e del commercio online hanno mostrato segnali di crescita. Gli effetti della pandemia si sono riverberati anche nei mercati della cosmetica e Profumeria con il forte calo dei consumi. In particolare, la profumeria ha risentito della chiusura del Travel Retail. Il 2020 si è pertanto chiuso con ricavi consolidati diminuiti a 406,7 milioni (-5,3%), l’Ebitda a 106,6 milioni (-9,7%), con una marginalità scesa al 26,2% (-190 bp). L’Ebit si è contratto del 22,2% fermandosi a 53,8 milioni. Il 2020 si è chiuso con un utile netto diminuito a 45,6 milioni, rispetto ai 53,1 milioni del 2019.

Stato Patrimoniale

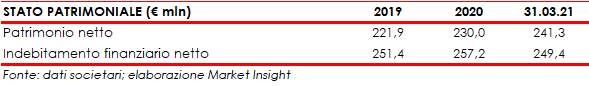

Nel periodo il patrimonio netto è salito progressivamente portantosi a fine marzo 2021 a 241,3 milioni dai 230 milioni di fine 2020 (221,9 milioni nel 2019), grazie ai risultati conseguiti nel periodo. L’indebitamento finanziario netto nel primo trimestre diminuisce a 249,4 milioni, rispetto ai 257,2 milioni di fine 2020, grazie ai 24,8 milioni generati dal flusso di cassa dalla gestione e in presenza di investimenti sostenuti nel periodo pari a 7,8 milioni.

Ratio

La società presenta una struttura patrimoniale poco equilibrata per quanto riguarda sia l’autofinanziamento operativo sia la solidità patrimoniale. L’indicatore del ripagamento del debito è pari a 2,4x, mentre il rapporto di indebitamento supera l’unità.

Rimane invece di buon livello il ritorno per gli azionisti al 19,8% seppure in diminuzione dal 23,9% di fine 2019 (20,3% nel 2018).

Outlook

Pur non avendo fornito indicazioni in merito ai risultati 2021, il management ritiene che “sebbene gli effetti della pandemia continuino a condizionare gli stili di vita, i consumi e i mercati, la situazione si stia progressivamente attenuando e che tale processo possa proseguire nel corso dell’esercizio”. Pertanto i vertici “prevedono che il recupero della domanda di contenitori possa rafforzarsi in tutti i settori in cui opera il Gruppo, con conseguenti effetti positivi sui risultati di vendita, di marginalità e di solidità finanziaria”.

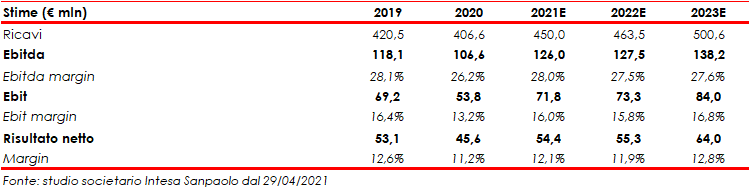

Sul fronte dei numeri, Intesa Sanpaolo, nello studio del 29 aprile, ha alzato le stime dei ricavi per il periodo 2021-2023 in relazione all’andamento del primo trimestre 2021 e alle prospettive del management. Nell’esercizio in corso le vendite sono ora attese a 450 milioni (+2,2% rispetto alla precedente stima), con una progressiva crescita nel biennio successivo fino a giungere a 500,6 milioni nel 2023.

Per fine anno l’Ebitda è atteso a 126 milioni, con una marginalità in salita al 28% (+180bp), per poi attestarsi a 138,2 milioni nel 2023, con un margine al 27,6%.

L’utile netto dai 45,6 milioni del 2020 è stimato a 54,4 milioni per salire a 64 milioni circa nel 2023 (55,3 milioni nel 2022). Stimata in diminuzione l’esposizione debitoria netta, in calo a 237,4 milioni nel 2021, 220 milioni nel 2022 e 180,9 milioni nel 2023.

Borsa

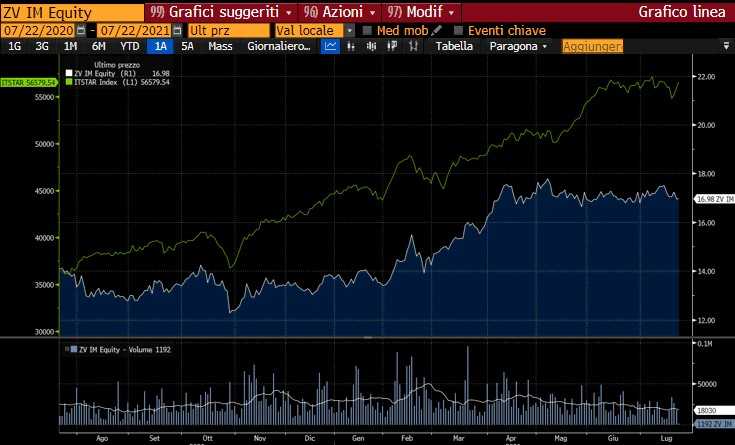

Il titolo Zignago Vetro ha registrato una crescita di circa il 20% nelle ultime 52 settimane, raggiungendo un nuovo massimo storico il 7 maggio 2021 a 17,8 euro, e mostrando un’ottima resilienza di fronte alla crisi pandemica da Covid-19. Il corrispettivo indice Ftse Italia Star ha invece registrato una performance del +54% nell’anno.