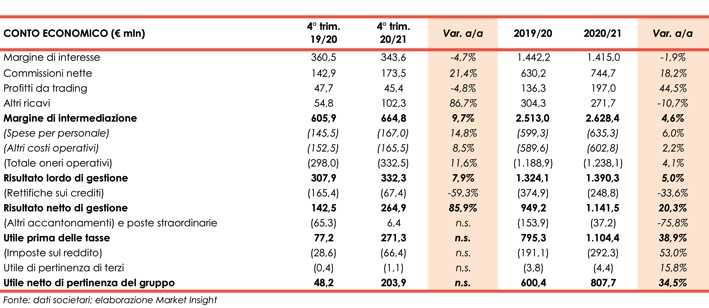

Mediobanca ha archiviato l’esercizio 2020/21 con un margine di intermediazione pari a 2.628,4 milioni (+4,6% a/a). Il risultato lordo di gestione e l’utile netto sono saliti rispettivamente a 1.390,3 milioni (+5%) e a 807,6 milioni (+34,5%).

La diversificazione del modello di business, il continuo potenziamento delle iniziative di crescita, il presidio rigoroso della qualità degli attivi, hanno permesso al gruppo Mediobanca di raggiungere risultati record in termini di ricavi e tornare rapidamente alla reddività pre-Covid, malgrado il perdurare della pandemia.

Le divisioni mostrano un costante miglioramento termini di posizionamento, ricavi e redditività. Il significativo progresso del CIB, sui livelli massimi di ricavi e utili degli ultimi anni, ha compensato il consolidamento di Consumer e PI.

Il margine di intermediazione è salito a 2.628,4 milioni (+4,6% a/a). Nel quarto trimestre la voce si è fissata a 664,8 milioni (+9,7%).

Il margine di intermediazione è salito a 2.628,4 milioni (+4,6% a/a). Nel quarto trimestre la voce si è fissata a 664,8 milioni (+9,7%).

Il margine di interesse è sceso di poco a 1.415 milioni (-1,9%), scontando il minore

contributo del Consumer, in gran parte bilanciato dal dato positivo delle altre divisioni e dall’ottimizzazione del costo della raccolta. Nel quarto trimestre la voce è ammontata a 343,6 milioni (-4,7%).

Le commissioni nette sono aumentate a 744,7 milioni (+18,2%), grazie all’apporto di Corporate e Investment Banking (ai massimi degli ultimi 5 anni) e Wealth Management. Nel quarto trimestre la voce è stata pari a 173,5 milioni (+21,4%).

I profitti da trading sono cresciuti a 197 milioni (+44,5%), per effetto dell’apporto del portafoglio proprietario e dei proventi del Principal Investing, che hanno compensato il rallentamento dell’attività con clientela condizionata dall’eccesso di liquidità sul mercato che ha limitato le opportunità, soprattutto nel fixed income. Nel quarto trimestre la voce si è fissata a 45,4 milioni (-4,8%).

Gli altri ricavi sono calati a 271,7 milioni (-10,7%), per il minore apporto di Generali dovuto a componenti non ricorrenti. Nel quarto trimestre la voce è stata pari a 102,3 milioni (+86,7%).

I costi operativi sono saliti leggermente a 1.238,1 milioni (+4,1%). Nel quarto trimestre la voce si è fissata a 332,5 milioni (+11,6%).

Le spese per il personale sono aumentate a 635,3 milioni (+6%), riconducibili ala ripresa dello sviluppo commerciale e all’aumento delle remunerazioni per allinearle ai risultati del gruppo. Gli altri costi sono saliti a 602,8 milioni (+2,2%), per effetto dei risparmi su spese viaggio e rappresentanza che assorbono in parte la ripresa dell’attività commerciale, nonché il riavvio del piano di investimenti IT in linea con gli obiettivi pluriennali. Nel quarto trimestre le due voci si sono fissate rispettivamente a 167 milioni (+14,8%) e 165,5 milioni (+8,5%).

Tali dinamiche hanno portato a un risultato lordo di gestione pari a 1.390,3 milioni (+5%). Nel quarto trimestre la voce si è fissata a 332,3 milioni (+7,9%).

Le rettifiche su crediti sono scese a 248,8 milioni (-33,6%), pur in presenza di un aumento del livello di accantonamento e prudenti classificazioni in linea con le indicazioni BCE di fine 2020. Nel quarto trimestre la voce è stata pari a 67,4 milioni (-59,3%). Il costo del rischio si attesta a 52 pb (82 pb nell’anno precedente).

L’esercizio si è chiuso con un utile netto di 807,6 milioni (+34,5%). Nel quarto trimestre la voce è ammontata a 203,9 milioni (48,2 milioni nel 2019/20).

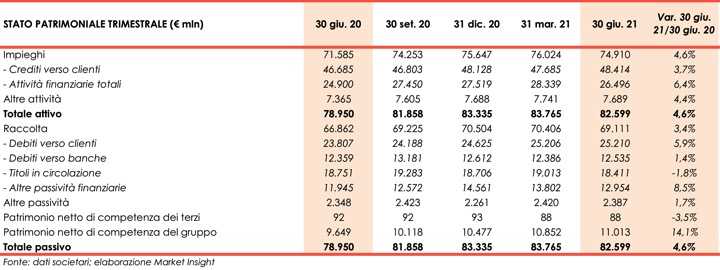

Dal lato patrimoniale, a fine giugno 2021 gli impieghi salgono a 74,9 miliardi (+4,6% rispetto al 30 giugno 2020), sostenuti dalla crescita dei crediti verso la clientela a 48,4 miliardi (+3,7% rispetto a fine giugno 2020).

La raccolta aumenta a 69,1 miliardi (+3,4% rispetto al 30 giugno 2020), al cui interno quella da clientela raggiunge 25,2 miliardi (+5,9% rispetto a fine giugno 2020).

Sul fronte della solidità patrimoniale, a fine giugno 2021 il CET1 si fissa al 16,31% (16,13% al 30 giugno 2020).

Mediobanca può beneficiare della rimozione del divieto alla distribuzione e proporrà, alla prossima assemblea, subordinatamente ad autorizzazione della BCE:

- Dps: €0,66 per azione, con cash dividend pay-out at 70%, confermato anche per il prossimo esercizio;

- Cancellazione di azioni proprie in portafoglio (massime 22,6 milioni di azioni);

- nuovo piano di buy-back fino al 3% del capitale, finalizzato, oltre che al servizio di piani di performance share e acquisizioni, alla possibilità di cancellazione.

Il buon andamento della campagna vaccinale lascia ben sperare nella conferma del miglioramento dello scenario macro economico, nonostante la ripresa dei contagi e le spinte inflazionistiche.

In questo scenario si attende una crescita degli attivit profittevoli, in particolare delle attività finanziarie gestite per conto della clientela nel segmento WM e dei volumi creditizi di Consumer e WM. Questo dovrebbe consentire una crescita dei ricavi con un margine di interesse in progressiva ripresa, nonostante la perdurante pressione sui margini, e commissioni nette che consolidano il livello record dell’esercizio appena concluso anche grazie alla crescita del WM.

Continuerà il progressivo e continuo potenziamento della rete distributiva e delle piattaforme digitali con il consueto controllo dei costi. La qualità degli attivi è attesa mantenersi sugli ottimi livelli raggiunti.