Atlantia ha approvato ieri i risultati al 30 giugno 2021, che recepiscono la firma dell’accordo per la cessione dell’intera partecipazione detenuta in Autostrade per l’Italia.

Pertanto, il contributo ai valori consolidati di Autostrade per l’Italia e delle sue controllate è presentato come Discontinued Operations ai sensi dell’IFRS 5. In relazione ai principali indicatori alternativi di performance, ricavi operativi ed Ebitda non includono il contributo del gruppo ASPI, mentre FFO, investimenti ed indebitamento finanziario netto sono presentati con evidenza del contributo di Autostrade.

Nel periodo, il traffico autostradale ha registrato una crescita del 21% rispetto al primo semestre 2020, con recupero in tutti i Paesi mentre il traffico aeroportuale segna una riduzione del 50%.

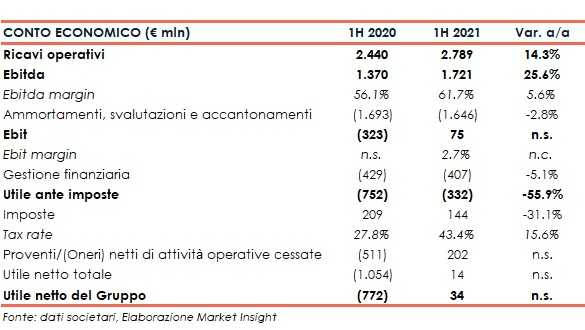

I ricavi operativi del semestre si attestano a 2,8 miliardi, in aumento del 14%. In particolare, i ricavi da pedaggio autostradale aumentano del 26% a 2,27 miliardi, grazie alla ripresa del traffico delle concessionarie autostradali del gruppo Abertis (+439 milioni), che include il contributo di RCO (Messico) ed ERC (Stati Uniti) consolidate rispettivamente nel primo semestre 2020 e a fine dicembre 2020, oltre all’effetto negativo del deprezzamento dei tassi di cambio medi, in particolare del real brasiliano.

I ricavi per servizi aeronautici scendono del 41% a 82 milioni, principalmente per la contrazione dei volumi di traffico di Aeroporti di Roma (traffico passeggeri -56,5%), mentre gli altri ricavi operativi diminuiscono del 12% a 440 milioni.

L’Ebitda aumenta del 26% a 1,7 miliardi, sempre grazie al miglioramento dei volumi di traffico autostradale di Abertis. Gli ammortamenti, svalutazioni e accantonamenti sono pari a 1,65 miliardi e si riducono di 47 milioni rispetto allo stesso periodo del 2020. L’Ebit è positivo per 75 milioni, con un incremento di 398 milioni rispetto al 2020.

I Proventi/(Oneri) netti di attività operative cessate nel primo semestre 2021 sono pari a 202 milioni (negativo per 511 milioni nel primo semestre 2020) e includono il contributo del gruppo ASPI. La variazione della voce, è riconducibile essenzialmente agli accantonamenti straordinari, rilevati nel primo semestre 2020, connessi all’accordo con il MIMS volto alla chiusura della procedura di grave inadempimento in relazione all’evento Polcevera.

L’utile del periodo è pari 14 milioni, (perdita del primo semestre 2020 pari a 1.054 milioni), di cui di pertinenza del Gruppo per 34 milioni (perdita per 772 milioni nel primo semestre 2020).

La situazione finanziaria al 30 giugno 2021 del Gruppo Atlantia presenta un indebitamento finanziario netto complessivo pari a 36.932 milioni, in diminuzione di 2.344 milioni rispetto al 31 dicembre 2020, essenzialmente per l’incasso derivante dalla cessione a Partners Group della partecipazione del 49% in Telepass per 1.056 milioni, l’emissione da parte di Abertis Infraestructuras Finance di Hybrid bond al netto 10 dei relativi costi di emissione, per 734 milioni, e per l’FFO del semestre (1.419 milioni), al netto degli investimenti del periodo (827 milioni) per complessivi 592 milioni.

Escludendo il contributo del gruppo Autostrade per l’Italia, l’indebitamento finanziario netto risulta pari a 28.182 milioni, in riduzione di 2.537 milioni rispetto al 31 dicembre 2020 (30.719 milioni).

Confermate le previsioni dei volumi di traffico autostradale e aeroportuale rispettivamente al -10% e al -70% rispetto al 2019. La previsione per l’esercizio 2021, escludendo il contributo del gruppo ASPI, è di ricavi di Gruppo nell’ordine di 5,7 miliardi ed un FFO pari a circa 2,1 miliardi.