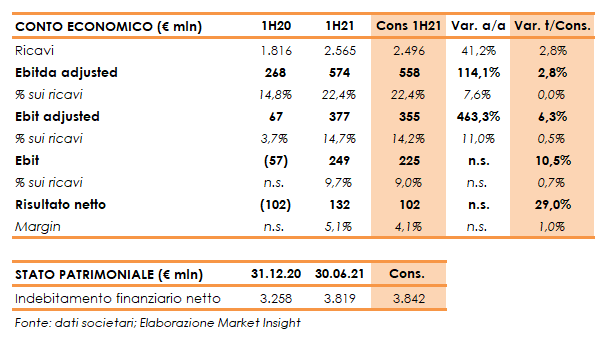

Pirelli ha chiuso il primo semestre 2021 con ricavi in crescita del 41,2% a 2.565 milioni, grazie alla ripresa della domanda e all’implementazione dei programmi del piano industriale 2021-2022/2025.

La crescita organica dei ricavi è stata pari a +45,3% (- 4,1% l’impatto derivante dai cambi e dall’iperinflazione Argentina). L’High Value ha raggiunto il 71,9% del fatturato di gruppo (rispetto al 70,8% nel primo semestre 2020).

I volumi sono aumentati del 42,3% riflettendo il recupero della domanda e il guadagno di quota di mercato sia sia sull’High Value sia sullo Standard (crescita dei volumi rispettivamente +46,3% e +38,3%).

Sostenuto il contributo del prezzo/mix (+3,0% nei primi sei mesi del 2021), grazie al miglioramento del mix di prodotto (in particolar modo nel segmento High Value, con maggiori volumi su Car ≥19” e Specialties), e all’implementazione degli aumenti di prezzo a partire dalla fine del primo trimestre.

L’Ebitda adjusted è più che raddoppiato a 574 milioni (+114%) con una marginalità salita al 22,4% (+760 punti base), mentre l’Ebit adjusted è passato dai 67 milioni del primo semestre 2020 a 377 milioni, con un’incidenza su ricavi al 14,7% (3,7% nel 1H20).

Il semestre si è chiuso con un utile netto di 132 milioni, dalla perdita di 102 milioni al 30 giugno 2020.

Il flusso di cassa netto ante dividendi è stato pari a -481,0 milioni, in miglioramento di 276,5 milioni rispetto ai -757,5 milioni del primo semestre 2020 e di 159,5 milioni rispetto ai -640,5 milioni del primo semestre 2019.

Il trend è stato supportato principalmente dal migliore flusso di cassa netto della gestione operativa: -272,7 milioni nel periodo (-589,8 milioni del primo semestre 2020, -374,7 milioni del primo semestre 2019), che riflette il miglioramento del risultato operativo e il minore assorbimento di cassa legato al capitale circolante.

L’indebitamento finanziario netto è aumentato a 3,82 miliardi dai 3,26 miliardi al 31 dicembre 2020.

Per quanto riguarda l’outlook di mercato per il 2021, per il mercato degli pneumatici Car nel suo complesso è confermata la previsione di una crescita del 10% nel 2021, ma con un trend differente rispetto alle precedenti attese per i diversi segmenti e canali. In particolare, il mercato Car ≥18″ è previsto ora in crescita del 15% (+2 punti percentuali rispetto al precedente target), trainato dal canale Ricambi (+18% rispetto al +12% inizialmente previsto), mentre nel Primo Equipaggiamento la carenza di semiconduttori porta a una maggiore cautela nelle previsioni della domanda (+10% la crescita attesa, -5 punti percentuali rispetto alle previsioni iniziali).

Alla luce di tale scenario e dei risultati conseguiti nel primo semestre, Pirelli ha rivisto al rialzo i target per l’intero esercizio. In particolare, i ricavi sono attesi pari a 5-5,1 miliardi (4,7-4,8 miliardi la precedente indicazione), con volumi in crescita tra il 14% e il 15% (tra l’11% e il 13% la precedente indicazione) trainati dall’High Value (Tra +18% e +19% dalla precedente indicazione tra il +15% e il +17%).

Il price/mix è atteso in miglioramento tra il +4,5% e il 5% (+2,5% e +3% il target precedente) grazie agli aumenti di prezzo e a un mix di canale e prodotto più favorevole. L’Ebit margin adjusted è stimato compreso tra il 15% e il 15,5% (tra il 14% e il 15% la precedente indicazione), con il price/mix che dovrebbe compensare l’aumento del costo delle materie prime.

La generazione di cassa netta ante dividendi è prevista in miglioramento tra 360 e 390 milioni (tra 300 e 340 milioni il target precedente), con investimenti confermati a circa 330 milioni e un indebitamento finanziario netto atteso inferiore a 3 miliardi (circa 3 miliardi la precedente indicazione).