Sbarcata in Borsa il 6 aprile scorso, ReeVo si appresta ad intraprendere un percorso di crescita in ambiti in forte espansione, quali la digitalizzazione delle PMI e il supporto alla pubblica amministrazione. Forte di una rete di oltre 200 Business Partner del mercato ICT e di una piattaforma tecnologica che offre servizi Cloud e Cybersecurity certificati in conformità dei più alti standard, i conti del gruppo già dal 2020 hanno messo a segno importanti progressi (valore della produzione +64%; Ebitda +126% con il relativo margine al 20,8%); dinamiche che gli analisti stimano consolidarsi nei prossimi esercizi.

Modello di Business

ReeVo è un gruppo attivo principalmente nel mercato italiano del Cloud Computing e della Cybersecurity, in particolare nella gestione, custodia e protezione dei dati delle imprese, a cui si propone come “cassaforte digitale” dei dati aziendali, custoditi in Data Center certificati Rating 4 – ANSI/TIA 942 (former Tier 4) dislocati sul territorio italiano.

Fanno parte del gruppo: Reevo MSP, attiva principalmente nell’erogazione di servizi di Managed Cloud a imprese e organizzazioni e Nembo Security, start-up innovativa attiva nei servizi di rilevamento e risposta agli attacchi informatici (advance detection & response).

La clientela conta oltre 200 Business Partners (system integrator, VAR e software house affermati nel mondo ICT italiano e internazionale) che consentono al gruppo di raggiungere il mercato con modello indiretto (B2B2B) anche per il tramite di un selezionato numero di grandi distributori ICT che distribuiscono i servizi di Cloud Computing e Cybersecurity del gruppo, tali grandi distributori vantano un primario posizionamento di mercato a livello nazionale e internazionale.

Il Gruppo presta i propri servizi sulla base di contratti, per la maggior parte di durata media compresa tra 12 e 36 mesi, in forza dei quali concede alla clientela, a fronte di un canone variabile, l’utilizzo dei propri servizi Cloud, Hybrid Cloud e Cybersecurity. I servizi forniti da ReeVo, certificati in conformità dei più alti standard internazionali, vengono venduti ai clienti finali con l’ausilio dei Business Partners per le attività di implementazione e assistenza. In aggiunta, ReeVo fornisce ai Business Partners anche Managed Cloud Services intervenendo nella gestione degli ambienti Cloud o delle applicazioni mission critical qual ora il Business Partners o i clienti finali ne abbiano bisogno.

Ultimi avvenimenti

A luglio ReeVo ha implementato la tecnologia della californiana NetApp nell’ambito dei sistemi di backup e data recovery per la protezione end-to-end dei servizi Cloud di Infrastructure as a Service. Nello specifico, la sicurezza dei servizi e la protezione dei dati delle aziende clienti ospitate nel Cloud è stata ulteriormente incrementata con copia automatica dei dati, in uno dei Datacenter Rating 4/Tier IV utilizzati da ReeVo. Questa ulteriore copia avrà la particolarità di essere immutabile grazie alla tecnologia W.O.R.M. (Write Once Read Many), proteggendo così i dati dei clienti non solo in caso di disastri naturali, ma anche rispetto a possibili minacce di malware e ransomware. La tecnologia utilizzata è certificata e soddisfa i più severi requisiti di compliance di agenzie governative europee e americane, quali SEC, FINRA e CFTC.

Sempre a luglio, ReeVo ha aderito al progetto GAIA-X che nasce con l’obiettivo di creare una federazione europea di servizi e infrastrutture cloud per proteggere al meglio i diritti digitali e i dati dei cittadini europei e vede la partecipazione di aziende internazionali come Deutsche Telekom, Siemens, Bosch, e per l’Italia, solo per citarne alcune, di Eni, Enel e Poste. La partecipazione al progetto è nel percorso naturale di ReeVo, focalizzata con i propri servizi, localizzati in Italia, alla gestione e protezione dei dati e della sovranità digitale delle istituzioni e aziende europee. ReeVo, operando attraverso Data Center certificati ANSI TIA-942/Rating 4 o equiparabili, geograficamente dislocati sul territorio italiano, a Milano, Roma e in Sardegna, condivide pienamente la mission designata dal Board of Directors di GAIA-X.

Nel mese di maggio ReeVo ha sottoscritto un nuovo accordo di distribuzione con Attiva che, tramite la sua business unit Attiva Evolution, rivenderà unicamente soluzioni Cloud, Hybrid Cloud e Cybersecurity di Reevo, sviluppando competenze interne per supportare ReeVo nella distribuzione ai Dealer, VAR e System Integrator, in ogni singola fase del processo da quella pre fino al post-vendita. In coerenza con il piano di crescita e sviluppo del numero dei business partner di Reevo, Attiva diventa così il terzo distributore del gruppo.

Ad aprile ReeVo e Tiscali hanno siglato un accordo che prevede la fornitura di servizi di Cloud, Hybrid Cloud e Cybersecurity ai clienti business e alle Pubbliche Amministrazioni Locali, e l’inserimento dei Data Center di Cagliari nel network dei data center utilizzati da ReeVo per l’erogazione dei propri servizi. La partnership ha una durata triennale e per ReeVo ha un valore complessivo di circa il 6% dei ricavi 2020.

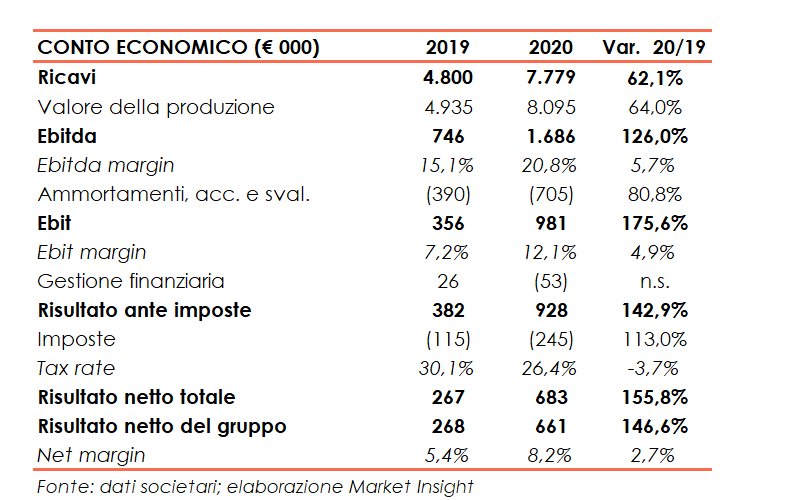

Conto Economico

Nel 2020 i ricavi delle vendite e delle prestazioni di servizi del gruppo sono aumentati del 62,1% a € 7,8 milioni; il contributo derivante da ReeVo MSP a seguito dell’inserimento nell’area di consolidamento è pari ad 1,9 milioni e rappresenta il 24% della voce in esame. Il valore della produzione si è incrementato del 64% a 8,1 milioni.

L’Ebitda ha messo a segno un progresso del 126% fino a 1,7 milioni, con la relativa marginalità salita del 5,7%, passando dal 15,1% al 20,8%, mentre l’Ebit ha raggiunto circa 1 milione, con il relativo margine al 12,1 per cento.

Il conto economico si è chiuso con un utile netto di competenza del gruppo pari a 0,7 milioni, con il relativo margine aumentato di 2,7 punti percentuali all’8,2%.

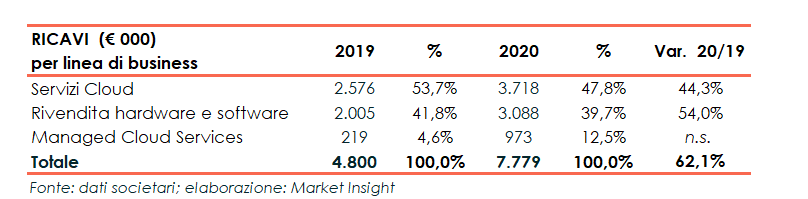

Ripartizione ricavi

Nel 2020 i ricavi delle vendite e delle prestazioni aumentano del 62,1% a 7,8 milioni. Il fatturato dei Servizi Cloud (servizi di Cloud Cybersecutity, infrastruttura, backup & storage, disaster recovery, vigilanza dei dati aziendali e servizi di cassetta di sicurezza dei dati aziendali) si incrementa del 44,3% a 3,7 milioni, mentre quello riferito alla vendita hardware e software (vendita di hardware e implementazioni di software anche per il pieno utilizzo dei servizi cloud) sale del 54% a 3,1 milioni.

I ricavi del Managed Cloud Services (prestazioni di servizi non direttamente previsti dai contratti di servizi cloud) sono balzati a circa 1 milione (12,5% dei ricavi del gruppo) da 0,2 milioni del 2019 (4,6% del totale), una dinamica imputabile prevalentemente al volume di vendita generato nel secondo semestre 2020 dopo l’acquisizione di ReeVo MSP.

I ricavi derivanti dalle prestazioni relative ai servizi cloud rappresentano la parte più consistente dei ricavi delle vendite (54% nel 2019 e 48% nel 2020), mentre quelli riferiti alla rivendita hardware e software rappresentano rispettivamente il 42% e il 40% del totale nel 2019 e 2020.

Stato Patrimoniale

Stato Patrimoniale

Nel corso dell’esercizio 2020 gli azionisti hanno deliberato un aumento a pagamento del capitale sociale pari a 85 mila euro con sovrapprezzo di 1,9 milioni, operazione che ha contribuito a portare a fine anno il patrimonio netto a 3,7 milioni.

L’indebitamento finanziario netto si è ridotto da 1,2 a circa 1 milione, una dinamica riconducibile principalmente all’effetto combinato di investimenti per 2,2 milioni, all’aumento del capitale a pagamento pari circa 2 milioni, e conseguente acquisizione di Reevo MSP per 0,6 milioni, e ai flussi finanziari generati dall’attività operativa per 1 milione.

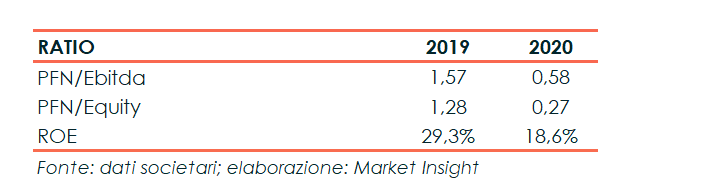

Ratio

Nel 2020 migliorano sia l’indicatore del rimborso del debito (PFN/Ebitda), pari a 0,58x a fine 2020 da 1,57x del 2019, sia il quoziente di indebitamento (PFN/Patrimonio Netto) a 0,27x da 1,28x di fine 2019, valori che evidenziano una buona solidità patrimoniale.

Si mantiene di buon livello l’indicatore del ritorno per gli azionisti, nonostante si sia ridotto dal 29,3% del 2019 al 18,6% nel 2020.

Le prospettive

Nel documento presentato in occasione dell’IPO, il management ha indicato tre distinte linee di azione per supportare la strategia di sviluppo del Gruppo:

– crescita per linee esterne: acquisizioni strategiche di aziende attive sul mercato dei servizi di Cloud Computing e Cybersecurity, per rafforzare la propria presenza su mercati già presidiati anche incrementando la gamma di servizi offerta;

– crescita organica: ampliare il proprio posizionamento distintivo sul mercato incrementando il numero dei Business Partners, attuando politiche commerciali e investimenti nella continua innovazione dei servizi per rendere sempre più distintiva e qualitativamente efficace l’offerta di servizi;

– espansione internazionale: avviare un processo di internazionalizzazione stabilendo la propria presenza su mercati esteri, in particolare in altri paesi dell’Europa del sud, dove risiedono sia la possibilità di valorizzare una preesistente rete di relazioni commerciali del Gruppo con soggetti già attivi su tali mercati, sia la possibilità di avvalersi di data center dotati di certificazioni ANSI TIA-942/Rating 4, che consentirebbero lo sfruttamento di opportunità di interconnessione con i Data Center.

Outlook

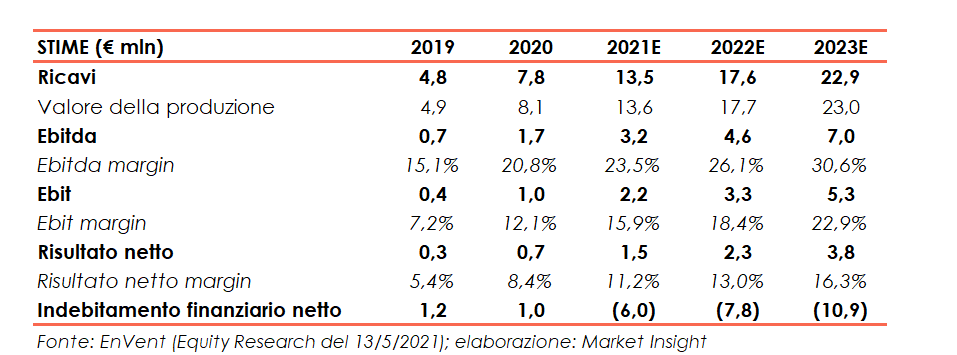

Il nomad EnVent, nell’equity research del 13 maggio 2021, stima che il valore della produzione del gruppo nel 2021 dovrebbe segnare un progresso di oltre il 68% a 13,6 milioni, per poi salire fino a 23 milioni nel 2023. L’Ebitda da 3,2 milioni nel 2021 è atteso più che raddoppiato a 7 milioni nel 2023, con la relativa marginalità al 30,6%. Attese positive anche per l’utile netto, che nell’ultimo anno del periodo considerato dovrebbe raggiungere 3,8 milioni. La posizione finanziaria netta è attesa positiva già dal 2021 e pari a 6 milioni, grazie anche alla raccolta di 5,5 milioni in occasione del collocamento, per incrementarsi fino a 10,9 milioni nel 2023.

Borsa

Borsa

Dallo sbarco a Piazza Affari, il titolo ReeVo ha segnato un progresso del 32%, registrando una performance superiore rispetto al corrispondente FTSE AIM Italia che ha guadagnato il 21%. Il target price indicato da EnVent pari a 12,32 euro, incorpora un potenziale rialzista del 21% rispetto alle attuali quotazioni.