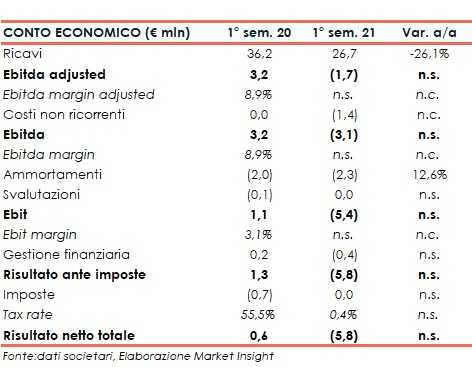

Il Gruppo Eurotech, che progetta, sviluppa e fornisce Edge Computer e soluzioni per l’Internet of Things, ha chiuso il primo semestre del 2021 con ricavi per 26,7 milioni, in calo del 21,1% a cambi costanti (-26,1% a cambi storici) rispetto ai primi sei mesi del 2020.

Va ricordato che il primo semestre dell’anno, storicamente, ha un peso inferiore sull’intero esercizio rispetto al secondo semestre. Il Nord America ha generato un fatturato pari al 44,1% del totale (primo semestre 2020: 42,2%) seguito dal Giappone con il 30,7% (nel 1H 2020 era al 34,0%), mentre l’area europea rappresenta il restante 25,1% (1H 2020: 23,8%).

Il primo margine, in termini di incidenza sul fatturato, si attesta al 49,4%, in linea con le attese del management (52,4% nel primo semestre 2020). L’impatto dei maggiori costi sostenuti per l’approvvigionamento dei componenti in condizioni di scarsità degli stessi è stato di 1,5 punti percentuali. La restante variazione è invece da attribuire ad una naturale fluttuazione legata al diverso mix di prodotti venduti.

L’Ebitda adjusted nei primi sei mesi è negativo per 1,7 milioni, rispetto a 3,2 milioni nel 2020. I costi non ricorrenti ammontano a 1,4 milioni e sono derivanti per la maggior parte dalla risoluzione del rapporto tra la Società e il precedente amministratore delegato. Considerando anche i costi non ricorrenti, l’Ebitda è negativo per 3,1 milioni. L’Ebit passa da 1,1 milioni a -5,4 milioni (-4,0 milioni il risultato operativo adjusted).

Il semestre si chiude con una perdita netta di 5,8 milioni, a fronte di un utile netto di 0,6 milioni nel primo semestre 2020. Questo andamento riflette sia la contrazione dell’Ebit sia il differente carico fiscale delle controllate, e il fatto che non sono state contabilizzate imposte anticipate sulle perdite fiscali stimabili sul semestre

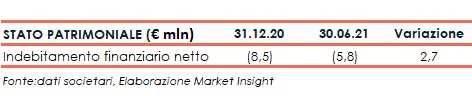

Solida la posizione finanziaria netta, con cassa netta di 5,8 milioni (8,6 milioni a fine dicembre 2020).

Il trend degli ordinativi nel primo semestre 2021, in particolare nel mercato americano, consente di prevedere un recupero di fatturato nel secondo semestre dell’anno. Permane una situazione di shortage dei componenti elettronici, che durerà almeno fino a fine esercizio e si estenderà probabilmente anche ai primi mesi del 2022.

Il Gruppo si è attivato per minimizzare l’impatto della difficoltà di reperimento dei componenti sulle consegne. “Ad oggi la visibilità sulla seconda parte dell’anno ci permette di prevedere un Q3 in crescita rispetto al Q2 relativamente ai ricavi. Per l’ultimo trimestre del 2021 prevediamo una forte crescita, in doppia cifra, dei ricavi rispetto al Q3 e una marginalità positiva. Per quanto attiene il backlog per il 2022, già oggi è superiore del 30% rispetto a quello di inizio 2021. La crescita futura potrà anche avvenire per linee esterne attraverso operazioni di M&A: a tal fine, il Management Team continua a ricercare, selezionare e valutare una pipeline di potenziali target”, conclude la nota di Eurotech.