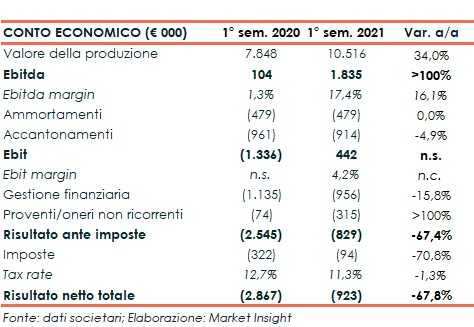

Il Gruppo PRISMI ha approvato i risultati al 30 giugno 2021, che includono nel perimetro di consolidamento, solo patrimonialmente, le tre nuove entità (H2H Creative Production, VOODOO e TFG), mentre il conto economico è redatto sulla base del vecchio perimetro di consolidamento (Prismi Spa, Wellnet e Prismi CH).

Nel primo semestre 2021 il Gruppo ha registrato un valore della produzione di 10,5 milioni, in aumento del 34% rispetto ai primi sei mesi del 2020. La Capogruppo ha riportato un aumento dei ricavi pari al 37%, beneficiando dell’uscita, seppur parziale, dal periodo di lockdown che ha permesso di utilizzare con maggiore continuità la rete commerciale sul territorio per il reperimento degli ordini. I ricavi della controllata Wellnet sono cresciuti invece del 23%, grazie all’entrata a regime degli interventi sul modello di business attuati durante il 2020.

L’Ebitda si attesta a 1,8 milioni, in forte ripresa rispetto a 0,1 milioni del primo semestre 2020, con un Ebitda margin del 17,4%. Il miglioramento è riconducibile sia all’aumento dei ricavi, sia alla riduzione dei costi, con l’incidenza del costo del personale che si riduce, in percentuale sul fatturato, sia rispetto all’analogo periodo del 2020 che del 2019.

L’Ebit risulta positivo per 0,4 milioni, a fronte di un risultato operativo netto negativo per 1,3 milioni nel primo semestre 2020.

Il saldo della gestione finanziaria evidenzia oneri netti per 0,96 milioni, in diminuzione del 15,8% rispetto al periodo di confronto. Gli oneri finanziari non ricorrenti netti sono invece pari a 0,3 milioni (0,1 milioni circa nel 1H 2020) e si riferiscono principalmente agli incentivi all’esodo riconosciuti a chiusura di rapporti di lavoro dipendente e alla definizione di interpello con l’Agenzia delle entrate che hanno determinato maggiori sanzioni rispetto a quanto esposto nel bilancio 2020.

Il risultato netto evidenzia una perdita di circa 0,9 milioni, in forte ripresa rispetto al primo semestre 2020 (perdita netta di 2,9 milioni), pur scontando l’effetto della rilevazione delle imposte stimate di Prismi e Wellnet (con segno negativo rispetto al semestre 2020).

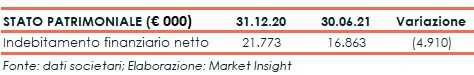

Dal lato patrimoniale, l’indebitamento finanziario netto al 30 giugno 2021 è pari a 16,9 milioni, in decremento di 4,9 milioni rispetto al 31 dicembre 2020. Il calo è dovuto principalmente al regolare rimborso a scadenza di alcuni prestiti obbligazionari, al rimborso anticipato di 5 prestiti obbligazionari, agli aumenti di capitale rinvenienti dall’esercizio dei Warrant 2018- 2022 e allo spostamento della data di scadenza del prestito convertibile dal 2023 al 2049.

Il valore della produzione e l’Ebitda nel primo semestre 2021 sono, tanto per PRISMI SpA quanto a livello di consolidato pro-forma, sostanzialmente in linea con il budget. La dilatazione dei tempi dell’operazione di integrazione delle varie società del nuovo Gruppo, dovuta anche ad un sostanziale cambiamento del top management delle aziende del Gruppo, nonché la non completa uscita dall’emergenza sanitaria potrebbero comportare comunque uno slittamento nel raggiungimento dei target di fatturato ed Ebitda 2021.

Tali fattori, uniti alla manifestazione di costi straordinari non previsti (principalmente collegati ad accordi di buonuscita finalizzati al cambio manageriale in atto) dovrebbero inoltre comportare il mancato raggiungimento dei target 2021 relativamente all’utile atteso e alla posizione finanziaria netta.

Tuttavia, ciò non comporterà un cambiamento delle Linee Guida del piano industriale 2021- 2024, che verrà aggiornato entro fine esercizio.

###

Resta sempre aggiornato sul tuo titolo preferito, apri l'Insight dedicato a PRISMI