Migliorano i conti di Tesmec. A fine giugno 2021 i ricavi aumentano a 97 milioni (+37% sui livelli pre-Covid) con margini al 14,2% (11,5% al 30/6/20), mentre il conto economico ritorna all’utile per 1 milione dopo la perdita di circa 4 milioni del pari periodo 2020. Buone notizie giungono anche dal Portafoglio ordini, attestatosi a 270,2 milioni. Risultati che portano il Presidente e Ceo Ambrogio Caccia Dominioni ad affermare “la qualità del portafoglio ordini consente di guardare con fiducia al futuro e confermare le attese 2021, oltreché la guidance del Piano 2020-2023”. Per fine 2021 i vertici prevedendo infatti un fatturato di circa 220 milioni con Ebitda margin superiore al 16% ed una riduzione dei debiti.

Modello di Business

Nato nel 1951, il gruppo Tesmec progetta, produce e commercializza prodotti speciali e soluzioni integrate per la costruzione, la manutenzione e l’efficientamento di infrastrutture relative al trasporto di energia elettrica, dati e materiali.

La struttura dispone di siti produttivi in Italia (4), Texas, Usa e Francia, oltre a 3 unità di ricerca e sviluppo a Fidenza, Padova e Patrica (Frosinone).

La struttura dispone di siti produttivi in Italia (4), Texas, Usa e Francia, oltre a 3 unità di ricerca e sviluppo a Fidenza, Padova e Patrica (Frosinone).

Il Gruppo è presente commercialmente a livello globale e può contare su una presenza diretta nei diversi continenti, costituita da società estere e uffici commerciali in Usa, Sud Africa, Russia, Qatar, Cina, Francia, Australia, Nuova Zelanda e Costa d’Avorio.

L’attività è articolata in tre principali settori: Energy, Trencher e Ferroviario.

Ultimi Avvenimenti

A inizio giugno 2021 la controllata Tesmec Automation Srl si è aggiudicata un contratto quadro di 12 milioni (8 milioni più 4 milioni in opzione) con Terna Rete Italia, relativo alla fornitura in opera di Automatismi di Stazione AT su piattaforma SAS (ASAT-3),. che diventerà impegnativo all’esito positivo del prototipo e alle richieste puntuali di Terna nel periodo di durata Con questo contratto il Gruppo Tesmec consolida il posizionamento nel mercato delle tecnologie avanzate per le reti elettriche in Italia e aggiunge un nuovo tassello nella propria strategia di crescita nel settore dell’Energy Automation.

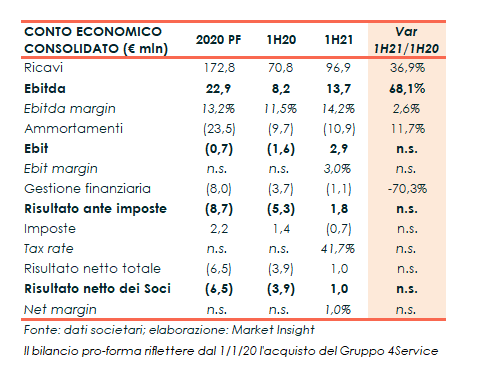

Conto Economico

Il periodo registra ricavi consolidati in crescita a 97 milioni circa (+37%), sui livelli pre-Covid, “seppur il primo semestre risulta ancora influenzato della criticità relative ai noli ed alle tensioni nella supply chain, che hanno comportato dei ritardi nella produzione e nelle consegne dei prodotti finiti”.

L’Ebitda si porta a 13,7 milioni (+68%), superando i 12 milioni registrati nel giugno 2019, con una marginalità salita al 14,2% (11,5% al 30/6/20), superando il livello 2019 pre-Covit (12,4% al 30/6/19) grazie anche alla razionalizzazione intrapresa nel periodo, quella di recurring nel settore Trencher e all’incremento della contribuzione del settore Energy.

L’Ebit torna positivo per 2,9 milioni, dopo il deficit di 1,6 milioni in un anno prima, spesati ammortamenti effettuati nel periodo per 11 milioni (+11,7%). La gestione consuntiva con minori oneri netti, passati da 3,7 milioni a 1,1 milioni, principalmente per il diverso apporto della componente cambi, positiva per 1,1 milioni a fine giugno 2021 e negativa per oltre 1 milione al 30/6/20.

Il semestre chiude con un ritorno all’utile per 1 milione, contabilizzate imposte per 0,7 milioni (positive per 1,4 nel giugno 2020), rispetto al deficit di 3,9 milioni di un anno prima.

A fine giugno 2021 il portafoglio ordini si attesta a 270,2 milioni (194,2 milioni nel giugno 2020 e 282,4 milioni a fine 2020), dei quali 82 milioni riferiti al settore Trencher, 107 milioni al settore Ferroviario e 81,1 milioni al settore Energy.

Il 2020 è stato penalizzato dal rallentamento delle attività produttive a seguito dell’emergenza sanitaria e ai blocchi relativi alla circolazione delle merci. In questo contesto o ricavi pro-forma, che riflettono l’acquisto del gruppo 4Service da inizio anno, diminuiscono del 13,4% a 172,8 milioni; ricavi reported pari a 170,6 milioni (-15%).

Sempre su base pro-forma, l’Ebitda è diminuito del 23,6% a 22,9 milioni con una marginalità al 13,2%. L’Ebitda reported risulta pari a 21 milioni (-23,4%), con un margine del 12,3% (-130 punti base).

L’Ebit si tinge di rosso per 0,7 milioni, rispetto all’utile operativo di 8,4 milioni del 2019, influenzato dagli ammortamenti relativi alla flotta del Gruppo 4Service e da un tasso di ammortamento pieno adottato nonostante i mesi di non utilizzo legati alla situazione pandemica. Negativo per 0,9 milioni L’Ebit reported.

Ne consegue un risultato netto negativo per 6,5 milioni (deficit reported pari a 6,8 milioni), rispetto all’utile di 3 milioni del 2019.

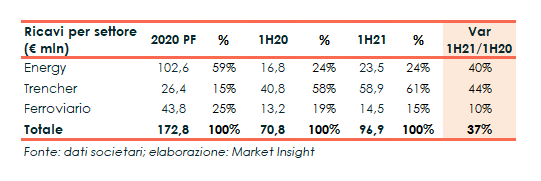

Breakdown Ricavi

In crescita tutti i tre i settori di operatività. In dettaglio, i ricavi del settore Trencher (61% del totale) si portano a 58,9 milioni, la cui crescita del 44% è registrata soprattutto nel settore energetico e in quello delle energie rinnovabili. Tale performance, è principalmente riconducibile alla ripresa dell’operatività rispetto al primo semestre 2020, fortemente condizionato dal periodo di lockdown, oltre che ai primi segnali di riapertura del mercato degli investimenti e delle infrastrutture.

In linea con le aspettative il Settore Ferroviario (15% del totale), meno condizionato dal lockdown nell’esercizio precedente, mostra ricavi in aumento del 10% a 14,5 milioni, caratterizzati da un diverso mix produttivo rispetto al corrispondente semestre 2020.

Per quanto riguarda il settore Energy (24% del totale) i ricavi sono saliti a 23,5 milioni (+40%), ed anche in questo caso la ripresa è stata trainata dalla crescita degli investimenti. In particolare, il segmento Tesatura registra ricavi per 16,1 milioni (+30%), mentre il segmento Energy-Automation consegue ricavi raddoppiati a 7,4 milioni. Il Gruppo, inoltre, prevede nei prossimi mesi un rafforzamento del trend di crescita del settore Energy trainato dal processo di transizione energetica che sta coinvolgendo i Paesi in cui opera Tesmec.

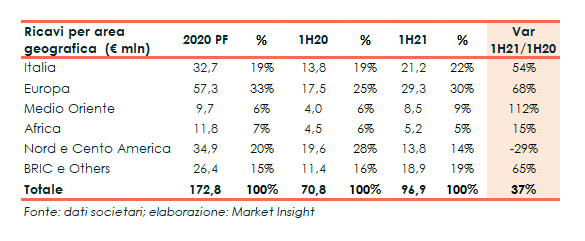

A livello geografico, la crescita dei ricavi (realizzati per il 78% oltrefrontiera) ha interessato tutte le aree geografiche, ad eccezione della flessione registrata in Nord e Cento America (-29% a 13,8 milioni), più che compensata però dal positivo andamento in Europa (+68% a 29,3 milioni), mentre l’area mediorientale mostra la ripresa delle attività passando da 4 milioni a 8,5 milioni.

Stato Patrimoniale

Sul fronte patrimoniale peggiora l’indebitamento finanziario netto a 118,5 milioni, dai 104,4 milioni di fine 2020, condizionato dall’andamento del capitale circolante netto (passato da 64,3 milioni di fine 2020 a 76,2 milioni), cresciuto per far fronte alle forti tensioni in corso nel mercato degli approvvigionamenti e dei noli e per supportare i progetti ferroviari in corso ed il backlog previsto in consegna nella seconda parte dell’anno.

Nel periodo il patrimonio netto, pari a 71,4 milioni a fine giugno 2021, mostra un aumento dai 46,2 milioni del 2019 ai 69,4 milioni del 2020 in ragione dell’aumento di capitale sociale da complessivi 35 milioni portato a termine a fine 2020.

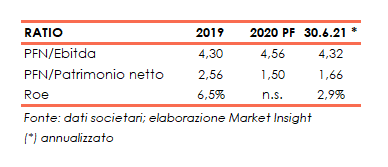

Ratio

Il gruppo presenta una struttura patrimoniale ancora debole sia con riferimento alla capacità di ripagamento del debito, sia al grado di copertura dell’indebitamento, con valori 2020 pari rispettivamente a 4,56x (4,3x nel 2019) e a 1,50x, seppure in sensibile diminuzione dal 2,56x del 2019. I medesimi indicatori a fine giugno 2020 sono pari a 4,32x (annualizzato) e a 1,66x.

Discontinuo il ritorno per gli azionisti, con il Roe 2019 al 6,5%, non significativo nel 2020 a seguito della perdita conseguita, e pari al 2,9% il ratio annualizzato a fine giugno 2021.

Outlook

Per quanto riguarda i risultati di fine 2021, i vertici ritengono di poter confermare i target comunicati al mercato per l’esercizio 2021 prevedendo di poter conseguire un fatturato complessivo pari a circa 220 milioni, un Ebitda superiore al 16% ed una riduzione dell’indebitamento finanziario netto rispetto al 2020.

I target al 2023 indicano ricavi nell’ordine dei 275-290 milioni, con un Cagr 2019-23 nell’ordine dell’ 8,5%-10%, e un Ebitda compreso tra 53 milioni e 58 milioni (Cagr. 17%-18%).

Ambrogio Caccia Dominioni, Presidente e Amministratore Delegato ha commentato “l’attività del Gruppo continua ad essere focalizzata su segmenti di mercato ad elevato contenuto tecnologico guidati dalla trasformazione digitale. In particolare, vogliamo continuare a puntare sulla sostenibilità confermando il nostro impegno. La quota di fatturato “green” è, infatti, in crescita e la nostra strategia è volta a promuovere un approccio sostenibile in tutti i nostri business”.

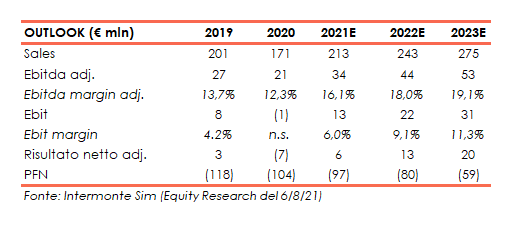

Lo Specialist Intermonte Sim, nello studio del 6 agosto, sottolinea la buona visibilità della top linee e della redditività (18% Ebitda margin nel 2H implicita nella guidance), supportata dal miglior mix di prodotti, dalla crescita attesa nella Energy Automation e dai migliori margini nel settore ferroviario.

Le proiezioni degli analisti sono allineate alla parte bassa del range di stima della società. Il tutto riassunto nella tabella che segue.

Borsa

Le quotazioni di Tesmec, dal minimo di inizio 2021 a 0,08 euro, hanno toccato il massimo a 0,131 euro il 15 febbraio e dalla fine dello stesso mese si sono mosse in un range compreso tra 0,107- 0,125 euro.

L’azione oggi prezza 0,115 euro e da inizio anno ha segnato un rialzo del 44% rispetto al +39% del FTSE Italia Star.