Primo semestre 2021 in crescita per il gruppo Piovan, con ricavi aumentati in un anno del 41% a 142,3 milioni (+45% a cambi costanti) e un Ebitda salito a 23,3 milioni (13,1 milioni al 30/6/20), comprensivo di proventi one-off per 1,5 milioni; +52,4% a 19,9 milioni a parità di perimetro ed escludendo i ricavi non ricorrenti. Raddoppia l’utile netto di competenza a 14,8 milioni dai 7,4 milioni di un anno prima. Filippo Zuppichin, Amministratore Delegato, afferma “il Gruppo, oltre a perseguire la strategia di crescita organica e attraverso acquisizioni, intende rafforzare ulteriormente gli investimenti nelle tecnologie per l’utilizzo della plastica riciclata e nella sostenibilità più in generale”.

Modello di Business

Il Gruppo Piovan opera a livello mondiale nello sviluppo e produzione di sistemi ausiliari di automazione dei processi produttivi per lo stoccaggio, trasporto e trattamento di polimeri, bioresine, plastica riciclata, liquidi alimentari e polveri alimentari e non.

Il Gruppo è particolarmente attivo anche nello sviluppo e nella produzione di sistemi ausiliari di automazione dei processi produttivi legati alle bio economie ed economie circolari per il riciclo e riutilizzo della plastica e per la produzione di plastiche compostabili in maniera naturale nell’ambiente, cogliendo le opportunità di cross selling.

Il gruppo è presente con 9 stabilimenti produttivi in 4 continenti attraverso società di servizi e vendita attive a livello locale e distributori che insieme coprono oltre 70 paesi nel mondo.

Ultimi Avvenimenti

Si ricorda che a metà ottobre 2020 Piovan ha acquisito il 100% della modenese Doteco, società tra i leader mondiali nelle tecnologie per la dosatura dei film plastici (per packaging alimentari e non) e fibre sintetiche. L’operazione, avvenuta con un esborso pari a 20,5 milioni, prevedeva un aggiustamento del prezzo in funzione dell’effettivo ammontare della posizione finanziaria netta della società al 30 settembre 2020, nonché un meccanismo di earn-out di massimi 7 milioni, in base alla performance dell’Ebitda 2020-2021. Nel corso del primo semestre 2021 si è pertanto definito l’ammontare dovuto da Piovan a titolo di aggiustamento sul valore della PFN al 30 settembre 2020, quantificato in 715 migliaia di euro, importo che è stato corrisposto ai venditori lo scorso maggio.

Inoltre, in agosto 2021 Piovan ha versato 5,982 milioni a titolo di earnout calcolato sulla base dell’Ebitda 2020 conseguito dal gruppo Doteco. Ai sensi di quanto previsto dal contratto di acquisto, i venditori avranno diritto ad un’integrazione del citato earn-out, qualora la performance dell’Ebitda 2021 sia superiore a quella del 2020.

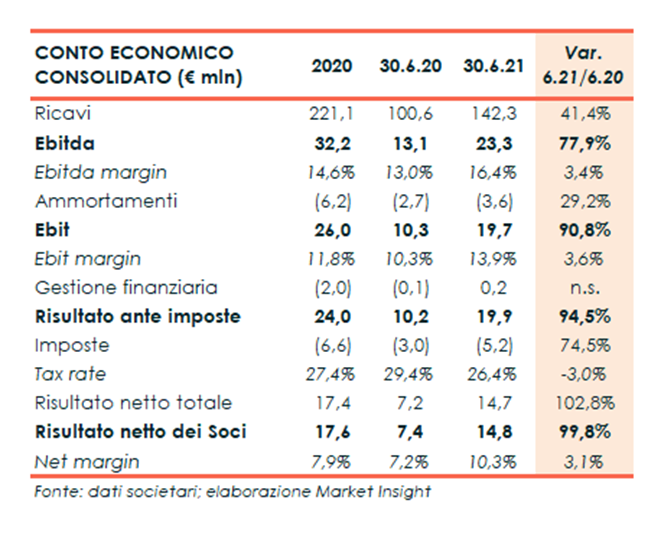

Conto Economico

Nei primi sei mesi dell’anno i ricavi consolidati aumentano del 41% a 142,3 milioni (+44,8% a cambi costanti), con il positivo contributo di tutti i segmenti e in tutti i mercati di operatività. A parità di perimetro, escludendo quindi i ricavi realizzati dal Gruppo Doteco e da Studio Ponte Srl, consolidati dal 1° ottobre 2020, il totale dei ricavi e degli altri proventi segna un aumento del 31,6% a 135 milioni.

Cresce l’Ebitda sia in termini assoluti (+78% a 23,3 milioni) sia d’incidenza sui ricavi, passata dal 13% di fine giugno 2020 al 16,4%. Nel 2021, il margine recepisce 1,5 milioni di ricavi non ricorrenti relativi al contributo a fondo perduto che la controllata americana Universal Dynamic Inc ha ricevuto dal Governo americano nell’ambito del Paycheck Protection Program varato nel 2020 a fronte della pandemia. A parità di perimetro ed escludendo i ricavi non ricorrenti, l’Ebitda cifra in 19,9 milioni (+52,4%).

Analogo l’andamento dell’Ebit attestatosi a 19,7 milioni (+91%), con una marginalità al 13,9% (+360 bp) spesati ammortamenti per 3,6 milioni (+29%). L’Ebit a parità di perimetro di consolidamento ed escludendo i ricavi non ricorrenti, cifra in 16,7 milioni (+61,3%).

Raddoppiato a 14,8 milioni l’utile netto di pertinenza contabilizzate imposte aumentate in valore assoluto del 75% a 5,2 milioni, ma con un tax rate sceso al 26,4% dal precedente 29,4%.

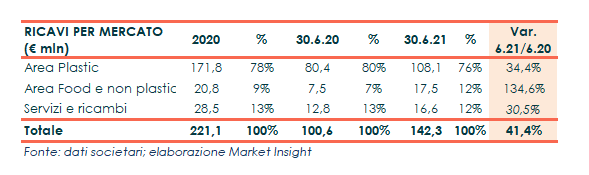

Breakdown Ricavi

Positivo l’andamento dei ricavi per mercato, con particolare riferimento a quelli da Sistemi per l’Area Food & non plastic (+135% a 17,5 milioni), la cui incidenza sul totale è salita al 12% (7% al 30/6/20), grazie ad un buon backlog di fine 2020, sviluppato nei primi mesi del 2021, e ad una raccolta ordini in crescita.

I ricavi da Sistemi per l’Area Plastic (76% del totale) mostrano un aumento del 34,4% a 108,1 milioni, rispetto a fine giugno 2020, periodo penalizzato dalle restrizioni alla mobilità legate al Covid 19 con ritardi nella consegna ed installazione di alcune commesse.

Il mercato Services, con ricavi pari a 16,6 milioni, evidenzia una crescita del 30,5%, ed anche in questo caso nel giugno 2020 avevano risentito delle restrizioni alla mobilità imposte per l’emergenza Covid, che avevano impedito la normale erogazione dei servizi post vendita presso i clienti.

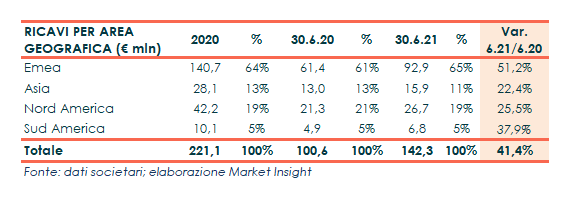

Dalla disamina dei ricavi per area geografica emerge come la crescita abbia interessato tutte le aree geografiche di sbocco. L’Area Emea mostra un aumento del 51,2% a 93 milioni circa, manifestato in tutti i mercati grazie all’ottima performance del segmento Food & non plastic (+128%).

Asia e Nord America crescono rispettivamente del 22,4% a 15,9 milioni e del 25,5% a 26,7 milioni, con ricavi in aumento sia nel Plastic che nel Service. Il Nord America (19% del totale ricavi) beneficia del trend positivo nel Food & non plastic. Anche il mercato sudamericano ha realizzato performance molto positive (+37,9% a 6,8 milioni), grazie soprattutto ai ricavi realizzati nei Food & non plastic (+170%) e Services (+38%).

Stato Patrimoniale

Diminuisce nel primo semestre 2021 la liquidità finanziaria netta a 2,4 milioni, rispetto ai 4 milioni di fine 2020. Escludendo gli effetti dell’applicazione dell’IFRS 16, la liquidità netta risulterebbe pari a 12,8 milioni (14,4 milioni al 31/12/20).

Ratio

I principali ratio patrimoniali, particolarmente contenuti nel 2019 sia per quanto riguarda la capacità di ripagamento del debito (0,03x) sia se si considera il rapporto di indebitamento (0,01x), nel 2020 e nel primo semestre 2021 non sono significativi in presenza di una posizione finanziaria netta positiva.

Di buon livello l’indice di redditività per gli azionisti, pari al 26,7% nel 2020 (29,2% nel 2019) e al 39,3% il dato annualizzato a fine giugno 2021.

Outlook

Per l’intero 2021 il management rimane ottimista “tenuto conto dei risultati positivi conseguiti nel primo semestre e del backlog di ordini in essere”. Il gruppo conferma “la volontà di proseguire nel percorso strategico intrapreso, che vede tra i propri obiettivi l’incremento del contributo alla circular economy, attraverso lo sviluppo di prodotti e soluzioni dedicate alla filiera del riciclato, la crescita per acquisizioni e la volontà di incrementare le proprie quote di mercato nell’area Food & non plastic”.

Il Gruppo, spiega l’ad Filippo Zuppichin, “oltre a perseguire la strategia di crescita organica e attraverso acquisizioni, intende rafforzare ulteriormente gli investimenti nelle tecnologie per l’utilizzo della plastica riciclata e nella sostenibilità più in generale.”

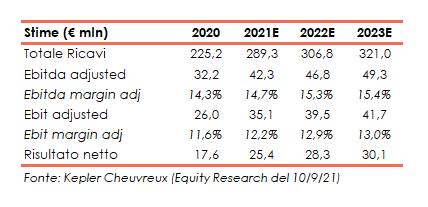

Lo Specialist Kepler Cheuvreux, nello studio del 10 settembre, sulla base dell’andamento del primo semestre e delle attese della società, stima per fine 2021 una crescita dei ricavi totali a 289 milioni (+28,5% sul 2020), dell’Ebitda adjusted a 42,3 milioni (+31% su fine 2020), con una marginalità al 14,7% (14,3% nel 2020), e dell’Ebit adjusted a 35 milioni (+12,5% sul 2020), mentre l’utile netto è atteso a 25,4 milioni, dai 17,6 milioni di fine 2020.

Meno evidente lo sviluppo del biennio 2022-23 con ricavi stimati a 306,8 milioni nel 2022 e a 321 milioni nel 2023, con una crescita a/a rispettivamente pari al 6% e al 4,6%. Nel 2022 l’Ebitda adjusted e l’Ebit adjusted dovrebbero attestarsi rispettivamente a 46,8 milioni e a 39,5 milioni per salire a 49,3 milioni nel 2022 e a 41,7 milioni nel 2023. La bottom line dai 28,3 milioni del 2022 è attesa a fine piano previsionale a oltre 30 milioni.

Borsa

Positivo anche l’andamento di Piovan in Borsa. Dal minimo di 5 euro di inizio 2021, i corsi azionari hanno infatti manifestato un andamento ascendente fino a raggiungere il massimo storico a 9,24 euro il 4 ottobre.

Il titolo che si colloca oggi vicino a 9 euro, da inizio anno ha guadagnato il 78% rispetto al 41% mostrato dall’indice di appartenenza il Ftse Italia Star.