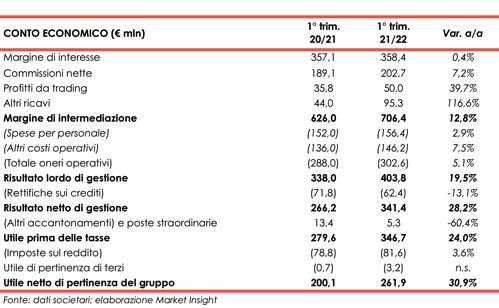

Mediobanca ha archiviato il primo trimestre 2021/22 con un margine di intermediazione pari a 706,4 milioni (+12,8% a/a). Il risultato lordo di gestione e l’utile netto sono saliti rispettivamente a 403,8 milioni (+19,5%) e a 261,9 milioni (+30,9%).

I primi tre mesi dell’esercizio 2021/22 confermano l’ottima crescita del gruppo, favorita dalla crescente efficacia del modello di business, specializzato sui servizi a maggior valore aggiunto, sui segmenti di clientela più dinamici e rigoroso nel presidio dei rischi.

Il trimestre vede una brillante dinamica commerciale e risultati record, malgrado la stagionalità estiva, grazie alla crescente efficacia del modello di business di banca specializzata.

Le divisioni vedono un significativo progresso: il WM beneficia della maggiore scala, il Consumer segna una rapida ripresa riportandosi a livelli di attività pre-Covid, il CIB mantiene un apporto elevato, il PI torna a contribuire significativamente.

Il margine di intermediazione è salito a 706,4 milioni (+12,8% a/a), grazie al contributo positivo di tutte le componenti.

Il margine di intermediazione è salito a 706,4 milioni (+12,8% a/a), grazie al contributo positivo di tutte le componenti.

Il margine di interesse è rimasto sostanzialmente stabile a 358,4 milioni (+0,4%), beneficiando del solido contributo del Consumer e del Wealth Management, in parte compensato dal calo del Corporate & Investment Banking imputabile a una componente non ricorrente.

Le commissioni nette sono aumentate a 202,7 milioni (+7,2%), grazie all’apporto del Wealth Management e nonostante la leggera flessione del Corporate & Investment Banking.

I profitti da trading sono cresciuti a 50 milioni (+39,7%), per effetto dell’apporto del portafoglio proprietario e della ripresa dell’attività con la clientela.

Gli altri ricavi sono saliti a 95,3 milioni (+116,6%), grazie al contributo di Assicurazioni Generali,

I costi operativi sono aumentati a 302,6 milioni (+5,1%).

Le spese per il personale sono cresciute a 156,4 milioni (+2,9%), principalmente per il rafforzamento del Wealth Management. Gli altri costi sono saliti a 146,2 milioni (+7,5%), riflettendo un ritorno alla normalità per l’attività in marketing e comunicazione, in particolare nel Consumer, un’accelerazione della progettualità e maggiori costi informatici.

Tali dinamiche hanno portato a un risultato lordo di gestione pari a 403,8 milioni (+19,5%).

Dopo rettifiche su crediti sono scese a 62,4 milioni (-13,1%), per il positivo sviluppo della qualità degli attivi e senza l’utilizzo degli overlays stanziati durante la pandemia. Il costo del rischio che si attesta a 51 pb (61 pb nell’anno precedente),

il periodo si è chiuso con un utile netto di 261,9 milioni (+30,9%).

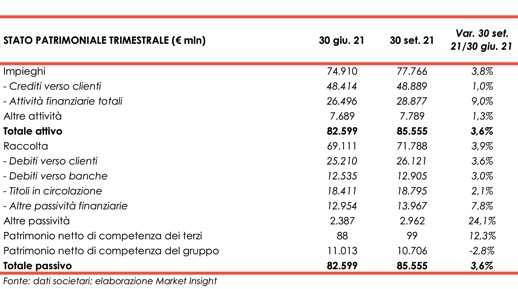

Dal lato patrimoniale, a fine settembre 2021 gli impieghi salgono a 77,8 miliardi (+3,8% rispetto al 30 giugno 2021), sostenuti dalla crescita dei crediti verso la clientela a 48,9 miliardi (+1% rispetto a fine giugno 2021) e delle attività finanziarie a 28,9 miliardi (+9% rispetto al 30 giugno 2021).

La raccolta aumenta a 71,8 miliardi (+3,9% rispetto a fine giugno 2021), al cui interno quella da clientela raggiunge 26,1 miliardi (+3,6% rispetto al 30 giugno 2021).

Sul fronte della solidità patrimoniale, a fine settembre 2021 il CET1 si fissa al 16,10% (16,30% al 30 giugno 2021).

Il trimestre ha conseguito risultati soddisfacenti anticipando di alcuni mesi il recupero atteso, in linea con la maggior rapidità di uscita dalla pandemia delle principali economie, e favorito dai pesanti interventi di politica monetaria e fiscale che sembrano confermati ancora per diverso tempo.

Il prossimo trimestre è previsto in miglioramento quanto a volumi creditizi, masse in gestione e pipeline su advisory e capital market; la crescita resta tuttavia condizionata dall’andamento dei mercati finanziari, in particolare quello azionario, che si è mostrato più volatile subito dopo la pausa estiva.

Tale andamento dovrebbe consentire un progresso del margine di interesse ed un flusso commissionale in linea con quello del primo trimestre, sostenuto in particolare dalla crescita del Wealth Management.

Continueranno gli investimenti in innovazione e potenziamento della distribuzione nonché le spese progettuali e di ripresa dell’attività commerciale. Il costo del rischio dovrebbe confermarsi su livelli contenuti tenuto conto del solido andamento gestionale in tutte le divisioni, dell’ampia dotazione di overlay e delle ulteriori riprese di valore di cui il CIB è atteso beneficiare.

L’assemblea in programma domani sarà chiamata ad approvare un nuovo piano di buy-back fino al 3% del capitale, previa cancellazione di massime 22,6 milioni di azioni proprie gia’ in portafoglio, subordinato all’autorizzazione da parte della BCE.