Centrale del Latte d’Italia chiude il primo semestre 2021 con ricavi per 136 milioni (+46%), grazie al contributo del ramo Milk&Dairy concesso in affitto dalla controllante Newlat Food con decorrenza 1° gennaio 2021. L’Ebitda cifra in 13 milioni (+34%) con una marginalità al 9,5% dal 10,4% di un anno prima e l’utile netto è quasi triplicato a 6,8 milioni grazie anche al rilascio di imposte differite. Diversa la lettura a parità di perimetro in quanto i ricavi, includendo i dati del ramo al 30/6/20, evidenziano un calo dell’8,3% con margini stabili (9,7% il dato pro forma). La società non fornisce una guidance per fine 2021, ma si attende un positivo proseguimento d’anno.

Modello di Business

Centrale del Latte d’Italia (CLI), il cui azionista di maggioranza dal 1° aprile 2020 è Newlat Food, produce e commercializza prodotti che vanno dal latte e suoi derivati agli yogurt e alle bevande vegetali.

I prodotti del gruppo, attivo con 7 stabilimenti produttivi, vengono distribuiti con i marchi, tra i quali TappoRosso, Mukki, Tigullio, Centrale del Latte Vicenza, Giglio, Matese, Torre in Pietra, Optimus e Polenghi, sui territori di riferimento attraverso punti vendita sia della grande distribuzione che del commercio tradizionale.

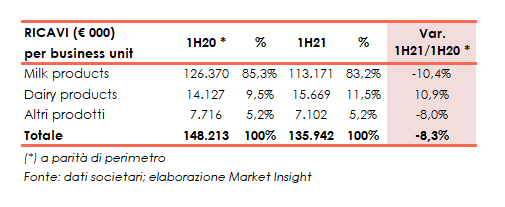

Il portafoglio è organizzato nelle business unit Milk Products, Dairy Products e Altri prodotti.

Ultimi Avvenimenti

Con decorrenza 1° gennaio 2021 è divenuto operativo il contratto di affitto del ramo d’azienda della controllante Newlat Food. L’operazione, che ha comportato il conferimento in locazione degli stabilimenti e dei marchi legati al mondo milk & dairy (latte e prodotti a base di latte, nonché prodotti lattiero-caseari), ha posto le basi per un processo virtuoso di integrazione di medio lungo termine volto a sviluppare importanti sinergie industriali e commerciali.

Conto Economico

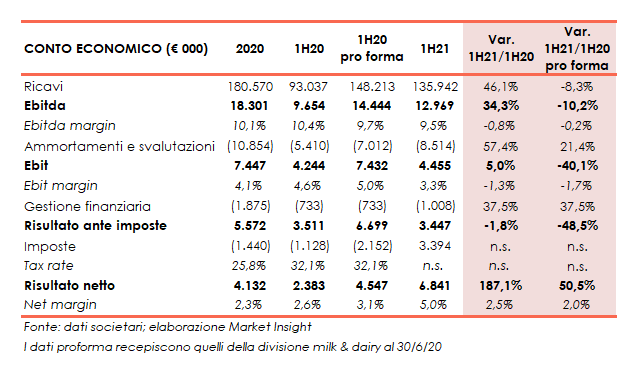

I risultati del primo semestre 2021 beneficiano in particolare del contributo del ramo d’azienda “Milk&Dairy” concesso in affitto da Newlat Food.

La società, al fine di rendere omogeneo il confronto tra i due semestri, ha fornito anche i risultati “pro-forma al 30 giugno 2020” che recepiscono i dati della divisione Milk & Dairy al 30/6/20.

Premesso ciò, il fatturato nel periodo risulta pari a 136 milioni, in aumento del 46,1% rispetto a fine giugno 2020, grazie al contributo del ramo ricevuto in affitto. A parità di perimetro i ricavi segnano un calo dell’8,3% attribuibile da un lato alla diminuzione della domanda, dall’altro, alla spinta promozionale adottata.

Sul fronte dei margini, l’Ebitda cifra in circa 13 milioni (+34%) con una marginalità al 9,5% (-80 bp). A parità di perimetro il margine operativo lordo risulterebbe in calo del 10% con una marginalità sostanzialmente stabile al 9,7%. In particolare, su base omogenea, l’Ebitda del segmento Milk products (80,6% del totale) diminuisce del 14% a 10,5 milioni prevalentemente per il decremento dei volumi di vendita, mentre il segmento Diary products sale di circa il 12% a 2,3 milioni, per l’aumento dei volumi a più elevata marginalità.

L’Ebit si attesta a 4,5 milioni, pari al 3,3% delle vendite (4,6% a fine giugno 2020) con un aumento del 5% su base reported e in calo del 40% a parità di perimetro (5% delle vendite nel 1H20 pro forma).

L’Utile netto si attesta a 6,8 milioni, rispetto ai 2,4 milioni del giugno 2020 (4,5 milioni l’utile netto pro forma), positivamente influenzato dal rilascio delle imposte differite pari a 5,1 milioni, relative all’affrancamento dei disallineamenti derivanti dalla fusione.

Breakdown Ricavi

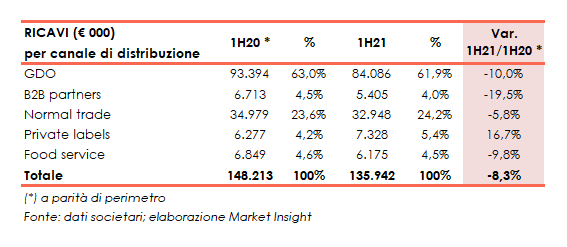

Si premette che il confronto viene effettuato con i dati al 30 giugno 2020 a parità di perimetro. Dalla disamina dei ricavi per business unit emerge il calo del segmento Milk products (-10% a 113,2 milioni), che rappresenta l’83% del totale, per effetto dei minori volumi di vendita e del calo dei prezzi medi attribuibile ad una maggiore spinta promozionale. In netta diminuzione anche gli altri prodotti a seguito della riduzione dei volumi di vendita del settore Food service ancora fortemente penalizzato dal Covid-19. Diversamente aumenta dell’11% a 15,7 milioni (11,5% del totale) l’apporto del segmento Dairy products grazie all’incremento dei volumi di vendita.

Tutti i canali di distribuzione hanno evidenziato una flessione, risentendo del calo della domanda, ad eccezione del canale Private labels. Quest’ultimo è aumentato del 16,7% 7,3 milioni per effetto di un incremento nel settore Dairy. I ricavi del canale della Grande Distribuzione Organizzata (62% del totale) sono diminuiti del 10% a 84,1 milioni anche a seguito di una riduzione del prezzo medio di vendita. Il calo del 19,5% a 5,4 milioni del canale B2B partners è inoltre attribuibile alla rinuncia di alcuni contratti a bassa marginalità, mentre il calo nel Normal trade (-5,8% a 32,9 milioni) è attribuibile alla diminuzione della domanda quale effetto post Covid-19. Infine i ricavi relativi al canale Food services hanno risentito della riduzione dei volumi di vendita degli altri prodotti del settore HoReCa, quello che ha maggiormente risentito degli effetti del Covid-19.

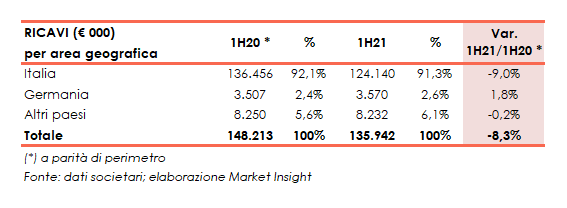

Sul fronte geografico in Italia, dove viene realizzato il 91,3% del totale, i ricavi sono diminuiti del 9% a 124 milioni, per la citata maggiore spinta promozionale. Sostanzialmente in linea con il dato al 30/6/20 Germania e Altri Paesi, rispettivamente a 3,5 milioni e 8,2 milioni.

Stato Patrimoniale

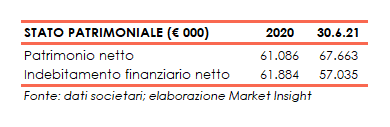

Sul fronte patrimoniale, l’indebitamento finanziario netto diminuisce a 57 milioni, dai 62 milioni di fine 2020 grazie ai flussi di cassa generati dalla gestione operativa, mentre il patrimonio netto si porta a 67,7 milioni dai 61 milioni di fine 2020.

Evoluzione prevedibile della gestione

Il management, pur mantenendo una visione positiva, non formula previsioni sull’andamento della seconda parte dell’anno, in considerazione del breve lasso di tempo che storicamente copre il portafoglio ordini e del contesto generale ancora incerto. La società continuerà a prestare particolare attenzione al controllo dei costi ed alla gestione finanziaria al fine di massimizzare la generazione di free cash flow da destinare anche alla crescita organica.

Outlook

Lo specialist Intesa Sanpaolo nello studio del 22 settembre, mantiene positiva la visione sul gruppo, supportata da efficienze di costo, sinergie derivanti dalla locazione dei rami d’azienda latte e latticini di Newlat e dal rafforzamento della posizione finanziaria.

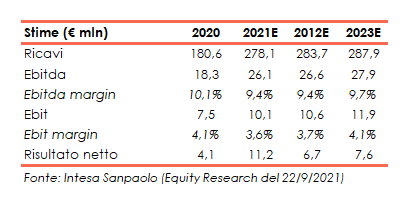

Gli analisti confermano le aspettative dei ricavi e dell’Ebitda per il triennio 2021-23. In particolare, per il 2021 indicano ricavi a 278,1 milioni (+54% rispetto fine 2020), con una top line implicita di 140,6 milioni nel secondo semestre (ipotizzando una normalizzazione delle vendite, anche grazie a una ripresa del settore HoReCa). Rivedono invece le stime degli ammortamenti (16 milioni all’anno rispetto ai precedenti 12,5 milioni), con un impatto negativo medio sull’Ebit del 24,5%. Inoltre, per fine 2021 le previsioni comprendono l’effetto positivo di 5,1 milioni sulle imposte relative al “Decreto di agosto”. Il tutto riportato nella tabella seguente.

Borsa

Dai 2,5 euro di inizio gennaio, le azioni Centrale latte d’Italia hanno manifestato un trend ascendente, accelerato a marzo dopo la pubblicazione dei risultati 2020 (Ebitda +183% a 18,3 milioni e utile netto per 4 milioni, rispetto ai 6,5 milioni di deficit del 2019), chiudendo la seduta del 16 marzo a 3,28 euro (+17%). Trend proseguito nei mesi successivi con il titolo che ha toccato il massimo di periodo a 3,58 euro l’11 ottobre.

L’azione oggi prezza 3,49 euro e da inizio 2021 ha registrato un rialzo del 39,6%, al pari sostanzialmente dell’Euronext Star Milan.