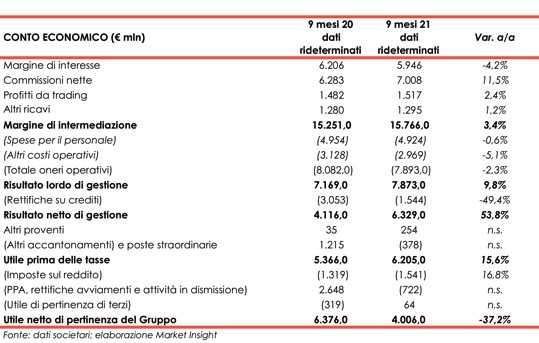

Intesa Sanpaolo ha archiviato i primi nove mesi del 2021 con solidi risultati, nonostante il protrarsi della crisi sanitaria derivante dalla diffusione del virus Covid-19, con ricavi e margini che hanno mostrato una buona tenuta. Il margine di intermediazione si è fissato a 15.766 milioni (+3,4% a/a). Il risultato lordo di gestione è ammontato a 7.873 milioni (+9,8%). L’utile netto (non considerando il goodwill negativo relativo all’acquisizione di Ubi Banca contabilizzato nei primi nove mesi del 2020) è salito a 4.006 milioni (+28,7%), beneficiando del calo dei costi operativi, delle rettifiche su crediti e di un beneficio fiscale.

I risultati dei primi nove mesi del 2021 confermano la capacità di Intesa Sanpaolo di affrontare efficacemente la complessità del contesto pandemico e hanno portato a conseguire già i 4 miliardi di utile netto minimo previsto per l’intero 2021.

I risultati riflettono la redditività sostenibile, che deriva dalla solidità della base patrimoniale e della posizione di liquidità, dal modello di business resiliente e ben diversificato, dalla flessibilità strategica nella gestione dei costi operativi e dalla qualità dell’attivo di Intesa Sanpaolo, caratteristiche che hanno permesso di mitigare efficacemente l’impatto nello scenario avverso dello stress test EBA/BCE 2021 e che si traducono in un basso profilo di rischio a presidio del supporto del gruppo all’Italia.

La generazione di valore per tutti gli stakeholder verrà accresciuta dalle sinergie previste per oltre un miliardo derivanti dalla fusione di Ubi Banca realizzata con successo senza costi sociali e dagli oltre 6 miliardi nel 2020 e quasi 500 milioni nei primi nove mesi del 2021, a valere sull’utile ante imposte, che il gruppo ha destinato all’ulteriore rafforzamento della sostenibilità dei risultati.

I dati rideterminati sono stati predisposti per tenere conto dell’inclusione del gruppo Ubi per il periodo ante acquisizione e, sulla base di dati gestionali, della riallocazione del contributo dei rami di attività oggetto di cessione al risultato delle attività operative cessate, nonché dell’inclusione del contributo delle compagnie assicurative Assicurazioni Vita (già Aviva Vita), Lombarda Vita e Cargeas, al netto degli effetti riconducibili alle filiali oggetto di cessione.

Il margine di intermediazione si è fissato a 15.766 milioni (+3,4% a/a), al cui interno il margine di interesse ha mostrato nel complesso una buona tenuta (-4,2% a 5.946 milioni).

Le commissioni nette si sono fissate a 7.008 milioni (+11,5%). In dettaglio, si è registrato un aumento delle commissioni da attività bancaria commerciale (+6,4%) e delle commissioni da attività di gestione, intermediazione e consulenza (+13,1%), nel cui ambito è salita la componente relativa a intermediazione e collocamento di titoli (+41,8%), quella relativa al risparmio gestito (+14%, con commissioni di performance pari a 170 milioni nei primi nove mesi del 2021 contro i 79 milioni del periodo di confronto) e di quella relativa ai prodotti assicurativi (+3,6%).

Il risultato netto dell’attività finanziaria è cresciuto a 1.517 milioni (+2,4%), con la componente relativa alla clientela che è scesa a 231 milioni da 362 milioni, quella di capital markets ha registrato un saldo positivo di 573 milioni (da +202 milioni), quella dell’attività di trading e tesoreria è diminuita a 703 milioni da 938 milioni e quella dei prodotti strutturati di credito che ha registrato un saldo positivo di 10 milioni (da -19 milioni).

Gli altri ricavi sono aumentati a 1.295 milioni (+1,2%), nel cui ambito il risultato dell’attività assicurativa è ammontato a 1.219 milioni (da 1.249 milioni).

Alla tenuta dei ricavi si è accompagnata a una diminuzione dei costi che, nel complesso, sono scesi a 7.893 milioni (-2,3%), con le spese del personale diminuite a 4.924 milioni (-0,6%) e gli altri costi a 2.969 milioni (-5,1%).

Tali dinamiche hanno portato a un risultato lordo di gestione pari a 7.873 milioni (+9,8%).

Il cost/income ratio nei primi nove mesi del 2021 è pari al 50,1%, rispetto al 53% dei primi nove mesi del 2020.

Le rettifiche di valore nette su crediti sono calate a 1.544 milioni (-49,4% rispetto ai 3.053 milioni del periodo di confronto, che includevano 1.395 milioni per i futuri impatti legati al Covid-19), e includono lo stanziamento di circa 360 milioni riguardante specifici portafogli per accelerare la riduzione dei crediti deteriorati.

L’ammontare di altri accantonamenti netti e rettifiche di valore nette su altre attività è stato pari a 436 milioni, che includono circa 125 milioni per l’integrazione delle riserve assicurative riguardante la misurazione dei rischi sulle polizze in essere (244 milioni nei primi nove mesi del 2020).

Gli altri proventi netti sono stati pari a 254 milioni (comprendenti la plusvalenza di 194 milioni derivante dalla cessione del ramo di azienda relativo alle attività di Banca Depositaria e Fund Administration di Fideuram Bank Luxembourg), rispetto ai 35 milioni dei primi nove mesi del 2020.

L’utile delle attività operative cessate si è fissato a 58 milioni (rispetto a 1.459 milioni nei primi nove mesi del 2020, comprendente la plusvalenza da Nexi pari a 1.110 milioni).

Il risultato corrente lordo si è attestato a 6.205 milioni (+15,6%).

Il periodo si è chiuso con un utile netto consolidato pari a 4.006 milioni.

Il tutto dopo la contabilizzazione di:

- imposte sul reddito per 1.541 milioni (che includono un beneficio di circa 460 milioni derivante dal riallineamento fiscale di attività intangibili);

- oneri di integrazione e incentivazione all’esodo (al netto delle imposte) per 148 milioni;

- oneri derivanti dall’allocazione dei costi di acquisizione (al netto delle imposte) per 85

milioni; - tributi ed altri oneri riguardanti il sistema bancario (al netto delle imposte) per 489 milioni;

- una perdita di pertinenza di terzi per 64 milioni.

Il risultato si confronta con l’utile netto di 3.112 milioni (+28,7%) realizzato nei primi nove mesi del 2020, escludendo dal computo il goodwill negativo provvisorio originato dall’acquisizione di Ubi Banca. Includendo tale voce, i primi nove mesi del 2020 hanno registrato un utile netto di 6.376 milioni.

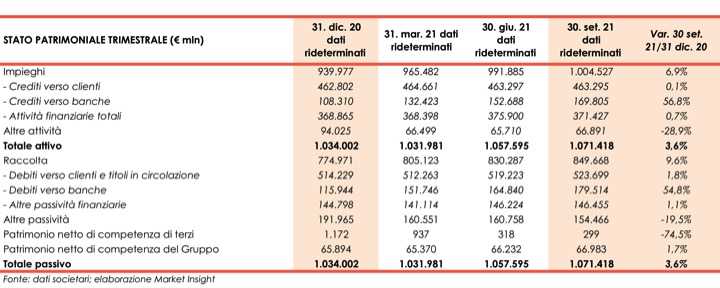

Dal lato patrimoniale, a fine settembre 2021 i finanziamenti verso la clientela sono pari a 463,3 miliardi (+0,1% rispetto al 31 dicembre 2020).

Il complesso dei crediti deteriorati ammonta, al netto delle rettifiche di valore, a 9,1 miliardi (-14,9% rispetto a fine 2020; coverage ratio al 49,9%).

Le sofferenze nette scendono a 3,6 miliardi (da 4 miliardi; coverage ratio al 60,7%) e le inadempienze probabili a 5 miliardi (da 6,2 miliardi; grado di copertura al 40,9%).

Le attività finanziarie della clientela risultano pari a 1.241 miliardi (+4,7% rispetto al 31 dicembre 2020). Al loro interno, la raccolta diretta bancaria ammonta a 536 miliardi (+1,7% rispetto a fine 2020). Il complesso di raccolta diretta assicurativa e riserve tecniche è pari a 204 miliardi (+0,2% rispetto al 31 dicembre 2020). La raccolta indiretta ammonta a 704 miliardi (+6,9% rispetto a fine 2020). L’ammontare di risparmio gestito è pari a 464 miliardi (+5,7% rispetto al 31 dicembre 2020), mentre la raccolta amministrata si fissa a 240 miliardi (+9,5% rispetto a fine 2020).

Dal lato della solidità patrimoniale, i coefficienti patrimoniali al 30 settembre 2021, calcolati applicando i criteri transitori in vigore per il 2021, deducendo dal capitale 1.932 milioni di riserve distribuite a ottobre 2021 e 2.804 milioni di dividendi maturati nei primi nove mesi 2021 (di cui 1.401 milioni deliberati come acconto dividendi in pagamento il 24 novembre 2021), risultano pari al 14,3% per il CET1 ratio (14,7% a fine 2020), al 16,2% per il Tier1 ratio (16,9% a fine 2020) e al 19% per il coefficiente patrimoniale totale (19,6% a fine 2020).

La stima del Common Equity Tier1 ratio pro-forma del gruppo a regime è pari al 15,1% (15,9% al 31 dicembre 2020).