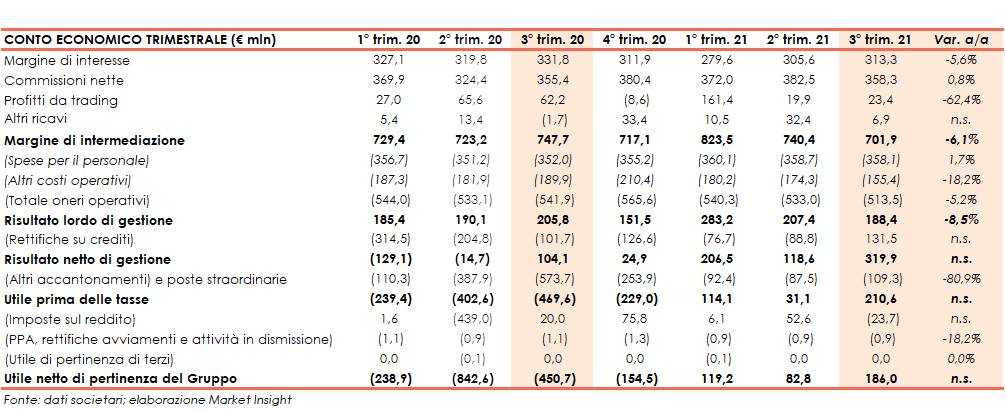

Mps ha chiuso il terzo trimestre 2021 con un margine di intermediazione pari a 701,9 milioni (-6,1% a/a), con il calo del margine del margine di interesse che è stato parzialmente compensato dalla crescita delle commissioni nette. Il periodo ha registrato un utile netto di 186 milioni (rosso di 450,7 milioni nel terzo trimestre 2020), beneficiando del calo delle rettifiche su crediti, di riprese di valore su alcune posizioni significative e del rilevante calo degli accantonamenti per rischi e oneri.

Nel terzo trimestre 2021 Mps è riuscita a chiudere in utile grazie soprattutto alla riprese di valore su crediti e al significativo calo degli accantonamenti a fondo rischi e oneri.

I ricavi hanno registrato una leggera flessione, in parte compensata dal calo dei costi operativi.

Il margine di intermediazione si è fissato a 701,9 milioni (-6,1% a/a), con una dinamica contrapposta tra le componenti core.

Il margine di interesse è sceso a 313,3 milioni (-5,6%), per effetto prevalentemente del minore contributo del portafoglio non performing derivante a seguito del deconsolidamento del portafoglio “Hydra M” avvenuto a fine 2020, del maggiore costo della raccolta istituzionale legato alle emissioni effettuate nel secondo semestre 2020, del minore contributo del portafoglio titoli anche a seguito delle vendite realizzate nel corso del 2020 e proseguite nel 2021, del contributo negativo dei derivati di copertura, e dal calo dei rendimenti dell’attivo causato dall’andamento dei tassi di interesse e dalla ricomposizione delle esposizioni con una riduzione delle componenti a vista e breve termine e una crescita della componente a medio/lungo termine.

Il margine di interesse ha beneficiato, invece, del minore costo della raccolta commerciale e degli effetti positivi legati all’accesso alle aste TLTRO3, per quanto parzialmente compensati dal costo dei maggiori depositi presso banche centrali.

Le commissioni nette sono salite a 358,3 milioni (+0,8%), grazie ai maggiori proventi sulla gestione del risparmio, sia per le maggiori commissioni sul collocamento prodotti, che per le maggiori commissioni di continuing che hanno beneficiato di una crescita delle masse medie gestite e del rendimento medio. Le commissioni bancarie generate dal settore bancario tradizionale hanno mostrato una buona tenuta.

I profitti da trading sono scesi a 23,4 milioni (-62,4%), per il minore contributo dei risultati di Mps Capital Services, mentre gli altri ricavi, che includono il contributo della jv con Axa nella bancassurance, si sono attestati a 6,9 milioni (-1,7 milioni nel periodo di confronto).

Gli oneri operativi sono scesi a 513,5 milioni (-5,2%), al cui interno le spese per il personale sono salite di poco a 358,1 milioni (+1,7%), nonostante la flessione degli organici, in relazione agli aumenti contrattuali derivanti dal rinnovo del CCNL e dal venire meno di risparmi conseguenti al mancato rinnovo dell’accordo sindacale. Gli altri costi sono scesi a 155,4 milioni (-18,2%), grazie alle azioni di saving poste in essere.

Per effetto delle dinamiche sopra descritte, il risultato lordo di gestione si è fissato a 188,4 milioni (-8,5%).

Il costo del credito clientela del terzo trimestre 2021, positivo per 131,5 milioni, beneficia della riduzione di rettifiche derivante dall’aggiornamento degli scenari macroeconomici, e delle riprese di valore registrate su alcune posizioni significative, parzialmente compensati dagli effetti negativi derivanti dall’aggiornamento dei modelli di valutazione statistica e da taluni affinamenti metodologici.

Il risultato netto di gestione, pertanto, si è fissato a 319,9 milioni (+104,1 milioni nel terzo trimestre 2020).

La voce accantonamenti e poste straordinarie, pari a 109,3 milioni (-80,9%), ha beneficiato dei minori accantonamenti per rischi legali e garanzie connesse alle operazioni di cessione crediti.

Il periodo si è chiuso con un utile netto di 186 milioni (rosso di 450,7 milioni nel terzo trimestre 2020).