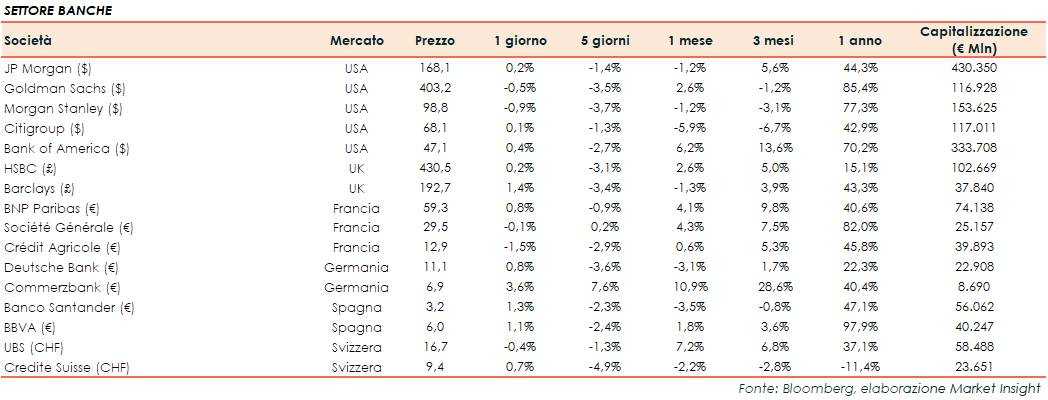

Si riporta l’andamento odierno dei principali titoli internazionali del settore banche:

In rialzo le Borse europee. Il Ftse 100 guadagna lo 0,6%, il Ftse Mib lo 0,4%, e il Dax lo 0,2%. A Wall Street, Nasdaq e Dow Jones a -0,2%, mentre lo S&P 500 cede lo 0,1%.

In rialzo le Borse europee. Il Ftse 100 guadagna lo 0,6%, il Ftse Mib lo 0,4%, e il Dax lo 0,2%. A Wall Street, Nasdaq e Dow Jones a -0,2%, mentre lo S&P 500 cede lo 0,1%.

Crédit Agricole (-1,5%) ha alzato il velo sui conti del terzo trimestre 2021.

Il Ceo di Crédit Agricole, Philippe Brassac, ha confermato che la banca è sulla buona strada per raggiungere i suoi obiettivi per il 2022, tra cui un utile netto di 5 miliardi di euro.

L’iter relativo al progetto di fusione di Creval in Crédit Agricole Italia procedr secondo le tempistiche pianificate. Contestualmente, la banca sta procedendo alla progressiva estensione dell’intera gamma dei prodotti Crédit Agricole a tutta la clientela, ampliandone l’offerta e incrementando le sinergie fra le entità del gruppo attraverso la distribuzione dei prodotti Amundi, nonché gli accordi raggiunti su credito al consumo e leasing.

Inoltre, sono stati formati più di 2.000 dipendenti e nei prossimi mesi e’ previsto il completo allineamento del modello distributivo e commerciale. Confermato il piano di integrazione che prosegue come programmato: finalizzata la due diligence, annunciato il programma di rinnovo generazionale di Crédit Agricole Italia, l’incorporazione è attesa nel secondo trimestre 2022.

Citigroup (+0,1%) è pronta a riavviare la sua attività di finanza pubblica in Texas dopo aver interrotto le operazioni sulla scia di una nuova legge repubblicana nello Stato che ha cercato di impedire ad essa e ad altre banche di svolgere tale lavoro come punizione per le politiche restrittive delle armi. L’istituto dice di essere pronto a sottoscrivere ancora una volta nuove offerte di obbligazioni municipali vendute da emittenti del Texas, dopo che ha dovuto smettere di farlo a settembre, secondo quanto riporta Bloomberg.

Santander, una filiale interamente controllata da Banco Santander (+1,3%), ha esteso la data di scadenza della sua offerta pubblica annunciata in precedenza per acquisire tutte le azioni ordinarie in circolazione di Santander Consumer, non già possedute, per 41,50 dollari per azione.

Secondo i termini dell’accordo di fusione, l’offerta pubblica sarà seguita da una fusione di seconda fase in cui Santander sarà incorporata in Santander Consumer, con SC che sopravvive come filiale interamente controllata di Santander. L’offerta pubblica di acquisto è cominciata il 7 settembre per scadere il 9 novembre; dovuto la proroga, l’offerta scadrà il 17 novembre 2021.