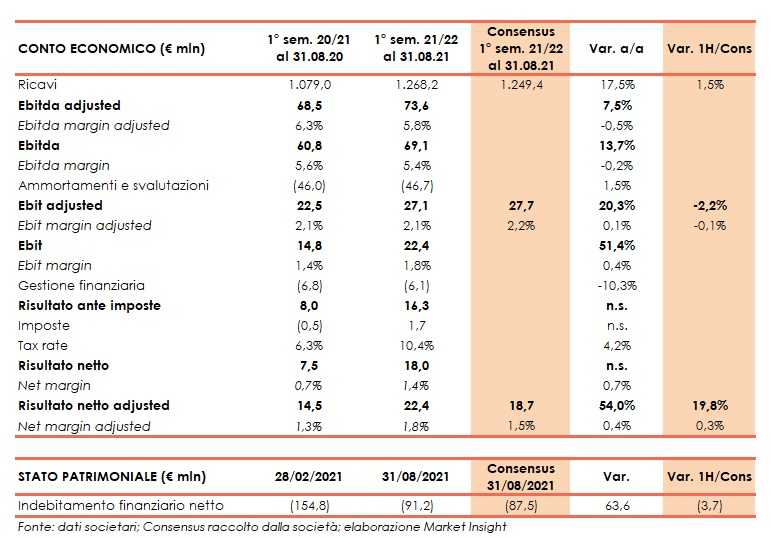

Nel primo semestre 2021/22, chiusosi lo scorso 31 agosto, Unieuro ha registrato un fatturato record pari a 1.268,2 milioni, in crescita del 17,5% su base annua (+1,5% vs consensus).

Una dinamica trainata dalla rete fisica (+29,9% i negozi diretti, +10,3% gli affiliati), che tra marzo e maggio 2020 aveva subito gli effetti del primo lockdown, a fronte di un calo del 12,8% delle vendite online.

A livello di merceologie, il boom delle vendite di televisori innescato dall’imminenza dello switch-off delle frequenze e dall’introduzione del Bonus Tv da parte del Governo ha sospinto del 42,9% i ricavi della categoria Brown.

Il tutto in un contesto di graduale normalizzazione post-Covid e in assenza di significative variazioni del perimetro aziendale, con un incremento like-for-like, a perimetro di attività omogeneo, del 14,1%.

Ancor più significativo il confronto con il primo semestre 2019/20, l’ultimo pre-Covid, da cui emerge un incremento del 19,7% con performance fortemente positive per i tre canali principali – Retail, Indiretto e Online, quest’ultimo in rialzo del 67,3% – e per tutte le categorie di prodotto.

Grazie agli elevati volumi di vendita e al ribilanciamento del mix di canale e di categoria,

anche la redditività è progredita significativamente nel semestre, pur in assenza dei risparmi di costo eccezionali registrati nel corrispondente periodo 2020/21, di cui avevano beneficiato in particolare costo del lavoro e locazioni.

L’Ebitda adjusted è aumentato del 7,5% a 73,6 milioni mentre su base reported è cresciuto del 13,7% a 69,1 milioni.

L’Ebit adjusted ha evidenziato una crescita del 20,3% a 27,1 milioni, sostanzialmente in linea con i 27,7 milioni del consensus, e si confronta con 6,3 milioni del pre-Covid, mentre a livello reported è balzato del 51,4% a 22,4 milioni.

I dati adjusted non includono item non ricorrenti, tra cui la rettifica dei ricavi netti da garanzie riferiti al servizio di assistenza.

Il semestre si è chiuso con utile netto adjusted in progresso del 54% a 22,4 milioni nonché superiore del 19,8% rispetto alle stime degli analisti e si confronta con il sostanziale

pareggio (-1 milione) del pre-Covid. Su base reported l’ultima riga di conto economico ha riportato un utile più che raddoppiato a 18 milioni.

Sul fronte patrimoniale la cassa netta è stata pari a 91,2 milioni (+3,7 milioni vs consensus) rispetto ai 154,8 milioni al 28 febbraio 2021, dopo il pagamento di dividendi per 53,8 milioni.

Alla luce del buon andamento dei primi otto mesi dell’anno pur a fronte di crescenti rischi di

Alla luce del buon andamento dei primi otto mesi dell’anno pur a fronte di crescenti rischi di

approvvigionamento, il management conferma la guidance per l’esercizio in corso che stima ricavi tra 2,8 e 2,9 miliardi, Ebit adjusted tra 65 e 75 milioni e Free Cash Flow adjusted tra 40 e 50 milioni.

Il tutto a fronte di un incremento ancor più significativo degli investimenti, finalizzato ad

accelerare la trasformazione digitale di Unieuro e la sua naturale evoluzione nel market

setter del retail di elettronica di consumo ed elettrodomestici in Italia.

Giancarlo Nicosanti Monterastelli, AD di Unieuro, commenta: “Siamo orgogliosi di presentare al mercato conti semestrali positivi sotto ogni punto di vista, con ricavi e utili in deciso miglioramento anche rispetto ad un 2020 che aveva beneficiato di interventi sui costi non più ripetibili, poiché legati alle misure adottate per fronteggiare l’emergenza Covid”.

“Il mercato dell’elettronica di consumo e degli elettrodomestici rimane forte e non

ha finora subito effetti significativi derivanti dalle difficoltà produttive che colpiscono

molte industry a livello globale”.

“Nonostante la visibilità sugli approvvigionamenti di merce sia oggi molto inferiore

rispetto al passato”, conclude l’AD, “rimaniamo ottimisti sulla seconda parte dell’anno, che ci vedrà ancora una volta determinati nello sfruttare i vantaggi strategici, di scala e di

leadership su cui fondiamo il successo di Unieuro.”