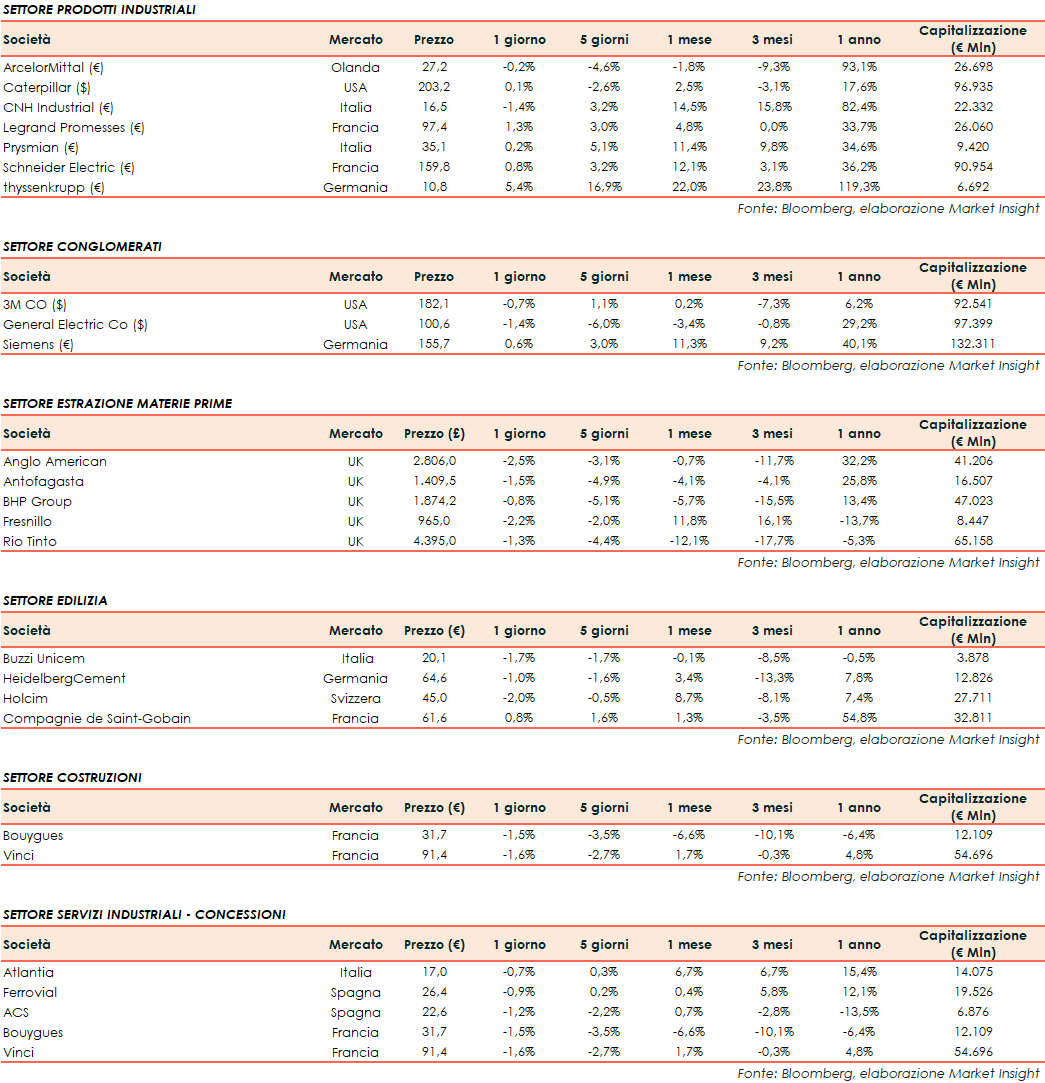

Si riporta l’andamento odierno dei principali titoli internazionali del settore Industrial:

In ribasso le borse europee. Il Ftse Mib cede lo 0,5%, il Ftse 100 lo 0,3%, il Dax e il CAC 40 lo 0,1%. Lievi rialzi a Wall Street, con Nasdaq e S&P 500 che avanzano rispettivamente dello 0,2% e dello 0,1%. Arretra invece il Dow Jones (-0,2%).

ThyssenKrupp ha presentato i risultati dell’intero anno fiscale 2020/2021, conclusosi il 30 settembre. L’ebit adjusted è stato di 796 milioni rispetto alla perdita di 1,76 miliardi di un anno fa. Il gruppo ha registrato una perdita netta di 25 milioni rispetto all’utile netto di 9,6 miliardi dell’anno precedente, che tuttavia includeva gli ingenti proventi della vendita del business degli ascensori.

I ricavi sono saliti del 18% a 34 miliardi. Inoltre, ThyssenKrupp ha rivisto al rialzo l’outlook per l’anno fiscale 2021/2022. L’ebit adjusted è previsto tra 1,5 e 1,8 miliardi, contro la stima di Citi di 1,3 miliardi. L’utile netto è atteso almeno a 1 miliardo, nonostante le temporanee difficoltà legate alle attuali carenze di materiali e semiconduttori. Secondo gli analisti di Citi, i risultati pubblicati oggi e la revisione dell’outlook migliore delle attese dovrebbero essere ben accolti dai mercati.

Intanto il colosso industriale tedesco, dopo aver scisso la divisione dedicata alla produzione di ascensori, punta adesso all’IPO per la sua divisione Uhde Chlorine Engineers (UCE), joint venture tra il gruppo tedesco (66%) e la società italiana De Nora (34%), nonché primo fornitore al mondo di tecnologie a membrana cloro-soda, usate per produrre idrogeno. Con l’operazione, ThyssenKrupp manterrà, comunque, una quota di maggioranza. A detta di Merz, Amministratore Delegato di ThyssenKrupp, l’IPO dovrebbe essere effettuata nella primavera del 2022. La quotazione della controllata sarà anticipata al Capital Markets Day di gennaio, nel quale gli investitori potranno esaminare più accuratamente la divisione, che potrebbe avere un valore compreso tra 3 e 6 miliardi di euro, secondo gli analisti.

Inoltre, il colosso di Essen sta anche studiando le condizioni necessarie per uno spin-off della sua divisione siderurgica, la seconda più grande in Europa. Si tratta di una mossa già segnalata in precedenza, ma dipendente dai sussidi governativi per agevolare la transizione a una produzione a zero emissioni nette di CO2.

La scissione di Iveco Group da Cnh Industrial è prevista diventare effettiva dal primo gennaio 2022, con l’avvio delle negoziazioni a Piazza Affari per il nuovo gruppo dal 3

gennaio 2022, prima seduta del nuovo anno. Per completare la scissione è stata convocata una assemblea di Cnh Industrial per il prossimo 23 dicembre. Nell’ambito della scissione, ciascun titolare di azioni ordinarie nel capitale sociale di Cnh Industrial riceverà un’azione ordinaria ogni cinque azioni ordinarie di Cnh industrial dallo stesso detenute al 31 dicembre 2021.

Il numero di azioni ordinarie Cnh Industrial detenute dagli azionisti Cnh non subirà variazioni per effetto della scissione e della relativa assegnazione di azioni ordinarie. Per effetto della scissione e dell’ammissione, gli azionisti di Cnh Industrial alla record date della scissione (prossimo 31 dicembre) diverranno quindi azionisti delle due società quotate.

Nel mentre Iveco Group punta ad arrivare al 2026 a ricavi netti totali delle attività industriali tra 16,5 e 17,5 miliardi di euro, con un tasso di crescita annuale composto fino al 5%. E’ quanto indicato in occasione dell’Investor day di Iveco Group in corso a Torino.

Il target per l’ebit margin adjusted delle attività industriali è al 5/6%. Per quanto riguarda il target per l’utile netto adjusted, è fissato tra 0,6 e 0,8 miliardi. Nello stesso periodo si prevedono investimenti delle attività industriali (Immobili, impianti e macchinari e asset immateriali, inclusa la ricerca e sviluppo). Il free cash flow delle attività industriali è previsto a 0,5 miliardi.