Nei primi nove mesi 2021 Neodecortech ha evidenziato una forte crescita dei ricavi, proseguendo il trend positivo iniziato nella seconda parte dello scorso anno grazie a una domanda che si mantiene favorevole e all’entrata a regime delle nuove linee di prodotto. Il Gruppo è riuscito a mantenere buoni livelli di redditività grazie al considerevole aumento dei volumi di vendita, anche se il forte aumento dei costi delle materie prime ha in parte intaccato i margini unitari. La solida generazione di cassa ha consentito una significativa diminuzione del debito. Per il quarto trimestre il management prevede che il fatturato possa continuare a crescere, in linea al budget approvato, portando a essere ottimisti sui risultati per l’intero esercizio.

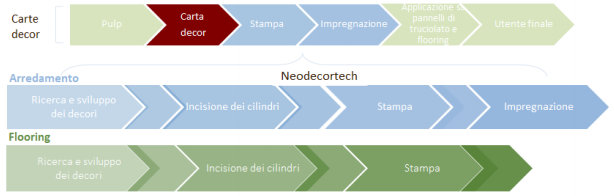

Il modello di business

Neodecortech, costituita nel 1947, è a capo di un Gruppo che opera su territorio nazionale e internazionale sia nel settore della carta decorativa, offrendo un’ampia gamma di carte decorative destinate al mondo del mobile e dei pavimenti in laminato, sia nel mercato dei c.d. pannelli nobilitati.

L’attività di Neodecortech si concretizza nella realizzazione di progetti di interior design, svolgendo internamente tutte le fasi del processo produttivo per la fabbricazione della carta decorativa, dalla gestione delle materie prime, alla finitura superficiale e l’impregnazione, fino al prodotto finiti e alla gestione della logistica.

Questo permette l’ottimizzazione delle risorse anche grazie al laboratorio interno di R&D, che si focalizza esclusivamente sul processo creativo costituendo il vero vantaggio competitivo di Neodecortech.

Il Gruppo sviluppa la propria attività attraverso tre principali sedi operative, ognuna specializzata in BU differenti:

- Neodecortech, che sviluppa e realizza il core business del Gruppo focalizzandosi su stampa ed impregnazione della carta, su stampa e finitura di film termoplastici, la produzione di laminato nella sede di Casoli.

- CDG (Cartiere di Guarcino), specializzata nella produzione di carta decorativa per alta (laminati) e bassa (pannelli melaminici) pressione e per l’industria dei pavimenti

- BEG (Bio Energia Guarcino), che costituisce l’impianto di cogenerazione per autoproduzione di energia elettrica e termica in grado di soddisfare la maggior parte del fabbisogno energetico di CDG

Altro elemento centrale del business model è la differenziazione di prodotto e della propria offerta rispetto a quella standardizzata dei competitor, al fine di massimizzare la customer satisfaction stabilendo consolidate relazioni a lungo termine con i propri clienti.

Il processo di integrazione verticale riguarda sia l’approvvigionamento per singola materia prima utilizzata nel processo produttivo tramite un fornitore principale selezionato, sia l’integrazione tra le sedi operative che sfrutta le economie di scala e garantisce un risparmio di costi di gestione e di procurement, l’incremento dell’efficienza operativa e la possibilità di mantenere il controllo sui processi di R&D.

Ultimi avvenimenti

In data 1° ottobre 2021, Neodecortech ha sottoscritto con l’Agenzia delle Entrate l’accordo preventivo per la fruizione dell’agevolazione fiscale Patent Box nel quinquennio 2018-2022.

Il beneficio fiscale stimato per l’anno 2018 è pari a 0,18 milioni, mentre per i successivi periodi d’imposta la Società è in fase di discussione con l’Agenzia delle Entrate, per definire gli effetti di eventi straordinari come la Pandemia Covid-19 o i costi di translisting al MTA di Borsa Italiana.

Il 5 ottobre, invece, Neodecortech ha completato la cessione in bocco a investitori istituzionali di 120.000 azioni proprie, ovvero la totalità delle azioni proprie detenute dalla società, per un corrispettivo complessivo di circa 0,5 milioni.

Il terzo trimestre 2021 ha evidenziato la continuità del trend di espansione dei primi sei mesi dell’esercizio, seppure con una normalizzazione del tasso di crescita del fatturato (+51% nel 1H21) che si è mantenuto comunque saldamente in doppia cifra.

I ricavi del terzo trimestre sono cresciuti del 25,1% a 43 milioni, nonostante il periodo luglio-settembre 2020 avesse già evidenziato un forte recupero dopo la crisi pandemica. L’Ebitda, invece, è diminuito leggermente del 6% a 4 milioni, con una marginalità al 9,3% (12,4% nel 3Q20) a causa del forte incremento dei costi delle materie prime non completamente trasferito a valle della filiera.

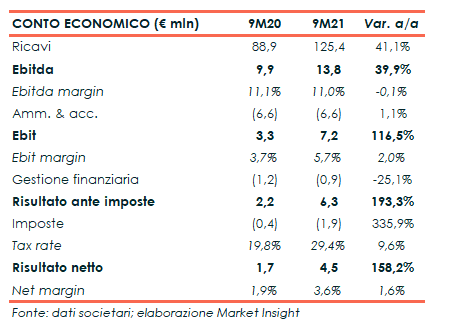

I primi nove mesi 2021

Neodecortech ha chiuso i primi nove mesi del 2021 con ricavi in aumento del 41,1% a 125,4 milioni, evidenziando la continuità del trend di crescita iniziato nel secondo semestre 2020 grazie al buon andamento delle vendite sul mercato di sbocco e al contributo delle nuove linee di prodotto (EOS e PPLF), la cui produzione è entrata a pieno regime.

A livello operativo, la marginalità è migliorata in valore assoluto grazie all’incremento dei volumi, ma con una redditività percentuale (in termini di Ebitda margin) stabile a causa delle difficoltà a trasferire totalmente i significativi incrementi del costo delle materie prime in particolare nel terzo trimestre.

L’Ebitda è salito a 13,8 milioni, con una marginalità all’11% (-10 punti base) e un incremento del 39,9% rispetto ai 9,9 milioni al 30 settembre 2020, che era impattato dal Covid-19 solo nel secondo trimestre 2020 e però includeva poste non ricorrenti tra gli altri ricavi (principalmente relativi a rimborsi assicurativi per danni alla Centrale Elettrica di Bioenergia Guarcino, per 2,8 milioni).

L’Ebit è più che raddoppiato a 7,2 milioni dai 3,3 milioni del pari periodo dello scorso anno, con un’incidenza sul fatturato al 5,7% (+200 punti base). L’utile netto è balzato a 4,5 milioni dagli 1,7 milioni dei primi nove mesi 2020.

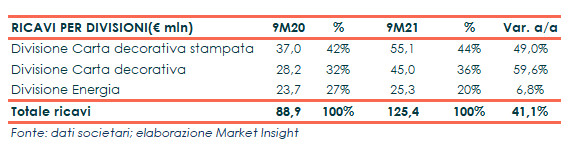

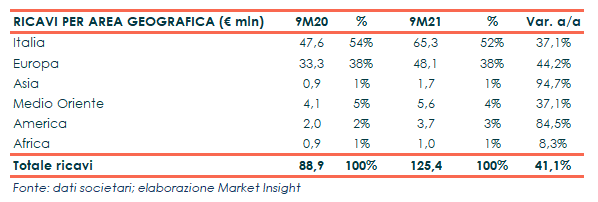

Breakdown ricavi

Dal breakdown dei ricavi emerge che le vendite della divisione carta decorativa stampata sono aumentate del 49% a 55,1 milioni salendo al 44% del totale (42% nei 9M20), mentre le vendite della divisione carta decorativa sono cresciute del 59,6% a 45 milioni (36% del totale vs. 32% nei 9M20). Infine, i ricavi della divisione energia hanno registrato un +6,8% a 25,3 milioni (20% del totale vs. 27% nei 9M20).

A livello geografico, in Italia le vendite sono cresciute del 37,1% a 65,3 milioni e in Europa del 44,2% a 48,1 milioni, mentre in Asia e Medio Oriente hanno segnato un +47% a 7,3 milioni e in America hanno registrato un +84,5% a 3,7 milioni.

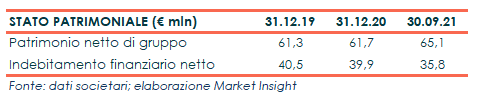

Stato patrimoniale

L’indebitamento finanziario netto consolidato al 30 settembre 2021 ammonta a 35,8 milioni, in calo rispetto ai 39,9 milioni al 31 dicembre 2020 grazie alla solida generazione di cassa e nonostante investimenti per 6,5 milioni (4,8 milioni nei 9M20).

La diminuzione di circa 4,1 milioni rispetto a fine 2020 è dovuta principalmente al minor ricorso all’utilizzo delle linee a breve e al rimborso dei finanziamenti a medio/lungo termine.

Ancor più significativa la riduzione del debito rispetto al 30 settembre 2020 pari a 11,8 milioni, legata principalmente a: l’aumento delle disponibilità liquide pari a 4,7 imputabile ai flussi di cassa generati dalla gestione; la diminuzione dell’indebitamento a breve verso gli istituti di credito dovuto al minor ricorso all’utilizzo delle linee di smobilizzo dei crediti da parte del Gruppo; per gli altri debiti finanziari correnti e non correnti, la controllata Bio Energia Guarcino ha ottenuto la sospensione relativa alle quote capitali efficace fino al mese di marzo 2021 del debito per leasing finanziario relativo agli impianti.

Il capitale circolante netto al 30 settembre 2021 ammonta a 27,3 milioni, in diminuzione di circa 1,1 milioni rispetto ai 28,35 milioni al 31 dicembre 2020 principalmente per effetto di un aumento dei debiti commerciali per 4,8 milioni, compensato solo parzialmente dall’aumento dei crediti commerciali per 3,6 milioni e delle rimanenze per 0,3 milioni, in linea con l’aumento del fatturato (+41,1%) e conseguentemente, dei costi di acquisto materie prime (+49,9%).

Il Patrimonio netto consolidato al 30 settembre 2021 ammonta a 65,1 milioni rispetto ai 61,7 milioni al 31 dicembre 2020, per effetto dell’attribuzione dell’utile dell’esercizio.

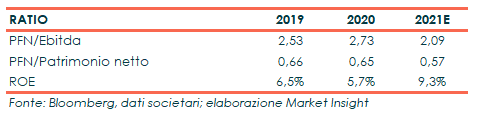

Ratio

I principali indici di bilancio mostrano un aumento del rapporto Net Debt/Ebitda da 2,53x nel 2019 a 2,73x nel 2020, complice soprattutto il calo dell’Ebitda a causa degli effetti della crisi pandemica, previsto comunque in diminuzione a circa 2x nel 2021 anche grazie al continuo sforzo teso a una maggiore efficienza produttiva.

Nonostante il forte aumento dei prezzi delle materie prime il Gruppo è riuscito a mantenere buoni livelli di redditività, con chiari effetti positivi sulla generazione di cassa e, di conseguenza, sul contenimento del debito, consentendo di confermare l’ampio piano di investimenti previsti nel business plan.

Il Net Debt/Equity, invece, è rimasto sostanzialmente stabile e ben al di sotto dei livelli di guardia a 0,65x nel 2020, con la previsione di un’ulteriore discesa a 0,57x a fine esercizio.

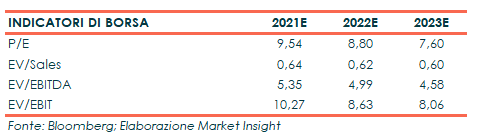

Gli indicatori di borsa, invece, evidenziano come il titolo tratti a 8,80x il P/E 2022 e a 4,99x l’EV/Ebitda 2022.

Outlook

Per quanto riguarda l’evoluzione della gestione, Neodecortech prevede che anche nel quarto trimestre 2021 il fatturato possa continuare a crescere rispetto allo stesso periodo dell’anno precedente seppure con qualche limatura dei margini percentuali a causa dei maggiori costi delle materie prime.

L’Ad Luigi Cologni ha dichiarato: “i dati di fatturato e gli ordini in portafoglio all’inizio del quarto trimestre sono confortanti e portano ad essere ottimisti per i risultati finali dell’anno, previsti in linea con il trend di crescita già manifestatosi nei primi tre trimestri dell’esercizio. Tutto questo nonostante la situazione di incertezza legata al Covid-19 non sia ancora terminata e nonostante la non piena disponibilità e l’incremento dei prezzi delle materie prime strategiche del Gruppo”.

Per quanto riguarda Bio Energia Guarcino, il Gruppo si attende un costo del combustibile ancora a prezzi elevati fino alla fine dell’esercizio a fronte di ricavi da incentivo stabili, ma di ricavi da vendita di energia elettrica in crescita per il un buon andamento del prezzo unitario dell’energia elettrica, prezzo che dovrebbe permettere il recupero dei margini rimasti più contenuti fino al terzo trimestre 2021.

Secondo il consensus raccolto da Bloomberg, quest’anno i ricavi dovrebbero raggiungere i 160 milioni, in crescita del 25,4% rispetto al 2020 e del 20,5% rispetto al 2019, grazie a un trend di mercato che dovrebbe mantenere un momentum positivo in scia alla rinnovata centralità dell’ambiente domestico, che ha contribuito a determinare una robusta crescita della domanda per i principali settori di sbocco per le carte decorative del Gruppo.

A ciò si aggiunge il contributo dei nuovi prodotti, parte di una strategia di diversificazione che la Società ha intrapreso già a partire dal 2019 e che intende perseguire con l’obiettivo di migliorare il mix e aumentare la marginalità.

Per il 2022 e il 2023, invece, i ricavi sono stimati rispettivamente a 166,5 milioni e a 172,3 milioni (Cagr 2020-2023 +10,5%), con un rallentamento fisiologico dei tassi di crescita registrati negli ultimi mesi (considerando anche che il 2021 beneficia di una favorevole base di confronto rispetto all’anno pandemico del 2020) compensato in parte dall’entrata a regime delle nuove linee di prodotto.

A livello di margini, l’Ebitda 2021 è atteso in aumento del 31,5%, con una marginalità in miglioramento al 12% (11,4% nel 2020) sui livelli pre-pandemia. Nel periodo 2020-2023, l’Ebitda è previsto in crescita a un tasso medio annuo del 15,4% con un progressivo miglioramento della redditività fino al 13%, grazie a una maggiore efficienza operativa e a un mix prodotto più favorevole.

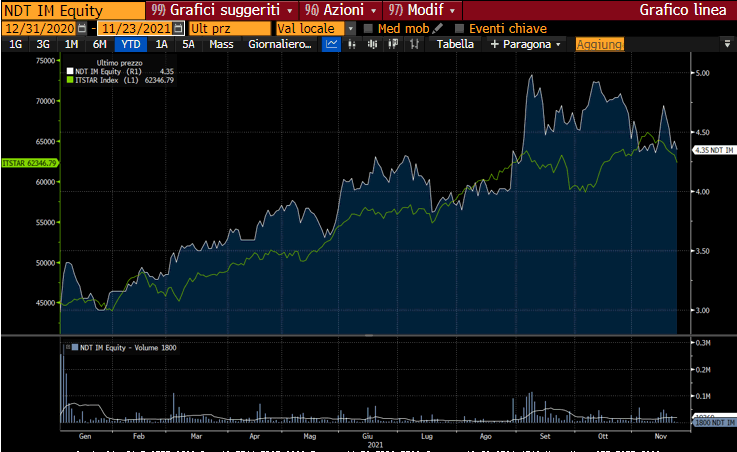

Borsa

Da inizio anno, il titolo ha guadagnato oltre il 40% collocandosi in area 4,35 euro, dopo aver toccato un massimo assoluto in area 5 euro a inizio settembre. Da sottolineare che lo scorso 25 maggio la società bergamasca, quotata inizialmente sul segmento EGM (ex Aim) da settembre 2017, ha completato il passaggio allo Star.

Gli analisti notano come il titolo tratti ancora a sconto di circa il 25% rispetto alla media dei principali peers europei complici le minori dimensioni del Gruppo e della liquidità del titolo, con il mercato che non sembra ancora aver scontato appieno il passaggio allo Star.

A seguito della diffusione dei conti die primi nove mesi 2021, Banca Akros ha confermato la raccomandazione ‘buy’ e il target price a 6,40 euro, pari a un potenziale upside di oltre il 45% rispetto alle quotazioni attuali.

Target price di 6,40 euro e giudizio ‘buy’ confermati anche per Mid Cap Partners.