Il marchio di childrenswear di alta gamma chiude il primo semestre 2021 in forte recupero. Le vendite sono aumentate del 34% a 20,3 milioni (+37% a cambi costanti) e la perdita si è ridotta del 78,8% a 1,4 milioni. Monnalisa guarda con fiducia al futuro e conferma la strategia volta al miglioramento del posizionamento delle proprie collezioni e al potenziamento del brand in particolare attraverso i canali online. Particolare attenzione sarà inoltre rivolta alle tematiche ESG, come testimoniato dalla pubblicazione del Bilancio Integrato 2020, dalla presentazione del Piano di Sostenibilità 2021-23, nonché dall’approvazione delle policy su sostenibilità integrata, diversità e inclusione e dall’ingresso nell’Index Future Respect 2021 di ConsumerLab.

Modello di business

Monnalisa, fondata ad Arezzo nel 1968 da Piero Iacomoni, attuale presidente del board, e quotata sul mercato Euronext Growth Milan dal luglio 2018, è attiva nel settore del childrenswear di fascia alta.

Distribuisce in oltre 60 Paesi, sia in flagship store diretti che nei più prestigiosi department store del mondo e in più di 500 punti vendita multibrand.

Alla elevata qualità e stile made in Italy, Monnalisa unisce investimenti in ricerca e sviluppo, grande attenzione ai temi della sostenibilità, conformità alla norma SA8000 e certificazione ambientale ISO 14001.

Ultimi avvenimenti

Nonostante il contesto ancora condizionato dalle incertezze della pandemia, Monnalisa anche nel 2021 ha portato avanti il proprio piano di sviluppo con l’apertura di uno store nel polo del lusso di Deji Plaza, nella città di Nanjing (Cina Meridionale), portando a 10 il numero di store diretti nel Paese asiatico.

Apertura quest’ultima che fa seguito agli 8 nuovi punti vendita diretti, inaugurati nel 2020, tra cui 3 concession presso Galeries Lafayette, 1 concession presso Rinascente Milano, 2 punti vendita presso Marina Bay Sands a Singapore e a Taipei (Taiwan), in location che attestano il posizionamento luxury del marchio Monnalisa, con un saldo netto di 47 punti vendita diretti.

Parallelamente la società conferma l’impegno a favore delle tematiche ESG con la pubblicazione del Bilancio Integrato 2020 e la presentazione del Piano di Sostenibilità 2021- 2023. Piano che risponde ad alcune delle sfide globali degli SDGs delle Nazioni Unite allineate agli undici temi materiali maggiormente rilevanti per Monnalisa e i suoi stakeholders. In tale direzione la società ha inoltre approvato la politica sulla sostenibilità, che incardina i valori e principi espressi nel Piano di Sostenibilità all’interno della strategia e della governance, e quella su diversità e inclusione, riconoscendo in essa una ricchezza da valorizzare e promuovere.

Impegno riconosciuto anche dall’inserimento della società nell’Index Future Respect 2021 di ConsumerLab, per aver illustrato in maniera comprensibile ed esaustiva la propria governance sostenibile facilitando scelte consapevoli da parte dei consumatori.

Conto economico

Nonostante il perdurare dell’incertezza connessa al Covid-19, Monnalisa ha chiuso il primo semestre 2021 con vendite consolidate aumentate del 34% a 20,3 milioni (+ 37% a cambi costanti), trainate dall’accelerazione manifestata nel secondo trimestre 2021 (+184%).

La crescita è stata realizzata per la quasi totalità con il marchio Monnalisa (che apporta oltre il 98% del totale). Dal secondo semestre di quest’anno, sarà invece visibile il contributo del marchio Chiara Ferragni, in quanto la prima collezione sarà dedicata alla stagione autunno-inverno 2021-22. L’accordo di licenza pluriennale con Chiara Ferragni, firmato nel novembre 2020, ha l’obiettivo di far crescere worldwide, nel segmento moda bambina 0-10 anni, il brand fondato dalla stessa, attraverso la struttura e l’esperienza di Monnalisa.

Torna positivo l’Ebitda a 0,2 milioni, rispetto al deficit di 5,9 milioni di fine giugno 2020, mentre su base adjusted, dopo rettifiche relative ad aperture e chiusure di punti vendita avvenute nel semestre e alcuni costi one-off, risulta pari a 0,4 milioni (-2,4 milioni nel primo semestre 2020).

L’Ebit ha ridotto il deficit a 1,5 milioni, dai 7,6 milioni al 30 giugno 2020, spesati ammortamenti sostanzialmente invariati a 1,7 milioni.

Migliora anche il risultato netto con una perdita netta in calo del 78,8% a 1,4 milioni.

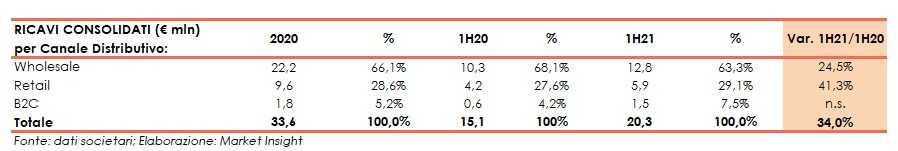

Breakdown ricavi

Dalla ripartizione del fatturato emerge il positivo apporto di tutti i canali di distribuzione. Nel dettaglio i ricavi del canale wholesale sono saliti del 24,5% a 12,8 milioni (+26% a cambi costanti), con un’incidenza sul giro d’affari totale tuttavia scesa al 63,3% (68,1% nel 1H20).

Nel primo semestre 2021, spiegano i vertici, diversamente dal pari periodo 2020, è stato possibile anticipare le spedizioni della collezione invernale, con un conseguente ritorno positivo sia a livello di ricavi che di marginalità.

I ricavi del canale retail hanno registrato un incremento del 41,3% a 5,9 milioni (+48% a cambi costanti), con un peso del 29,1% (27,6% nel primo semestre 2020).

I ricavi del canale e-commerce, relativi alla piattaforma proprietaria e alle vendite su T-mall proseguendo nel forte trend di crescita, sono balzati a 1,5 milioni (0,6 milioni nei sei mesi 2020), grazie alla nuova piattaforma e al netto miglioramento delle performance del sito, soprattutto in termini di incremento del tasso di conversione.

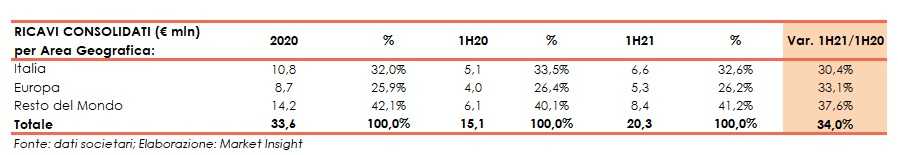

Dalla ripartizione per area geografica emerge un incremento omogeneo in tutte le aree.

Aumentano i ricavi nel Resto del Mondo (+37,6%) a 8,4 milioni, con un’incidenza del 41,2% sul fatturato totale (40,1% nel primo semestre 2020).

Il mercato italiano, che pesa per il 32,6% sul giro d’affari, ha contribuito per 6,6 milioni (+30,4%) mentre nel resto dell’Europa il gruppo ha realizzato ricavi pari a 5,3 milioni (+33,1%), con un’incidenza del 26,2% sul totale (26,4% nel primo semestre 2020).

Stato patrimoniale

Al 30 giugno 2021 l’indebitamento finanziario netto sale a 9,3 milioni, da 8 milioni di fine dicembre 2020, non incidendo comunque sulla struttura patrimoniale con un grado di indebitamento particolarmente contenuto e pari a 0,32x a fine giugno 2021. L’andamento della posizione finanziaria netta è stato condizionato anche dagli investimenti, limitati però a quanto già contrattualizzato, che hanno assorbito 326 mila euro, perlopiù su beni immateriali, costituiti da spese sostenute per l’apertura di punti vendita diretti e da quelle per il potenziamento del sito e-commerce e la digital transformation.

A fine giugno 2021 il patrimonio netto è pari a 29,1 milioni.

Evoluzione prevedibile della gestione

In occasione della diffusione dei dati del primo semestre 2021, Monnalisa spiega che, “nonostante gli effetti economico-sociali della diffusione del Covid-19 non siano ancora completamente arginati e il perdurare in alcuni Paesi delle limitazioni agli spostamenti, in luglio, agosto e settembre hanno proseguito nel trend di crescita delle vendite, con la chiusura delle consegne della stagione invernale e con buoni risultati sia dal canale retail che on line”.

“La campagna vendite estiva si è conclusa positivamente con una buona risposta da parte del canale wholesale, che lentamente sta riprendendo fiducia”. Pertanto, la società conferma “l’impegno e la strategia volta al miglioramento del posizionamento strategico delle proprie collezioni e al potenziamento del brand in particolare attraverso i canali online”.

“Pur consapevoli del perdurare dell’incertezza legata alla pandemia, e in particolare delle difficoltà dei negozi e dei clienti in località ad alta dipendenza dai flussi di shopping turistico”, afferma l’AD Christian Simoni, “guardiamo con fiducia ai prossimi mesi, consapevoli della bontà della direzione intrapresa e della forza del nostro brand sui mercati internazionali. Abbiamo una visione chiara, ed ancora molte idee e tanti progetti su cui i nostri talenti stanno lavorando e che saranno carburante fondamentale per la nostra crescita futura.”

Outlook

Corporate Family Office (Euronext Growth Advisor), nello studio del 26 ottobre 2021, migliora le stime incorporando un leggero incremento dei ricavi relativi al canale Wholesale, alla luce del positivo andamento del primo semestre 2021, un fine-tuning della struttura dei costi, riducendone l’incidenza di alcuni prima sopravvalutati e un aggiornamento del piano delle aperture, che ora prevede tre aperture e nessuna chiusura per il 2021 (in precedenza quattro aperture e una chiusura).

Gli analisti stimano per fine 2021 uno sviluppo dei ricavi consolidati del 26,5% a 42,5 milioni. Crescita attesa anche nel biennio successivo con vendite in progressivo aumento fino a 55 milioni nel 2023 (CAGR 20-23: +17,9%).

Gli analisti prevedono per fine 2021 un Ebitda adjusted ancora negativo per 0,8 milioni, ma in deciso miglioramento, per tornare poi positivo e pari a 3,4 milioni dal 2022 e salire ulteriormente fino 4,6 milioni nel 2023.

Previsto in progresso anche l’Ebit, che dopo il deficit di 4,2 milioni stimato nel 2021 (7,4 milioni nel 2020), è atteso positivo e pari a 0,2 milioni nel 2022 per poi superare 2 milioni nel 2023.

La perdita netta adjusted dai 3,6 milioni attesi a fine 2021, dovrebbe ridursi sensibilmente a 0,2 milioni nel 2022 mentre nel 2023 il risultato netto adjusted è stimato in utile per 1,4 milioni.

Sul fronte patrimoniale l’indebitamento finanziario netto dovrebbe salire quest’anno a 9,2 milioni per poi migliorare progressivamente fino ad attestarsi a 6,1 milioni a fine 2023.

Borsa

Negli ultimi 12 mesi il titolo Monnalisa ha registrato un ribasso complessivo del 12%, sottoperformando il Ftse Italia Growth che, nella stesso periodo, ha evidenziato un progresso del 64%.

Il titolo, dopo aver toccato un massimo di periodo a 4,29 euro il 10 maggio 2021, ha ritracciato per poi oscillare tra 3,51 a 4,22 euro fino alla quotazione attuale in area 3,8 euro.

###

Resta sempre aggiornato sul tuo titolo preferito, apri l'Insight dedicato a Monnalisa