Il cda di UniCredit ha approvato il piano strategico 2022-2024, “UniCredit Unlocked”, che ottimizza l’assetto attuale del gruppo e definisce un chiaro programma a lungo termine per il domani, muovendo verso una nuova stagione di crescita e creazione di valore per tutti i nostri azionisti.

La performance finanziaria sarà guidata da tre leve interconnesse: efficienza nei costi senza compromettere gli investimenti in trasformazione digitale e nel business, ottimale allocazione del capitale e crescita dei ricavi netti del 2% circa all’anno.

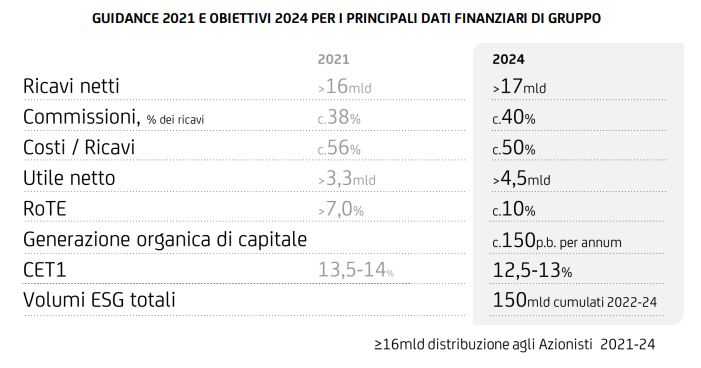

A regime il piano stima ricavi netti per oltre 17 miliardi e un utile netto superiore a 4,5 miliardi. La leva operativa è attesa positiva e pari a circa il 4% nel 2021-2024, con un rapporto costi/ricavi a circa il 50% nel 2024 e un RoTE al 10% a regime.

Il nuovo modello di business consentirà una forte generazione organica di capitale, in grado di garantire una remunerazione degli azionisti significativamente maggiore e in progressiva crescita nell’arco di piano, pari ad almeno 16 miliardi per il 2021-2024.

La distribuzione avverrà attraverso la combinazione di dividendi cash e riacquisti di azioni proprie, mantenendo o eccedendo un robusto CET1 ratio del 12,5-13 cento.

Per il 2022 l’utile netto è previsto al di sopra di 3,3 miliardi (sostanzialmente invariato rispetto all’ultima guidance per il 2021).

Ottimizzare il presente: clienti, persone e organizzazione

La banca sta costruendo il futuro mettendo la nostra clientela al centro di tutto quello che fa, collegando 15 milioni di clienti e 87.000 dipendenti in un percorso unificato che abbraccia 13 banche e 4 macroaree geografiche in Europa – Italia, Germania, Europa centrale ed Europa orientale.

La strategia fa perno sulle 13 banche del gruppo, così da valorizzarne le economie di scala intrinseche.

La combinazione dei Paesi dove la banca opera genera un’opportunità di maggiore crescita e rendimento, oltre al beneficio derivante dalla diversificazione e a un ampio ventaglio di opportunità.

La banca sta sviluppando una segmentazione uniforme della clientela, un modello di servizio armonizzato, processi semplificati e una struttura organizzativa comune a livello di gruppo. Sta unificando la tecnologia e le piattaforme dati e consolidando i principi per offrire ai clienti i migliori prodotti e servizi.

Le persone saranno responsabilizzate nell’ambito di linee guida ben definite a livello di comportamenti e di rischio per progredire e assumere l’ownership delle decisioni, liberando il talento e recuperando quota di mercato. Tutto ciò include l’essere uniti nel segno di un’ambizione e uno scopo condivisi: fornire alle comunità le leve per il progresso.

Corporate Solutions e Individual Solutions al servizio di tutti i clienti e regioni

Le quattro macroaree regionali avranno il supporto di due fabbriche prodotto centralizzate, Corporate Solutions e Individual Solutions, che faranno leva sulla scala del gruppo per offrire una gamma completa di prodotti best-in class a tutti i clienti.

I prodotti saranno sviluppati internamente o in partnership e grazie all’uso del digitale e dei dati garantiranno un’esperienza integrata per i clienti corporate e retail:

Corporate Solutions è un modello di servizio a vero valore aggiunto, che comprende Client Risk Management, Advisory & Capital Markets, Specialised Lending e Transactions & Payments. Presenta tre principali fattori distintivi:

- un consolidato bacino di 1 milione di clienti corporate;

- la capacità di fare leva su prodotti di alta qualità;

- un posizionamento cross-border che permette di sostenere gli scambi commerciali, le transazioni e le ambizioni di crescita dei nostri clienti.

Si prevede che Corporate Solutions genererà più di 5 miliardi di ricavi nel 2021, puntando a un Cagr del 4% nel 2021-2024, e a un RoAC in crescita al 17% nel 2024 dal 13% nel 2021, grazie a una crescita a basso assorbimento di capitale.

Individual Solutions, un modello capace di generare valore per i clienti, comprende Life Insurance, Protection, Funds, Portfolio Management e Brokerage & Assets under Custody.

Il modello produce risultati positivi per tutti gli stakeholder:

- efficace mantenimento della catena del valore e collaborazioni con partner best-in-class;

- dimensioni adeguate e quota di mercato rilevante dove è più utile;

- rendimenti molto alti con buona possibilità di massimizzazione.

Si prevede che Individual Solutions genererà poco più di 3 miliardi di ricavi nel 2021, con un obiettivo di Cagr del 5% nel 2021-2024 e rendimenti sul capitale allocato molto elevati.

L’offerta assicurativa è una priorità chiave e, grazie agli investimenti nel business e in piattaforme IT e con il supporto di partner che forniranno prodotti e soluzioni innovative, potenziando ulteriormente il flusso di ricavi a basso assorbimento di capitale.

Crescita e miglioramento dei rendimenti in tutte le aree geografiche

La presenza pan-europea unica del gruppo offre diversificazione, accesso alla clientela, una mentalità multiculturale e operatività cross-border.

Tutte le macroaree geografiche conseguiranno un miglioramento dei rendimenti mediante le leve del capitale, dei ricavi netti e dei costi, declinate in misura diversa per area, con un set di iniziative ben chiaro per i clienti, per i dipendenti e per l’organizzazione stessa:

- in Italia il business si concentrerà sulle aree con crescita più elevata e più redditizie, ottimizzando nel contempo il capitale e conseguendo i coefficienti più elevati nelle regioni per livello di commissioni/ricavi, previsto al 55% circa, e per ricavi netti/RWA, previsto al 6% circa nel 2024, con un RoAC superiore al 12%;

- la Germania guiderà in termini di efficienza e redditività rispetto ai concorrenti, con rendimenti nettamente al di sopra del costo del capitale, raggiungendo un rapporto commissioni/ricavi del 30% circa e ricavi netti/RWA al 5% circa nel 2024, con un RoAC superiore al 10%;

- il capitale allocato all’Europa Centrale crescerà del 5% all’anno, raggiungendo un rapporto commissioni/ricavi del 30% circa e ricavi netti/RWA del 5% circa nel 2024, con un RoAC superiore al 13%;

- il capitale allocato all’Europa Orientale crescerà del 4%, grazie a una gestione attiva del portafoglio, raggiungendo un rapporto commissioni/ricavi del 20% circa e ricavi netti/RWA al 6% circa nel 2024, con un RoAC superiore al 16 per cento.

La banca investirà nel business con l’assunzione di 1.500 persone nell’arco del piano in tutte le macroaree geografiche, di cui 900 in Italia, 300 in Europa Centrale e in Europa Orientale, 200 in Germania e 100 nelle funzioni di controllo.

Costruire per il domani: Digital & Data

La digitalizzazione è al centro della strategia e il principale obiettivo è diventare una vera banca digitale, guidata dall’utilizzo dei dati in tutto quello che fa. Questa trasformazione sarà finanziata con un aumento della spesa complessiva, 2,8 miliardi totali nel periodo 2022-2024, con chiare priorità strategiche.

La banca ha in programma 2.100 assunzioni nette nel Digital & Data, per un totale di 3.600 nuove assunzioni nette, incluse le 1.500 nel business. Saranno avviati quattro progetti chiave: User Experience, New Digital Offering, Payments value Chain e Cyber Security.

Nello stesso tempo le priorità a livello di Digital & Data sono:

- internalizzazione della forza lavoro qualificata, razionalizzazione delle partnership esterne al fine di riportare all’interno competenze e professionalità chiave, con un costo unitario inferiore e maggiore produttività, riducendo di due terzi il ricorso a società esterne ad alto costo da qui al 2024;

- nuove modalità di lavoro con soluzioni modulari che possono essere estese in tutto il gruppo; tecnologia globale, piattaforme per la gestione dei dati e per il business in grado di massimizzare il riutilizzo, la scalabilità, l’efficienza nei costi e la velocità;

- amplificazione dell’impatto degli investimenti grazie ai benefici di efficienza e di scala, autofinanziato grazie alle riduzioni di costo derivanti dall’internalizzazione, con una migliore gestione della spesa;

- approccio al cliente focalizzato sulla creazione di valore, organizzazione strutturata attorno ai prodotti e funzioni operanti sinergicamente per ottenere qualità e velocità.

Costruire per il domani: sostenibilità

La sostenibilità sarà parte integrante della cultura della banca. L’istituto sarà impegnato in prima persona, puntando a raggiungere gli stessi standard richiesti ai clienti.

La banca investirà e sosterrà le comunità all’interno delle quali opera:

- riduzione del 60% delle nostre emissioni di gas serra dal 2008 con obiettivo Net Zero entro il 2030;

- 79% di utilizzo di energia rinnovabile negli uffici, con obiettivo di azzeramento della plastica monouso presso le sedi entro la fine del 2022;

- contributo di oltre 40 milioni per iniziative di corporate citizenship e filantropiche e per l’educazione finanziaria di 100.000 giovani, impegnandosi al contempo a fornire supporto a categorie a rischio di esclusione finanziaria;

- impegno nella realizzazione delle nostre policy ESG globali e nel garantire parità retributiva a parità di lavoro, con un investimento di 100 milioni.

Guidare la transizione alla sostenibilità è un elemento portante nel quadro del sostegno delle comunità verso il progresso. Nei prossimi tre anni la banca ha un target cumulato di 150 miliardi di nuovi volumi ESG.

La banca ha fissato un modello di consulenza in ambito ESG per Corporates e Individuals, finanziando progetti innovativi per la transizione ambientale e collaborando con importanti player per arricchire e migliorare l’offerta ESG in tutti i settori. Inclusione nel lavoro ed empowerment femminile sono progetti chiave.

Obiettivi finanziari

Liberare il potenziale di UniCredit consente di alzare l’asticella degli obiettivi finanziari. Pur essendo il piano basato essenzialmente su leve di natura manageriale, grazie al posizionamento geografico, beneficia di una congiuntura macroeconomica favorevole:

- per il triennio si ipotizza uno scenario conservativo a livello di tassi d’interesse sulla base di un Euribor a 3 mesi sostanzialmente stabile;

- la peculiare presenza geografica offre numerose opportunità favorevoli: si prevede che la combinazione di Paesi in cui la banca opera produrrà una crescita del PIL di 20 punti base al di sopra della media dell’eurozona nell’arco temporale del piano. Tale andamento è favorito dal posizionamento in Europa Centrale e Orientale;

- la crescita dei prestiti in Europa Centrale e Orientale è stimata a un multiplo del PIL per effetto della minore maturità del mercato;

- i Paesi in cui la banca opera hanno accesso approssimativamente al 50% delle erogazioni complessive del Recovery and Resilience Fund.

Gli assunti macroeconomici non considerano sviluppi particolarmente negativi come la pandemia del Covid-19, una situazione monitorata con grande attenzione.

L’ambizione finanziaria per liberare il potenziale di UniCredit si fonda su sei pilastri che produrranno risultati sostenibili e una crescita redditizia:

- Ottimizzazione: migliorare l’efficienza operativa e del capitale, con 1,5 miliardi di risparmi lordi sui costi, di cui 0,4 miliardi da Digital & Data, e un contributo di 130 punti base al CET1 ratio dalla gestione attiva del portafoglio; RWA previsti in diminuzione nel corso del piano, in quanto la gestione attiva del portafoglio compenserà ampiamente gli impatti della crescita organica e del quadro normativo avverso previsto;

- Investimenti: investimenti cash per 2,8 miliardi in Digital & Data, 3.600 nuove assunzioni nette nel Business e in Digital & Data, iniziative mirate di crescita, anche in ambito ESG; impatto di 1,2 miliardi per costi lordi di integrazione conseguenti all’accelerazione di “Team23”, al rafforzamento tecnologico e a iniziative di semplificazione e snellimento;

- Crescita: ricavi netti in crescita con un Cagr del 2% nel periodo 2021-2024, di cui commissioni al 4% e utile netto al 10% per anno, al netto dell’ottimizzazione che la banca intraprendendo, con una crescita sottostante significativamente superiore;

- Rendimento: RoTE del 10% circa nel 2024;

- Rafforzamento: CET1 ratio target del 12,5-13%, con 150 punti base di generazione organica media annua di capitale; rapporto tra esposizioni deteriorate lorde e totale crediti lordi in miglioramento al 3,5% circa e rapporto tra esposizioni deteriorate nette e totale crediti netti stabile all’1,8 per cento circa nel 2024;

- Distribuzione: almeno 16 miliardi complessivi per il 2021-2024, in linea con la generazione organica di capitale derivante da utile netto ed evoluzione degli RWA.

Qui di seguito i principali target finanziari al 2024:

Andrea Orcel, Ceo di UniCredit, ha commentato: “Sono felice di presentare il nostro nuovo piano, “UniCredit Unlocked”, che fissa gli imperativi strategici e gli obiettivi finanziari del nostro percorso verso una nuova stagione di crescita e creazione di valore. La nostra rete pan-europea di 13 banche leader e la pluralità di talenti interni al gruppo saranno unite da una comune ragion d’essere: dare alle nostre comunità le leve per il progresso.

Andrea Orcel, Ceo di UniCredit, ha commentato: “Sono felice di presentare il nostro nuovo piano, “UniCredit Unlocked”, che fissa gli imperativi strategici e gli obiettivi finanziari del nostro percorso verso una nuova stagione di crescita e creazione di valore. La nostra rete pan-europea di 13 banche leader e la pluralità di talenti interni al gruppo saranno unite da una comune ragion d’essere: dare alle nostre comunità le leve per il progresso.

Stiamo investendo nel settore del digitale e dei dati e nel nostro business, riportando i clienti al centro, definendo un nuovo modo di lavorare per i nostri dipendenti e perseguendo un modello a basso assorbimento di capitale con la sostenibilità integrata a tutti i livelli.

Con questa strategia otterremo rendimenti significativamente più elevati e in progressiva crescita per i nostri azionisti, facendo crescere il nostro business e mantenendo una solida posizione di capitale.

Questo piano non si limita al breve termine, ma ci prepara anche al successo e alla stabilità nel lungo periodo, oltre il 2024. Sono orgoglioso di guidare UniCredit attraverso la prossima fase di crescita e creazione di valore per tutti i nostri stakeholder e so che vinceremo, nel modo giusto, insieme”.