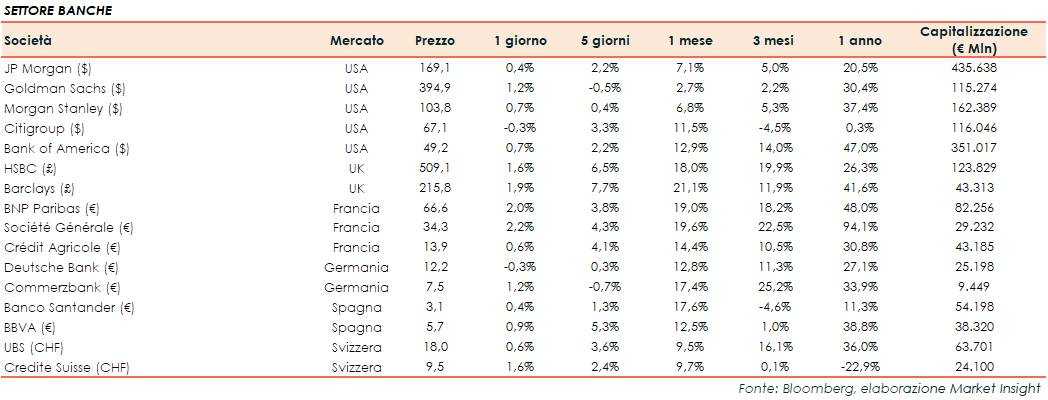

Si riporta l’andamento odierno dei principali titoli internazionali del settore banche:

Giornata senza particolari spunti per le borse europee. Il Ftse Mib guadagna lo 0,5%, mentre il Dax e il Ftse 100 segnano un leggero rialzo (rispettivamente +0,2% e +0,1%). In ribasso invece il Cac 40 (-0,4%). A Wall Street il Nasdaq guadagna lo 0,4%, mentre il Dow Jones e lo S&P 500 entrambe lo 0,3%.

Giornata senza particolari spunti per le borse europee. Il Ftse Mib guadagna lo 0,5%, mentre il Dax e il Ftse 100 segnano un leggero rialzo (rispettivamente +0,2% e +0,1%). In ribasso invece il Cac 40 (-0,4%). A Wall Street il Nasdaq guadagna lo 0,4%, mentre il Dow Jones e lo S&P 500 entrambe lo 0,3%.

Octium ha rilevato Credit Suisse Life & Pensions, controllata di Credit Suisse (+1,6%) attiva nell’offerta di soluzioni previdenziali e assicurative.

Credit Suisse ha nominato i capi del suo nuovo investment banking advisory in Gran Bretagna e Francia, secondo quanto riporta Reuters. Oliver Tucker si unirà alla banca come capo del suo Investment Banking Advisory in Gran Bretagna da giovedì, mentre Philippe Guez ha assunto l’equivalente ruolo in Francia all’inizio di gennaio. Tucker e Guez riferiranno ai co-heads europei di IBA Stefan Gratzer e Vincenzo De Falco.

Credit Suisse ha presentato cinque reclami assicurativi relativi a 1,17 miliardi di dollari di esposizione in due dei suoi fondi di finanziamento della catena di approvvigionamento collegati a Greensill, secondo quanto riporta Reuters.

Crédit Agricole Italia, del gruppo Crédit Agricole (+0,6%), ha emesso un covered bond in due tranche con scadenze a 10 e 20 anni, raccogliendo ordini per più di 2 miliardi,

Le due tranche hanno le seguenti caratteristiche:

- € 1 miliardo, durata 10 anni (scadenza 20 gennaio 2032) a tasso mid-swap maggiorato di uno spread di 10 pb e cedola annua lorda pari allo 0,375%, 80 pb sotto il rendimento di Btp di durata analoga;

- € 500 milioni, durata 20 anni (scadenza 20 gennaio 2042) a tasso mid-swap maggiorato di uno spread di 20 pb e cedola annua lorda pari allo 0,750%, 107 pb sotto il rendimento di Btp di durata analoga.

Sono pervenuti oltre 80 ordini, con una preponderante componente internazionale. In conseguenza dell’elevato livello di domanda sulla tranche a 10 anni, l’emittente ha accettato di aumentare l’importo dagli attesi € 750 milioni ad € 1 miliardo, mentre è stata confermata a € 500 milioni la size della tranche a 20 anni.

L’emissione si inserisce nell’ambito del programma di covered bond, in formato soft bullet, da € 16 miliardi avente come sottostante mutui ipotecari residenziali italiani.Si prevede un rating pari ad ‘Aa3’ da parte di Moody’s.

Domani i board di JP Morgan (+0,4%) e Citigroup (-0,3%) approveranno i conti del quarto trimestre 2021.

I messicani presteranno molta attenzione alla questione della concentrazione del mercato mentre Citigroup si prepara a vendere la sua attività di consumer banking nel Paese, ha detto il ministero delle finanze mercoledì.

“La partenza dal nostro Paese di una così grande banca di consumo solleva questioni delicate per le autorità finanziarie e di regolamentazione, che riceveranno un’attenzione rigorosa e severa da parte del ministero delle finanze, compresa una questione fondamentale riguardante la concentrazione”, ha detto il ministero.

Il Messico guarda alla concentrazione del mercato sulla vendita di Citi, dice il ministero

Il governo del Messico non ha “nessun pregiudizio” sui potenziali acquirenti per i beni di Citigroup che la banca statunitense sta vendendo in Messico, con entrambi gli offerenti internazionali e nazionali benvenuti, il ministro delle finanze Rogelio Ramirez de la O ha detto mercoledì.

Il ministero delle finanze ha detto in precedenza che avrebbe prestato molta attenzione a quali implicazioni l’affare avesse per la concentrazione del potere di mercato, anche se Ramirez ha sottolineato che questo era un compito per l’autorità antitrust, la Commissione federale per la concorrenza economica.

Ramirez ha affermato in un’intervista a Reuters che il Ceo di Citigroup, Jane Fraser, è venuto personalmente in Messico “per spiegare la decisione, e ha sottolineato che la banca manterrà le sue attività di corporate banking all’ingrosso nel nostro paese, il che comporterà nuovi investimenti”.

Deutsche Bank (-0,3%) ha nominato Trisha Taneja capo globale di ambiente, sociale e governance (ESG) per la divisione di origination e consulenza.

Taneja è entrata in Deutsche Bank come capo del team di finanza sostenibile nell’aprile 2020 e ha contribuito a costruire l’attività di consulenza ESG all’interno del team di origination e consulenza.

L’attività di origination e di consulenza della Deutsche Bank si rivolge ai grandi clienti aziendali e alle istituzioni finanziarie, e fornisce consulenza sulle strutture del capitale e sui rating di sostenibilità.