Prosegue senza sosta il positivo trend di Cofle, approdata sull’Euronext Growth Milan lo scorso 11 novembre. Le vendite del primo semestre 2021 mostrano una crescita del 68% a 27,5 milioni, salite ulteriormente a 40 milioni a fine settembre (+54% a/a). A fine giugno la marginalità si porta al 28,4% (18% al 30/6/20) e l’utile netto balza a 4,9 milioni (1,5 milioni al 30/6/20). Per il futuro, il gruppo intende accelerare il processo di crescita e diversificazione, sia organica sia attraverso acquisizioni mirate, forte anche degli oltre 17 milioni di nuovi mezzi affluiti con la quotazione.

Modello di Business

Cofle è una multinazionale specializzata nella progettazione, produzione e commercializzazione a livello mondiale di cavi e sistemi di comando a distanza per il settore off-road vehicles, automotive e after market automotive.

Il Gruppo, con 6 impianti produttivi localizzati in Italia (1), Turchia (3), India (1) e Brasile (1), opera attraverso due distinte linee di business:

OEM, per la produzione di cavi e sistemi di controllo nel settore agricolo, delle macchine di movimentazione terra, dei veicoli commerciali e del settore premium dell’automotive su scala globale;

After Market (AM), specializzata nella produzione di parti di ricambio nel settore automotive su scala globale. Tale linea conta più di 7.000 prodotti che coprono tutto il parco auto europeo.

Ultimi Avvenimenti

Nel primo semestre 2021 Cofle è stata impegnata nell’Ipo propedeutica all’ingresso in Borsa, avvenuto l’11 novembre, raccogliendo 17,2 milioni di nuove risorse che saranno indirizzate principalmente all’accelerazione del processo di crescita e diversificazione sia organica sia tramite mirate acquisizioni.

Il 22 dicembre la società ha comunicato che nei primi nove mesi 2021 il fatturato è aumentato del 53,7%, rispetto al pari periodo 2020, portandosi a 40,1 milioni. La crescita è stata trainata da entrambe le linee di business, ed in particolare la divisione OEM ha registrato uno sviluppo del 72% a 24 milioni e l’After Market del 32% a 16,1 milioni. Walter Barbieri, Presidente e Ad di Cofle, ha commentato “questo risultato, che si inserisce in scia a quelli positivi del 2020, è il frutto di scelte strategiche effettuate negli anni passati, all’insegna di consistenti investimenti in Ricerca e Sviluppo ed espansione”.

Il 22 novembre Cofle ha concluso un accordo con INEOS Automotive per avviare l’ultima fase di test dei propri componenti auto (sistemi di inserimento e disinserimento delle marce ridotte e del blocco e sblocco differenziale per il nuovo fuoristrada 4×4 INEOS Grenadier) propedeutica all’avvio della produzione, per un controvalore complessivo della commessa nel biennio 2022/2023 pari a massimi 3 milioni. L’inizio delle vendite del 4X4 Grenadier è previsto per l’estate 2022.

Il capo azienda ha commentato “gli investimenti effettuati negli anni in R&D si è rivelata una strategia vincente per essere competitivi sul mercato. Continueremo in questa direzione, pensiamo che un buon 20% della raccolta dell’Ipo verrà destinata a potenziare la ricerca e sviluppo con l’obiettivo di produrre nuovi prodotti altamente specialistici e innovativi in grado di seguire i trend di mercato”.

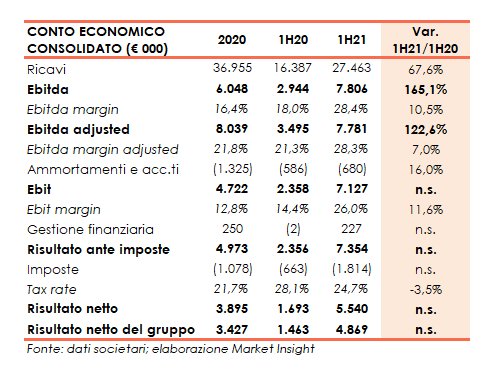

Conto Economico

Nella prima metà del 2021 il fatturato del gruppo è aumentato del 68% a 27,5 milioni, anche grazie alla progressiva ripresa dell’attività, dopo il fermo forzato da fine marzo a tutto maggio 2020 nel pieno della pandemia.

Più che proporzionale rispetto alle vendite l’Ebitda è balzato a 7,8 milioni, dai 2,9 milioni del pari periodo 2020, con una marginalità salita al 28,4% (18% al 30/6/20), in presenza anche di una minore incidenza dei costi operativi, in particolare di quelli per servizi al 17,1% dal 19,7% del giugno 2020, e del costo del lavoro al 21,5%, dal precedente 29,4%, rispettivamente pari in valore assoluto a 4,7 milioni (+46%) e a 5,9 milioni (+23%). L’Ebitda adjusted al 30/6/21 cifra in 7,8 milioni, rispetto ai 3,5 milioni di un anno prima.

L’Ebit si esprime in 7,1 milioni (2,4 milioni al 30/6/20) spesati maggiori ammortamenti a 0,7 milioni (+16%). La gestione finanziaria consuntiva con proventi netti pari a 227mila euro (-2mila euro nel giugno 2020) e le imposte assorbono 1,8 milioni (0,7 milioni al 30/6/20), con un tax rate diminuito al 24,7%, dal 28,1% di fine giugno 2020.

Il semestre si chiude pertanto con un utile netto di competenza balzato a 4,8 milioni, rispetto a 1,5 milioni del pari periodo 2020.

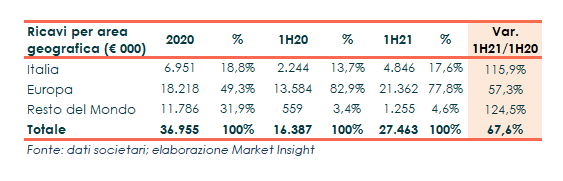

Brekdown Ricavi

Come si evince dalla ripartizione dei ricavi per area geografica, nei primi sei mesi dell’anno, l’aumento si è concentrato principalmente sul mercato domestico, con un fatturato più che raddoppiato a 4,8 milioni (+116%) e un’incidenza sul totale passata dal 13,7% al 17,6%. Bene anche nel resto d’Europa, che rappresenta il 78% del totale (83% al 30/6/20), dove le vendite con una crescita del 57% si sono portate a 21,4 milioni. Nel resto del Mondo (4,6% del totale) si registra un aumento a 1,3 milioni dai 0,5 milioni del pari periodo 2020.

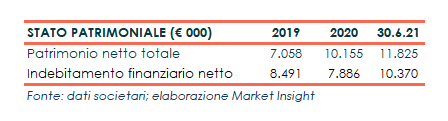

Stato Patrimoniale

A fine giugno 2021 il gruppo presenta un patrimonio netto di 11,8 milioni, rispetto ai 10,2 milioni di fine 2020, e un indebitamento finanziario netto in aumento a 10,4 milioni (7,9 milioni a fine 2020)

Includendo i debiti finanziari per diritti d’uso, per l’applicazione dellIFR16, il debito netto risulta pari a 14,9 milioni e 12,7 milioni rispettivamente al 30/6/21 e 31/12/20.

Si sottolinea, comunque, che i dati non includono ancora gli effetti dell’aumento di capitale da 17,2 milioni propedeutico alla quotazione in Borsa.

Ratio

Il gruppo presenta una struttura patrimoniale equilibrata e in ulteriore miglioramento. Particolarmente contenuto infatti, sia l’indicatore della capacità di ripagamento del debito, passato nel periodo da 1,66x del 2019 a 1,30x del 2020 (pari a 0,66x il dato annualizzato al 30/6/21), sia il grado di indebitamento, sceso al di sotto l’unità e pari a 0,88x a fine giugno 2021.

Di rilievo il ritorno per gli azionisti, passato dal 41% di fine 2019 al 38% del 2020; 94% il Roe annualizzato al 30/6/21.

Strategia

Strategia

Come emerge dal documento di ammissione, il gruppo intende proseguire nel processo di crescita ed espansione secondo le seguenti linee strategiche:

Business OEM:

- rafforzamento delle relazioni di lungo periodo e incremento ordini dai top costumer mondiali già in portafoglio;

- acquisizione di ulteriori quote di mercato attraverso il lancio di nuovi prodotti e sistemi innovativi ad alto valore aggiunto (meccatronica), nonché attraverso l’acquisizione di nuovi clienti;

- aumento della capacità produttiva per far fronte alla crescente domanda;

- crescita per linee esterne con acquisizione di realtà aziendali operanti nel mercato di riferimento.

Business AM:

- consolidamento delle quote di mercato acquisite in Europa Occidentale;

- acquisizione di nuove quote di mercato grazie al lancio della nuova gamma di prodotti EPB e tubifreno, nonché attraverso l’acquisizione di nuovi clienti;

- crescita per linee esterne con l’ acquisizione di aziende specializzate nella distribuzione di prodotti automotive aftermarket (acquisizione pura di quote di mercato) e/o aziende specializzate in prodotti complementari per ampliare ulteriormente la gamma di prodotti.

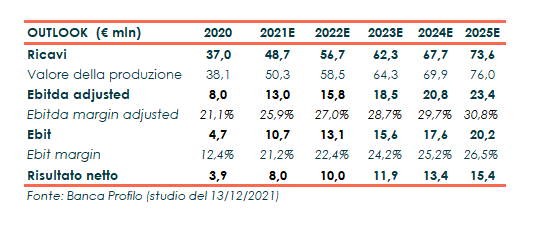

Outlook

Le previsioni 2021-2025 formulate da Banca Profilo (Euronext Growth Advisor e Specialist) nello studio del 13 dicembre, includono i mezzi affluiti con l’ingresso in Borsa per 15 milioni e costi di Ipo capitalizzati per 1,2 milioni.

Per fine 2021 gli analisti stimano ricavi pari a 48,7 milioni (37 milioni nel 2020), un Ebitda adjusted di 13 milioni (8 milioni nel 2020) e un utile netto di 8 milioni (3,9 milioni nel 2020). Le proiezioni indicano poi un ulteriore aumento per il triennio successivo, con ricavi attesi a fine 2025 a 73,6 milioni (Cagr 20-25 del 15%), l’Ebitda adjusted dovrebbe raggiungere 23,4 milioni, con marginalità in miglioramento al 30,8%, dal 21,1% del 2020.

L’utile netto proiettato a 8 milioni a fine 2021 (3,9 milioni nel 2020) è stimato in progressiva crescita fino a raggiungere 15,4 milioni nel 2025 (Cagr 21-25:+17%).

Borsa

Cofle è sbarcata all’Euronext Growth Milan lo scorso 11 novembre catalizzando l’attenzione degli investitori, testimoniata sia da una domanda complessiva pari a 6,5 volte l’offerta, sia dal +34,6% a 17,5 euro messo a segno nel primo giorno di contrattazione.

Il titolo oggi quota 15,80 euro mostrando un guadagno dal prezzo di collocamento pari al 21,5%, rispetto al calo dell’1,3% registrato dal Ftse Italia Growth nel medesimo periodo.

###

Resta sempre aggiornato sul tuo titolo preferito, apri l'Insight dedicato a Cofle