Nel primo semestre 2021 la società genovese sconta il perdurare della pandemia. I ricavi consolidati sono infatti scesi a 5,3 milioni (-4,5%), mentre l’Ebitda flette del 17,4% a 2,1 milioni e l’utile finale si ferma a 1,1 milioni (-19,8%). Tuttavia, il management esprime ottimismo per il futuro in relazione agli accordi e negoziazioni in essere in tutti e cinque i mercati di riferimento, dalla Spagna dove è entrata in partnership con ERG, agli Usa dove prevede l’imminente apertura di nuovi programmi di Community Solar.

Modello di Business

Il gruppo Renergetica opera nel settore delle energie rinnovabili, in particolare fotovoltaico ed eolico, in qualità di Developer, coprendo tutte le attività della value chain ad esclusione di quella di Engineering, Procurement & Construction (EPC). Attivo in Italia, Cile, Usa, Colombia e Spagna, ha sviluppato internamente l’Hybrid Grid Smart Controller (HGSC), un innovativo software di controllo per l’ottimizzazione delle reti ibride, caratterizzato da elevate prestazioni ed affidabilità.

Il gruppo Renergetica opera nel settore delle energie rinnovabili, in particolare fotovoltaico ed eolico, in qualità di Developer, coprendo tutte le attività della value chain ad esclusione di quella di Engineering, Procurement & Construction (EPC). Attivo in Italia, Cile, Usa, Colombia e Spagna, ha sviluppato internamente l’Hybrid Grid Smart Controller (HGSC), un innovativo software di controllo per l’ottimizzazione delle reti ibride, caratterizzato da elevate prestazioni ed affidabilità.

Dal 2019, il gruppo è attivo in Tanzania dove ha sottoscritto, con l’utility Tanesco, un accordo per la consulenza e lo sviluppo di una rete ibrida nell’isola di Mafia.

Nel dettaglio, il gruppo individua e contrattualizza i terreni idonei alla realizzazione degli impianti, gestisce l’intero processo autorizzativo e, tramite specifiche società veicolo, vende i progetti autorizzati ad investitori istituzionali e privati.

Ultimi Avvenimenti

Renergetica ha recentemente sottoscritto con un primario fondo di investimenti internazionale un accordo di esclusiva per la futura contrattualizzazione di 4 progetti relativi a impianti fotovoltaici da circa 60 MWp in Sud Italia. L’attribuzione del diritto di esclusiva potrà portare alla sottoscrizione di un accordo quinquennale per lo sviluppo dei suddetti quattro impianti, per un valore stimato di oltre 10 milioni.

A questo si aggiunge l’acquisito un brevetto per la progettazione di impianti agro-voltaici su terreni produttivi, studiato per garantire la migliore integrazione possibile tra la produzione agricola e di energia. La società vuole sviluppare tale brevetto sulla maggior parte dei terreni già contrattualizzati e che porteranno entro i prossimi anni allo sviluppo di impianti fotovoltaici per circa 650 MWp.

Il gruppo ha inoltre proseguito nel consolidamento nei mercati dove è già presente. In particolare, negli Stati Uniti, la controllata Renergetica USA (il cui controllo è salito recentemente al 95%), a gennaio 2022 ha concluso, in anticipo rispetto ai tempi previsti, la vendita a Novel Energy Solutions di sette progetti per lo sviluppo nello stato del Maine di 7 impianti fotovoltaici da 22 MWp totali. Tali operazioni costituivano l’accordo siglato tra Renergetica e Novel Energy Solutions nell’ambito del Community Solar, il programma che lo stato americano del Maine ha promosso nel 2019 per ridurre le emissioni nocive per l’ambiente e consentire ai cittadini di ottenere un risparmio sulla bolletta elettrica.

In Colombia, a fine settembre 2021 la controllata Renovables Latam Sucursal Colombia, ha siglato un contratto con Gran Colombia Gold Segovia Sucursal Colombia per la cessione di un progetto fotovoltaico da 11,23 MWp e produzione stimata di circa 21.781 MWh/anno.

Renovables Latam Sucursal Colombia, a inizio ottobre, ha invece accolto l’offerta vincolante di Erco Energía relativa alla vendita dell’autorizzazione per la costruzione di un nuovo impianto fotovoltaico da 4,16MWp e produzione annua stimata in circa 8.343 MWh.

In Italia, a inizio novembre, Renergetica ha sottoscritto con Enel Green Power Italia un accordo per lo sviluppo di 5 impianti fotovoltaici, per un totale di 90 MWp, che dovranno essere autorizzati entro il 31 dicembre 2026. Gli impianti sorgeranno in aree agricole o ex-cave, con ridotto impatto sul territorio.

A metà ottobre, la società genovese ha venduto un impianto fotovoltaico da 9,9 MWp in provincia di Alessandria a Edison Renewables (51% Edison, 49% Crédit Agricole Assurances).

L’operazione – che si inserisce nell’ambito dell’accordo quadro siglato nell’aprile 2020 e che prevede lo sviluppo complessivo di 250MWp in cinque anni, ossia 150 MWp per tre anni più la possibilità di un rinnovo automatico per ulteriori due anni per lo sviluppo di progetti per almeno ulteriori 100 MWp – segue quella conclusa a fine luglio che aveva portato alla vendita alla stessa Edison Renewables dei primi due progetti, da oltre 16 MWp, facenti parte dei circa 90 MWp già opzionati da Edison in base all’accordo quadro del giugno 2020.

Infine, ad aprile la società guidata da Rosa Arnau è entrata nel promettente mercato spagnolo, acquisendo il 100% di Renergetica S.L e siglando con ERG un accordo di co-sviluppo su progetti Greenfield nel settore fotovoltaico ed eolico, per un totale di circa 100 MW all’anno. Renergetica inoltre supporterà ERG nell’acquisizione di progetti Ready to Build e in Operations. L’intesa ha durata quinquennale con possibilità di rinnovo.

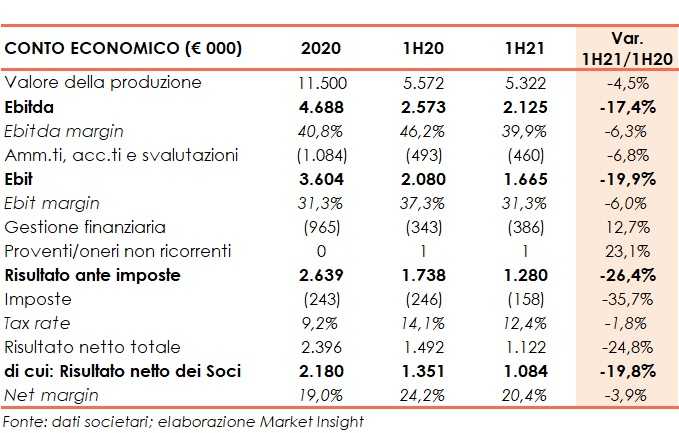

Conto Economico

Il perdurare della situazione legata al Covid-19 è alla base delle difficoltà riscontrate dal gruppo nel primo semestre 2021. Il valore della produzione riporta infatti un calo su base annua del 4,5% a 5,3 milioni, dovuto prevalentemente agli inevitabili rallentamenti registrati nei processi autorizzativi.

Nel dettaglio, il 91% (4,86 milioni) del Vdp è riconducibile all’attività di sviluppo e il restante 9% (0,46 milioni) alle altre attività del gruppo, e in particolare ai servizi di engineering e asset management (0,14 milioni) e alla vendita di energia (0,32 milioni).

A livello di risultati operativi, l’Ebitda segna un calo del 17,4% a 2,1 milioni, con una marginalità del 40% (46% nel 1H 2020). Un andamento connesso all’aumento dei costi sostenuti per l’avvio delle attività in Spagna e per il maggior numero di progetti intrapresi, la cui conclusione ha subito rallentamenti per la pandemia.

L’Ebit si contrae invece del 19,9% a 1,67 milioni, dopo ammortamenti e accantonamenti per 0,46 milioni, sostanzialmente in linea rispetto al periodo di confronto (0,49 milioni). Il Ros si attesta al 31% dal 37% di un anno prima.

Spesati oneri finanziari netti per 0,39 milioni (0,34 milioni al 30/6/20) e imposte per 158 mila euro (246 mila euro a fine giugno 2020), il risultato netto di pertinenza cala del 19,8% a 1,08 milioni, con il relativo margine al 20,4% (24,2% al 30/06/20).

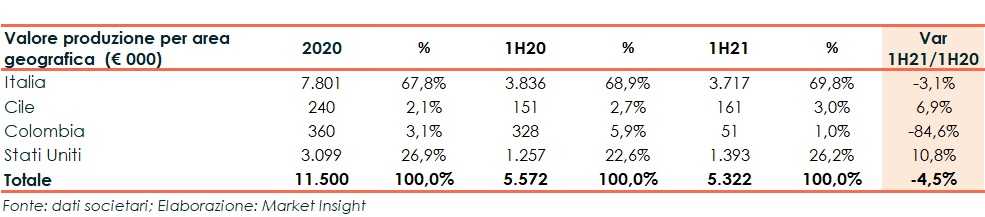

Breakdown ricavi

La disamina del valore della produzione per area geografica mostra una crescita dell’incidenza dell’Italia (70% del totale al 30 giugno 2021), dove sono state ottenute le prime autorizzazioni e realizzate le prime vendite “a valori unitari molto soddisfacenti”.

All’interno del mercato estero, il cui peso si è complessivamente ridotto al 30%, aumenta tuttavia l’incidenza degli Stati Uniti (26% del totale) grazie alla vendita delle autorizzazioni nell’ambito di programmi di Community Solar.

Rimane ancora in fase iniziale il mercato colombiano, caratterizzato da operatori prettamente locali, nonostante stiano iniziando ad affacciarsi potenziali investitori internazionali. Tale apertura, segnala Renergetica, dovrebbe portare una certa vitalità al mercato e riflettersi sui prezzi di vendita, ad oggi ancora molto contenuti.

Il mercato cileno continua ad essere penalizzato dalle turbolenze sociali del paese, su cui si è innestata la pesante situazione sanitaria legata alla pandemia, ma anche dal cambio del codice di rete locale che ha bloccato i processi di connessione per parecchi mesi. La norma di riferimento è stata recentemente definita permettendo al gruppo di vendere entro il 2022 i progetti attualmente in sviluppo.

Stato Patrimoniale

L’indebitamento finanziario netto al 30 giugno 2021 cifra in 8,8 milioni e segna una riduzione rispetto a fine 2020, anche grazie al rimborso dei debiti in essere verso i precedenti soci della controllata Zaon.

Nel semestre il patrimonio netto è aumentato a circa 11 milioni essenzialmente per la dinamica del risultato conseguito.

Ratio

Il gruppo presenta struttura finanziaria ed economica nel complesso equilibrata, con l’indicatore della capacità di ripagamento del debito, pari a 2,05x nel 2020 (1,48x nel 2019); 2,08x il dato annualizzato a fine giugno 2021. Permane sotto l’unità il grado di copertura dell’indebitamento, passato a 0,80x al 30.06.2021, da 0,99x di fine 2020 e 0,84x di fine 2019.

Di buon livello il ritorno per gli azionisti, con il Roe che anche nel 2020 si conferma superiore al 24% (24,6% nel 2020, dopo il 24,4% nel 2019). In calo invece l’indicatore annualizzato al 30 giugno 2021, pari al 20,4%, per effetto del minore risultato conseguito nel semestre in esame.

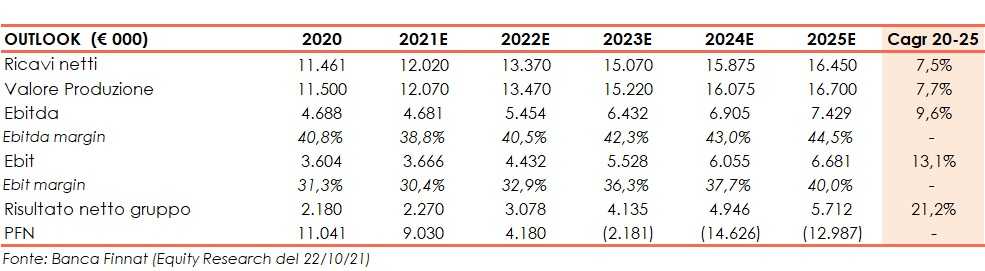

Outlook

Il management esprime ottimismo per il futuro in relazione agli accordi e negoziazioni che il Gruppo ha in corso in tutti e cinque i mercati di riferimento, ed è fiducioso che i recenti cambi normativi, in Cile e Colombia, porteranno a un’accelerazione delle tempistiche autorizzative.

Il Gruppo intende inoltre proseguire nella ricerca di partner strategici con i quali chiudere accordi che permettano un’ulteriore crescita sui mercati di riferimento ovvero su nuovi mercati.

In particolare, dal mercato USA, il management, dopo la conclusione dell’accordo con Novel Energy Solutions nel Maine, prevede l’imminente apertura di nuovi programmi Community Solar in stati dove Renergetica ha già acquisito una forte posizione in termini di terreni contrattualizzati.

Banca Finnat (Specialist della società), nello studio del 22 ottobre 2021, ha aggiornato il valore dei ricavi netti per l’intero periodo previsionale 2021-2025, in particolare per il 2021 e il biennio successivo, per riflettere i maggiori ritardi nell’attività di sviluppo dei progetti e dei relativi iter autorizzativi rispetto a quanto atteso.

Pertanto, ora gli analisti si aspettano ricavi a 12 milioni (13,6 milioni la stima precedente) per il 2021 e a 13,4 milioni per il 2022 (da 14,9 milioni). I ricavi 2023 sono attesi a 15 milioni (da 16 milioni) per raggiungere 15,9 milioni nel 2024 e 16,5 milioni a fine piano, con una crescita media annua (Cagr 2020-2025) pari al 7,5% (7,9% la stima precedente).

Sul fronte dei margini gli esperti si attendono un Ebitda pari a 4,7 milioni (5,3 milioni previsione precedente) nel 2021, a 5,5 milioni nel 2022 (da 6,2 milioni) e a 6,4 milioni nel 2023 (da 7,4 milioni), per raggiungere 7,4 milioni nel 2025, con un Cagr pari al 9,6% (10,8% in precedenza). La redditività, calcolata sul Vdp, è attesa in crescita dal 38,8% del 2021 al 44,5% di fine 2025.

Le proiezioni indicano un Ebit di 3,7 milioni nel 2021 (4,3 milioni previsti in precedenza), 4,4 milioni nel 2022 (da 5,2 milioni) e 5,5 milioni nel 2023 (da 6,5 milioni), per raggiungere 6,7 milioni nel 2025, con un Cagr al 13,1% (14,4% in precedenza). Il Ros, calcolato sul Vdp, dovrebbe passare dal 30,4% del 2021 al 40% di fine 2025.

Il risultato netto di competenza è previsto a 2,3 milioni nel 2021 (2,8 milioni la stima precedente) per portarsi a 5,7 milioni a fine piano, con un Cagr pari al 21,2% (22,7% in precedenza).

Sul fronte patrimoniale, gli analisti stimano un indebitamento netto 2021 a 9 milioni, ma la forte generazione di cassa attesa dovrebbe consentire l’inversione di segno della posizione finanziaria netta, con liquidità pari a 13 milioni a fine piano previsionale.

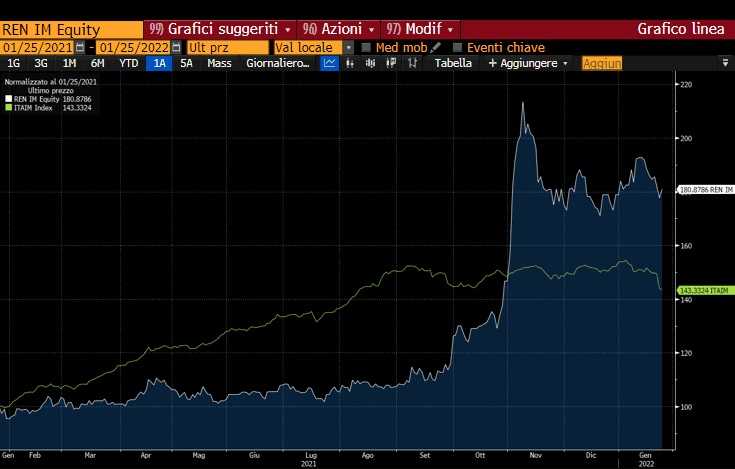

Borsa

Nell’ultimo anno i corsi azionari di Renergetica hanno manifestato un trend in crescita, che ha preso maggior vigore a partire dal mese di ottobre 2021 fino a toccare il massimo storico a 8,26 euro l’8 novembre.

L’azione, che ora viaggia in area 7,00 euro, nelle ultime 52 settimane ha guadagnato l’80,9%, sovraperformando il Ftse Italia Growth che ha riportato un +43,3%.