Il cda di Banca Ifis ha approvato il business plan 2022-2024.

La strategia per una crescita sostenibile e di valore

Il piano industriale di Banca Ifis poggia su un modello solido e con quasi 40 anni di track-record: specializzazione e leadership in segmenti ad alta redditività, innanzitutto factoring e Npl.

La banca ha anche un ottimo posizionamento nel lending, leasing e noleggio e nel corporate finance e vanta una rete commerciale capillare, ben radicata nelle aree più avanzate e industrializzate del Paese.

Banca Ifis è leader di mercato nei Npl small ticket unsecured, non solo per la dimensione dei portafogli acquisiti ma anche per la professionalizzazione e l’industrializzazione delle attività di recupero: un modello di business distintivo integrato verticalmente e comprovato da track record con originator, investitori e altri servicer, supportato da capacità di pricing e un database proprietario con oltre 2,1 milioni di posizioni debitorie.

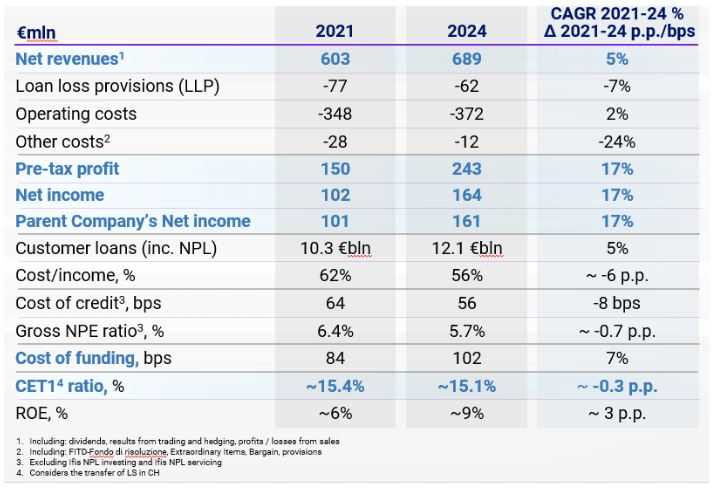

La banca ha sempre fatto della profittabilità (102 milioni di utile netto di gruppo nel 2021, di cui 101 milioni di pertinenza della capogruppo), della solidità patrimoniale (al 31 dicembre 2021 CET1 del 15,4%) e dei coefficienti di liquidità ben al di sopra dei requisiti regolamentari, i pilastri della sua azione e dell’attenzione al rischio.

Il miglioramento dell’asset risk, la solida posizione di capitale e l’ampia liquidità hanno consentito a Banca Ifis di ottenere da Moody’s il rating di ‘Baa3 (investment grade)’, con outlook stabile.

Per affrontare le sfide derivanti da uno scenario di mercato in continua evoluzione e rafforzare la leadership nei due core business, Banca Ifis ha definito per il prossimo triennio una strategia che si basa su quattro pilastri: digitalizzazione, apertura a partnership di business, efficienza e sostenibilità.

I quattro pilastri del business plan 2022-2024

Una banca sempre più digitale

Banca Ifis vanta, da sempre, un fortissimo DNA innovativo e tecnologico che è stato declinato pionieristicamente in tutti i settori di attività. Negli anni, gli investimenti sono stati orientati a sviluppare un’architettura IT proprietaria in grado di supportare la trasformazione a basso costo, fornendo modularità, flessibilità e un rapido time-to-market.

Nei prossimi tre anni, Banca Ifis investirà nella digitalizzazione circa 76 milioni (tra il 2019 e il 2021 gli investimenti ICT sono stati pari a 42 milioni) e investirà in un team dedicato per la trasformazione digitale della banca.

Nel segmento Corporate and Commercial Banking questi investimenti porteranno, entro il 2024, al raddoppio dell’acquisizione dei clienti attraverso canali digitali (oltre il 40% rispetto il 25% di oggi), ad avere oltre il 90% delle erogazioni completate in meno di 3 giorni e alla riduzione del tempo medio di risposta: entro le 24 ore rispetto ai circa 12 giorni attuali, garantendo una relazione con il cliente full digital.

Nel settore Npl sarà implementata una strategia di contatto multicanale, l’uso della robotica e di moderni strumenti di analytics per accelerare i processi di recupero con l’obiettivo di ridurre del 30% i tempi di onboarding dei portafogli Npl di nuova acquisizione e gestire in modo digitale e centralizzato più del 20% dei volumi.

Open: apertura a partnership di business strategiche per cogliere nuove opportunità

Con il progetto di Bank-as-a-platform, la banca punta ad aprirsi a nuove collaborazioni strategiche con attori specializzati per ridurre la complessità e contenere i costi fissi. Nel 2022, Banca Ifis ha stretto accordi con Banca Generali per la distribuzione dei prodotti bancari a portafoglio della banca come i prestiti alle PMI.

Nell’arco del triennio, l’obiettivo è di ampliare gli accordi esistenti verso nuove soluzioni e altri segmenti di clienti (es. leasing digitale e noleggio a privati), avviando al contempo nuove partnership con player industriali e bancari.

Sul fronte Non Performing Loans, la strategia porterà a valutare accordi di forward flow per migliorare la stabilità degli acquisti di Npl, la condivisione dell’investimento con co-investitori per mitigare l’impatto del calendar provisioning, ma anche partnership con servicer specializzati in «segment non-core» (es. big ticket) per ottimizzare il recupero e contenere i costi fissi.

L’impatto del calendar provisioning sarà gestito grazie al co-investimento con attori che hanno obiettivi comuni a quelli di Banca Ifis e all’implementazione di efficienti strategie di recovery. Nell’arco della durata del piano industriale, si stima che gli Npl acquistati e soggetti a calendar provisioning saranno circa il 15 per cento.

Efficiente nei costi senza compromettere gli investimenti

La rigorosa gestione dei costi contribuirà in modo importante a finanziare gli investimenti a servizio della trasformazione digitale. I principali investimenti riguarderanno la digitalizzazione, il progetto Bank-as-a-platform, l’efficienza e l’automazione dei processi sia nel segmento Commercial & Corporate Banking sia nel settore Npl.

L’ottimizzazione delle spese amministrative verrà realizzata attraverso la nuova funzione centralizzata di procurement, la rinegoziazione dei contratti, le sinergie tra le società acquisite (Farbanca, ex Aigis Banca), una maggior efficacia nel recupero dei Npl attraverso canali low cost oltre ad azioni legali più selettive.

La digitalizzazione, l’automazione e il ridisegno dei processi consentirà di investire in percorsi di formazione e up-skilling dei dipendenti che si occuperanno di attività a più alto valore aggiunto.

Nel corso del triennio è previsto un piano assunzioni di 200 risorse, di cui 150 giovani.

Sostenibilità: costituito il Social Impact Lab

Generare un impatto positivo e tangibile su tutti gli stakeholder è uno degli obiettivi del piano di sostenibilità, coerente con i 17 United Nations Sustainable Development Goals e pienamente integrato con il piano industriale.

Numerose le iniziative già avviate in ambito ESG:

- Ambiente: con l’adesione alla Net-Zero Banking Alliance, l’iniziativa delle Nazioni Unite che ha l’obiettivo di accelerare la transizione sostenibile del settore bancario, Banca Ifis si è impegnata a raggiungere l’obiettivo di zero emissioni nette del proprio portafoglio di prestiti entro il 2050, e di fissare target intermedi sui settori prioritari, ad alta intensità di emissioni, entro il 2030. Per sostenere la transizione energetica delle piccole e medie imprese, la Banca ha avviato il progetto Change PMI che prevede l’offerta di prodotti e servizi dedicati, come prestiti agevolati e servizi di “scoring” sulle performance ESG dei clienti;

- Sociale: Banca Ifis ha costituito un Social Impact Lab focalizzato su tre ambiti – cultura, comunità e salute – per lo sviluppo e la promozione di progetti che hanno un impatto sociale all’interno e all’esterno dell’azienda. Nel segmento Npl, la Banca rafforzerà ulteriormente il suo modello di recupero etico e sostenibile per agevolare la re-inclusione finanziaria delle persone e delle famiglie;

- Governance: è stato creato un comitato sostenibilità, presieduto dal vice presidente Ernesto Fürstenberg Fassio, per supportare le attività di indirizzo strategico e definire le progettualità più rilevanti, assicurando il monitoraggio sul raggiungimento dei risultati. Banca Ifis ha inoltre ottenuto dalla società MSCI il rating ‘A’ e persegue ora l’obiettivo di migliorare il suo posizionamento;

- Persone: Banca Ifis vanta una squadra di persone dinamica, giovane e qualificata: l’età media è inferiore ai 40 anni e il 54% dei collaboratori è donna. La banca si contraddistingue per la composizione del leadership team in termini di parità di genere, un primato nel settore bancario: il 40% del top management a riporto dell’amministratore delegato è donna e il 41% dei componenti del cda è donna. Grazie a questi numeri, Banca Ifis è la prima Banca in Italia a essere certificata per la parità di genere dal Women Winning Institute.

Target finanziari 2022-2024

L’utile netto è stimato in crescita da 102 milioni nel 2021 (101 milioni di pertinenza della Capogruppo) a 164 milioni nel 2024 (161 milioni di pertinenza della capogruppo), con un ROE del 9% a fine piano, quando la banca raggiungerà il suo pieno potenziale attraverso partnership strategiche, il lancio di nuovi prodotti, misure di efficienza e contenimento costi.

I ricavi sono previsti in aumento del 5% tra il 2021 e il 2024, da 603 milioni a 689 milioni, guidati dalla crescita di entrambi i business: Non Performing Loans e Commercial and Corporate Banking.

I prestiti commerciali sono attesi in aumento da 6,5 miliardi a 8,3 miliardi. Banca Ifis investirà 650 milioni nell’acquisto di nuovi portafogli Npl.

I costi operativi sono stimati in aumento del 2% dal 2021 al 2024, da 348 milioni a 372 milioni, mentre gli altri costi, prevalentemente di natura straordinaria, sono attesi in riduzione del 24%, da 28 milioni a 12 milioni.

Il cost/income ratio è stimato in netta discesa dal 62% del 2021 al 56% del 2024, grazie anche a mirate azioni di efficienza e di contenimento dei costi.

Le rettifiche nette su crediti sono attesi passare da 77 milioni nel 2021 a 62 milioni nel 2024. Il rapporto Npe netto dovrebbe diminuire dal 3,9% nel 2021 al 2,8% nel 2024, nonostante un aumento nel 2022 dovuto al venire meno del regime delle moratorie.

L’asset quality beneficerà del miglioramento del contesto macroeconomico, del rafforzamento del processo di gestione del rischio di credito e della riduzione del rischio di concentrazione.

I crediti alla clientela sono previsti crescere tra il 2021 e 2024 da 10,3 miliardi a 12,1 miliardi di euro, trainati dal lancio di prodotti digitali, dalla crescita di segmenti altamente redditizi e dalle partnership che verranno attivate.

Il funding è previsto in crescita da 10,8 miliardi nel 2021 a 13,6 miliardi del 2024. La banca continua a perseguire la strategia di diversificazione delle fonti di finanziamento, in particolare per quanto riguarda operazioni di cartolarizzazioni ed emissioni obbligazionarie.

La raccolta retail è prevista in aumento di 0,9 miliardi (da 5,7 miliardi nel 2021 a 6,6 miliardi nel 2024), grazie allo sviluppo di nuovi canali per i depositi Rendimax e all’aumento della componente a lungo termine.

Banca Ifis vuole diventare un frequent issuer e prevede 2,5 miliardi di nuovi collocamenti di obbligazioni. Le emissioni saranno definite in accordo con l’autorità di regolamentazione, sulla base dei requisiti di finanziamento/crescita dei volumi, costi di finanziamento e funding mix.

Il requisito MREL è atteso significativamente superiore alle soglie dei requisiti normativi del 10 per cento. I rapporti regolamentari LCR e NSFR sono stimati ampiamente al di sopra dei requisiti minimi regolamentari lungo l’intera durata del piano.

La banca si impegna a mantenere una solida base patrimoniale, con un CET1 ratio sopra il 14% per tutta la durata del piano.

L’RWA è previsto in crescita, coerentemente con l’aumento dei volumi di affari, a 10,7 miliardi nel 2024 da 9,6 miliardi nel 2021. I co-investimenti nel Settore Npl unitamente al focus sugli impieghi alle PMI con garanzie pubbliche (attraverso gli strumenti del Fondo Centrale di Garanzia, MCC e altri schemi disponibili lungo la durata del piano), consentiranno un coefficiente di peso complessivo degli RWA sul totale attivo di circa il 67 per cento.

Il pay-out ratio è previsto pari a circa il 50% in tutta la durata del piano per offrire uno stabile ritorno di valore agli azionisti. Sono attesi dividendi cumulati per 200 milioni.

Frederik Geertman, Ad di Banca Ifis, ha commentato: “Il nuovo piano industriale punta a consolidare la leadership di Banca Ifis nei business a più alta opportunità di crescita

Frederik Geertman, Ad di Banca Ifis, ha commentato: “Il nuovo piano industriale punta a consolidare la leadership di Banca Ifis nei business a più alta opportunità di crescita

e redditività: Commercial and Corporate Banking per le PMI e Npl, dove la banca è leader assoluta nel segmento smallticket unsecured. Nel corso del prossimo triennio diventeremo una Banca sempre più digitale, efficiente, aperta a nuove partnership, orientata alla crescita sostenibile.

Entrando nel dettaglio dei target finanziari, nel periodo di piano prevediamo di generare circa 400 milioni di utile netto cumulato e di distribuire circa 200 milioni di dividendi cumulati. Raggiungeremo un ROE di oltre il 9% nel 2024 mentre il CET1 si manterrà al di sopra del 14% per l’intero triennio, la qualità dell’attivo migliorerà attraverso un’attenta gestione del rischio di concentrazione, anche grazie al rafforzamento della politica creditizia.

La digitalizzazione e l’innovazione sono, e continueranno a essere, driver strategici per aumentare il nostro vantaggio competitivo e ottenere una crescita a costi contenuti. Stiamo accelerando il processo di digitalizzazione del nostro servizio commerciale rivolto alle PMI: entro il 2024 puntiamo ad acquisire oltre il 40% dei nuovi clienti attraverso canali

digitali, il doppio rispetto a oggi, e a concedere oltre il 90% di nuovi prestiti in meno di tre giorni, mentre nell’area Npl amplieremo l’utilizzo di robotica e sistemi di intelligenza artificiale per ottimizzare le strategie di recupero.

Attraverso il modello di “Bank-as-a-platform” avvieremo partnership con attori bancari e industriali in crescita come noi al fine di mantenere la nostra base di costi flessibile e utilizzare le capacità distributive di terze parti. Abbiamo già in essere accordi di distribuzione sul credito con Banca Generali e sulla raccolta con Fineco, mentre nel business dei crediti deteriorati valuteremo collaborazioni con cedenti di portafogli di Npl e co-investitori per massimizzare la redditività del recupero per tutti.

Aumenteremo l’efficienza riducendo i costi di gestione e ottimizzando i processi per liberare

risorse e autofinanziare la trasformazione. Nel periodo di piano, a fronte di ricavi in crescita del 5% i costi operativi dovrebbero aumentare di circa il 2% annuo. Incrementeremo dell’80% l’impegno di risorse nell’IT da 42 milioni del triennio precedente a 76 milioni di euro nel 2022-24 (sia spese sia investimenti).

Per Banca Ifis la sostenibilità è una leva di creazione di valore. Abbiamo già avviato un percorso ESG con importanti iniziative, ottenendo da MSCI il rating “A”. Siamo la prima challenger bank italiana che ha aderito alla Net-Zero Banking Alliance, abbiamo già avviato un progetto per supportare le PMI nella transizione sostenibile, mentre nel segmento Npl

abbiamo sviluppato un modello di recupero etico e sostenibile per la re-inclusione finanziaria delle famiglie.

Un piano ambizioso che ci permetterà di accelerare la trasformazione di una Banca più digitale, aperta, efficiente e sostenibile”.