Banca Generali ha archiviato il 2021 con un margine di intermediazione pari a 779,3 milioni (+26,2% a/a), grazie alla robusta performance dei ricavi core. L’utile netto si è fissato a 323,1 milioni (+17,5%), livello record.

“Siamo orgogliosi della crescita della banca che ha superato tutti gli ambiziosi traguardi del piano triennale, consentendoci di chiudere il 2021 col nostro miglior risultato di sempre”.

È con queste parole che Gian Maria Mossa, Ad e Dg di Banca Generali, ha commentato i conti del 2021.

“La professionalità dei nostri banker e la dedizione di tutte le persone di banca hanno permesso di stare vicini alle famiglie in un momento complesso e questo ci viene sempre più riconosciuto dal mercato. Dietro le persone si conferma poi l’efficienza operativa e gestionale e l’efficacia di un’offerta unica che hanno spinto la banca verso nuovi picchi di redditività, solidità patrimoniale e crescita dimensionale

La sostenibilità del nostro modello di business si evince non solo dai numeri, ma soprattutto dal consenso e dalla fiducia che ci arriva dalla clientela e tutto questo si traduce in un ritorno per tutti gli stakeholders sempre più marcato. Alla vigilia della presentazione del nuovo piano industriale contiamo sulla forza di questi nostri elementi distintivi e sul contributo dell’innovazione per tracciare un nuovo importante percorso di crescita della nostra realtà”, ha aggiunto il manager.

Il margine di intermediazione è salito a 779,3 milioni (+26,2% a/a). Le commissioni nette hanno messo a segno un rialzo significativo (667,3 milioni, +31,4%), evidenziando una forte spinta della componente ricorrente a 446,8 milioni (+22%).

Il margine di intermediazione è salito a 779,3 milioni (+26,2% a/a). Le commissioni nette hanno messo a segno un rialzo significativo (667,3 milioni, +31,4%), evidenziando una forte spinta della componente ricorrente a 446,8 milioni (+22%).

Nello specifico, la dinamica delle masse e dal miglioramento della loro composizione hanno portato ad un incremento delle commissioni lorde di gestione a 804,3 milioni (+19%). A queste si è sommato l’incremento delle commissioni bancarie e d’ingresso (138,3 milioni, +29%), supportate dalle iniziative di diversificazione legate ai servizi di consulenza evoluta (BGPA), al collocamento di prodotti strutturati e al contributo dalle attività di negoziazione per il retail, che complessivamente hanno generato 79 milioni (+32%), superando ampiamente gli obiettivi del piano.

Le commissioni variabili hanno mostrato un forte rialzo a 220,5 milioni (141,8 milioni nell’esercizio precedente), grazie alla dinamica favorevole dei mercati nell’anno e alla performance positiva generata per i clienti.

Il margine finanziario è cresciuto a 112 milioni (+2,2%), beneficiando dei proventi legati

all’attività di tesoreria, tra cui si segnalano 11,0 milioni legati al ribilanciamento del portafoglio di investimenti finanziari avviato nel terzo trimestre 2021. A fronte di tali cessioni e alla gestione della liquidità generata, il margine d’interesse ha mostrato una flessione nel quarto trimestre che si stima possa essere in parte riassorbita nel corso dei prossimi trimestri. Nell’anno si è fissato a 83,3 milioni (-7%).

Le attività finanziarie della banca si sono attestato a 10,6 miliardi (+18% rispetto all’esercizio precedente. Il portafoglio risulta investito al 96% in titoli obbligazionari con una durationdi 1,4 anni e una quota di titoli a tasso variabile del 54% che lo rende ben posizionato per sfruttare un eventuale rialzo dei tassi.

I costi operativi sono ammontati a 242,3 milioni (+6,6%; +4,9% per quanto attiene la crescita delle voci “core”, ovvero al netto di costi al personale commerciale, alla variazione del perimetro di consolidamento e a poste straordinarie). I costi del personale sono aumentati a 107,8 milioni (+3,4%) e gli altri costi a 134,5 milioni (+9,3%).

I costi operativi hanno dunque mostrato una variazione contenuta soprattutto alla luce del forte sviluppo dimensionale nel periodo. Gli indici di efficienza operativa sono ulteriormente migliorati confermandosi su livelli di best practice: i costi totali sulle masse sono ulteriormente scesi a 28 pb (contro i 30 pb di fine 2020) e il cost/Income ratio, su basi rettificate per le componenti non ricorrenti è risultato pari al 35,8% (26,5% il livello reported).

Il risultato di gestione, pertanto, è balzato a 537 milioni (+37,6%).

Gli accantonamenti ordinari si sono attestati a 45,4 milioni (30,8 milioni nello scorso

esercizio). La variazione è legata ai maggiori accantonamenti per i piani di fidelizzazione della rete (4,8 milioni), a fronte della crescita sostenuta come si evince dai risultati commerciali del periodo, oltre che per altre voci legate a rischi e oneri complessivi (9,2 milioni).

In merito all’onere straordinario di 80,6 milioni già contabilizzato durante i risultati semestrali 2021, si precisa che l’operazione di acquisto dei titoli in cartolarizzazioni di crediti sanitari riservati a clienti professionali e detenuti dalla clientela è stata completata lo scorso 7 ottobre. Ai fini contabili, l’onere collegato all’operazione è stato registrato nel bilancio d’esercizio annuale tra le perdite di negoziazione.

Le rettifiche di valore sono risultate pari a 2,5 milioni (+1,9 milioni rispetto al 2020; legato principalmente all’applicazione del principio contabile IFRS9 nella valutazione delle posizioni dei titoli finanziari alla luce della variazione del contesto macroeconomico e finanziario rispetto alle condizioni a fine 2020).

I contributi ai fondi bancari di riferimento (Fondo di Risoluzione e Tutela depositanti) sono stati pari a 15,5 milioni (+37,2%).

Il periodo si è chiuso con un utile netto di 323,1 milioni (+17,5%), beneficiando di un contributo fiscale straordinario di 8,5 milioni legato all’affrancamento di avviamenti, marchi e attività immateriali. Il valore si confronta con i 13,1 milioni precedentemente comunicati a seguito delle revisioni intervenute con la recente Legge Finanziaria 2021/22.

Tale valore di utile netto segna un nuovo massimo storico nel percorso di crescita della banca e riflette il successo nel raggiungimento degli obiettivi del piano 2019-21, incentrati su sviluppo dimensionale, diversificazione e sostenibilità dei ricavi.

I risultati evidenziano inoltre il continuo miglioramento nel profilo dell’utile: la componente ricorrente si è attestata a 176,6 milioni (+15%). Alla base di questo risultato si individua il forte sviluppo delle masse (85,7 miliardi, +15%) e il miglioramento della loro composizione che hanno favorito una crescita a doppia cifra dei ricavi.

La disciplina nella gestione dei costi e la scalabilità del modello di business hanno ulteriormente supportato la crescita operativa ricorrente.

La componente non ricorrente si è attestata a 146,5 milioni.

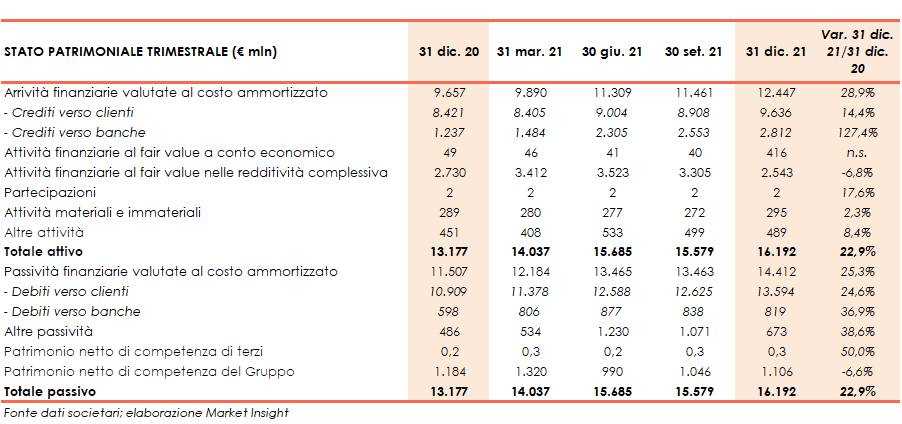

Dal lato patrimoniale, al 31 dicembre 2021 i crediti verso la clientela salgono a 9,6 miliardi (+14,4% rispetto a fine 2020), mentre la raccolta da clientela cresce a 13,6 miliardi (+24,6% rispetto al 31 dicembre 2020).

Dal lato della solidità patrimoniale, a fine dicembre 2021 il CET1 si fissa al 16,3% (17,1% al 31 dicembre 2020).