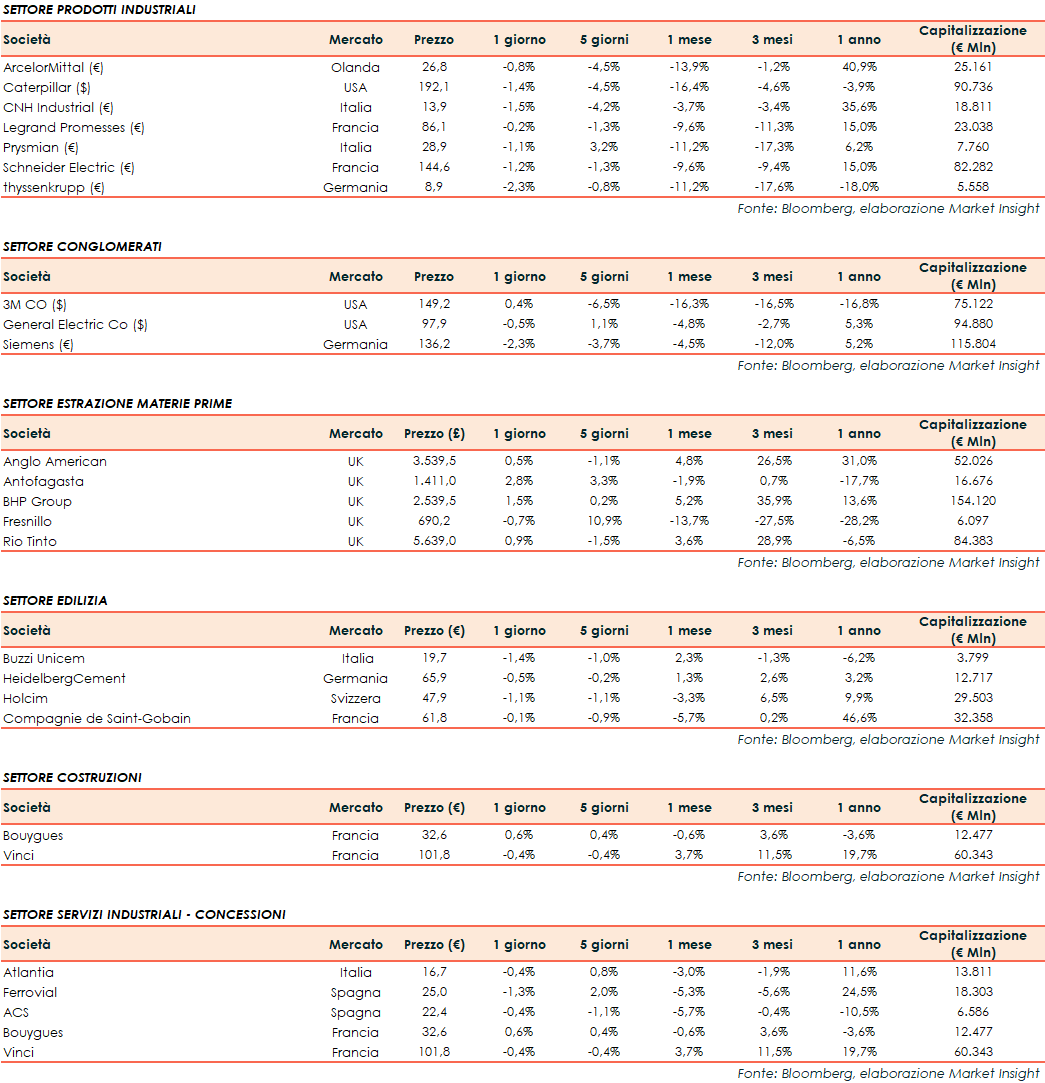

Si riporta l’andamento odierno dei principali titoli internazionali del settore Industriale.

Nel pomeriggio le principali borse europee si muovono in territorio negativo. Il FTSE Mib di Milano lascia sul terreno lo 0,5% in area 26.546 punti. Il FTSE 100 di Londra cede lo 0,2%, il Cac40 di Parigi lo 0,4%, il Dax di Francoforte l’1,2% e l’Ibex35 di Madrid lo 0,8%.

Oltreoceano, apertura rossa per Wall Street con il Dow Jones a -0,2%, lo S&P500 a -0,2% e il Nasdaq a -0,4%.

Deere ha aumentato la previsione di utile 2022 di riflesso all’aumento dei margini grazia all’incremento dei prezzi e alla solida domanda di trattori e mietitrebbie. I prezzi record dei cereali hanno, infatti, messo più denaro nelle tasche degli agricoltori e li ha spinti ad aumentare gli investimenti in macchine agricole. Il Dipartimento dell’Agricoltura degli Stati Uniti ha stimato che il reddito agricolo netto sia aumentato del 25% a 23,9 miliardi di dollari lo scorso anno.

Da parte sua, il più grande produttore mondiale di macchine agricole ha aumentato i prezzi per combattere l’aumento dei costi di spedizione e della catena di approvvigionamento, ma ciò non ha scoraggiato la domanda, con gli ordini dell’azienda nordamericana che hanno interessato tutte le categorie delle sue macchine agricole. “Guardando al futuro, prevediamo che la domanda di macchine agricole e movimento terra continuerà a beneficiare di fondamentali solidi”, ha dichiarato l’amministratore delegato, John May.

Ora Deere vede l’utile netto dell’esercizio 2022 compreso tra 6,7 miliardi e 7,1 miliardi di dollari, in aumento rispetto alla precedente stima di 6,5 miliardi e 7 miliardi. Attualmente il consenso FactSet si aspetta 6,9 miliardi. Questo dopo che nel primo trimestre fiscale, terminato il 30 gennaio, le vendite del gruppo sono aumentate del 5% a 9,57 miliardi, al di sopra della stima del consenso FactSet di 8,28 miliardi.

Solo le vendite della divisione Production & Precision Ag sono aumentate del 9% a 3,36 miliardi, superando la stima del consenso FactSet a 3,26 miliardi, e quelle della divisione Small Ag & Turf del +5% a 2,63 miliardi, oltre le aspettative di 2,57 miliardi, mentre le vendite di costruzioni e silvicoltura del +3% a 2,54 miliardi, poco al di sotto delle aspettative a 2,56 miliardi. Invece, l’utile netto è sceso a 903 milioni o 2,92 dollari per azione da 1,22 miliardi o 3,87 dollari per azione di un anno prima, a causa del peso dei costi. Il consenso FactSet per l’utile per azione era di 2,27 dollari per azione.

Per quanto riguarda la rivale Cnh, Goldman Sachs cha tagliato il target price dell’Adr quotato a Wall Street da 18,27 a 17,94 dollari, mentre il prezzo obiettivo dell’azione ordinaria quotata a Milano resta a 16 euro e il rating buy in vista del Capital Market Day in cui la società esporrà la sua visione strategica per la prossima fase del ciclo dopo il recente spin-off di Iveco.

Tre le domande chiave a cui con ogni probabilità verrà data una risposta: il percorso di crescita del settore delle macchine agricole (76% dei ricavi 2021 del gruppo) nel medio termine; come Cnh farà leva su Raven per colmare il divario tecnologico nell’agricoltura di precisione rispetto a Deere; i driver di lungo termine della divisione delle macchine da costruzione (16% dei ricavi 2021 del gruppo) e perché questo possa essere ritenuto un asset fondamentale per Cnh.

Inoltre, Goldman Sachs si aspetta che Cnh fornisca indicazioni finanziarie per il periodo 2022-2026 sulle vendite industriali, Roic, margine ebit industriale, oltre che sul debito netto industriale/cassa e sul pagamento dei dividendi. “Ci aspettiamo che la guidance sia la seguente: crescita mediana delle vendite industriali mid-single digit, circa il 4% nel 2022-2026, Roic industriale maggiore del 15% nel 2026, un margine lordo del 30% circa dal 27,6% del 2021 e una liquidità netta industriale, prima delle ipotesi di M&A, pari a 2,5-3 miliardi da 1,1 miliardi del 2021”.

Goldman Sachs si attende che il management articoli una strategia di M&A utilizzando parte di questa liquidità, probabilmente per espandere la sua quota di mercato nell’agricoltura di precisione. Il margine ebit della divisione delle macchine agricole è visto oltre il 15% entro 3 anni e al 15-17% entro il 2026, quello delle macchine da costruzione oltre il 5% entro 3 anni, ma raddoppierà nel lungo termine. Infine, la banca d’affari americana si aspetta un payout al 30-40% (dividendo stimato a 0,30 dollari a valere sul bilancio 2022, a 0,40 dollari per il 2023 e a 0,50 dollari per il 2024).