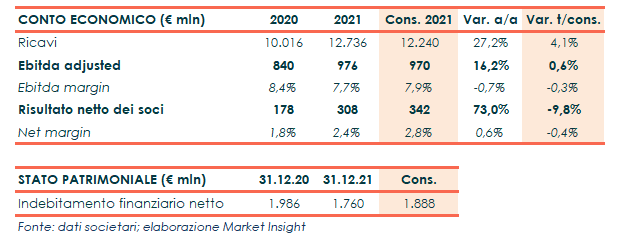

Prysmian ha chiuso il 2021 con ricavi record pari a 12,74 miliardi, in crescita del 27,2% rispetto al 2021 (+11% la variazione organica) e oltre i 12,24 miliardi previsti dal consensus.

Il segmento di business Energy ha confermato la forte resilienza raggiungendo i 9,56 miliardi (+32,6% a/a) e segnando una crescita organica del +10,7% sul 2020 e del +3,8% rispetto al 2019, tornado quindi a livelli superiori rispetto al prepandemia.

Ottime performance nel Trade & Installer e nei cavi per le energie rinnovabili, mentre la Power Distribution ha mostrato nel quarto trimestre una forte ripresa in Nord America. Del positivo momento del mercato USA ha beneficiato anche il segmento Telecom che riporta una crescita organica del +12,7% a 1,58 miliardi (+15,6% a/a).

La capacità di esecuzione dei progetti di cavi sottomarini ha rappresentato il principale driver del Projects, in fortissima accelerazione nel quarto trimestre raggiungendo un aumento del +34,7% rispetto allo stesso periodo del 2020 e superando le aspettative, mentre nell’intero esercizio la crescita è stata del 10,2% a 1,59 miliardi.

L’Ebitda è aumentato del 16,2% a 976 milioni (970 milioni il consensus), oltre il range della guidance societaria pari a 920-970 milioni nonostante l’impatto negativo dei tassi di cambio per circa 11 milioni. Forte accelerazione nel quarto trimestre quando il gruppo ha realizzato 251 milioni di Ebitda Adjusted, registrando il miglior quarto trimestre di sempre.

Buona tenuta dei margini nonostante l’impatto del rincaro dei prezzi dei metalli, con un rapporto Ebitda Adjusted su Ricavi al 7,7% (8,6% al prezzo metalli del 2020, rispetto all’8,4% del 2020).

L’Ebit si è attestato a 572 milioni, rispetto ai 353 milioni del 2020. L’utile netto del gruppo è balzato del 73% a 308 milioni, leggermente al di sotto dei 342 milioni stimati dagli analisti.

L’indebitamento finanziario netto è diminuito a 1,76 miliardi (1,89 miliardi il consensus) dagli 1,99 miliardi al 31 dicembre 2020, dopo un free cash flow di 365 milioni (circa 300 milioni il target indicato nella guidance) e il pagamento di divendi per 134 milioni.

Sulla base dei risultati dell’esercizio 2021, il Consiglio di Amministrazione proporrà alla prossima Assemblea degli Azionisti la distribuzione di un dividendo unitario di 0,55 euro per azione, in aumento del 10% rispetto al 2020, per un ammontare complessivo di circa 145 milioni. Il dividendo, ove deliberato, sarà posto in pagamento a partire dal 21 aprile 2022, con Record Date il 20 aprile 2022 e data stacco il 19 aprile 2022.

Per quanto riguarda l’evoluzione della gestione, per il 2022 Prysmian prevede una crescita moderata della domanda nei business dei cavi per le costruzioni e industriali dopo l’ottima performance dell’anno precedente, con risultati sostenuti anche dalla capacità di attuare politiche di pricing che consentano di contenere le pressioni sui costi esercitate dalle spinte inflazionistiche.

Nel business dei sistemi e cavi alta tensione sottomarini e terrestri, il Gruppo punta a confermare la propria leadership in un mercato atteso in forte crescita, grazie allo sviluppo dei parchi eolici offshore e alle interconnessioni a supporto della transizione energetica, oltre che alla partenza di un trend di significativa crescita del mercato negli Stati Uniti, dove il Gruppo ha deciso di espandere la propria capacità produttiva di cavi sottomarini.

Per tale segmento il Gruppo prevede risultati in crescita rispetto all’anno precedente, grazie al solido portafoglio ordini e dal maggior utilizzo della capacità nel business dei cavi sottomarini. Nel segmento Telecom, il Gruppo prevede volumi in crescita nel business ottico, in un contesto competitivo che rimane sfidante in particolare in Europa.

Alla luce di tali considerazioni, la guidance 2022 prevede un Ebitda adjusted di 1,01 -1,08 miliardi, rispetto ai 976 milioni realizzati nel 2021 e un free cash flow di circa 400 milioni.