Atlantia ha pubblicato i risultati dell’esercizio 2021, un anno caratterizzato da un incremento del traffico autostradale rispetto al 2020 (+21%) fino ad arrivare, nell’ultima parte dell’anno, a un pieno recupero dei livelli di traffico del 2019. Il comparto aeroportuale invece, pur mostrando segnali di ripresa nella seconda parte del 2021 (passeggeri +28% rispetto al 2020), presenta ancora volumi significativamente inferiori al 2019 (-68%).

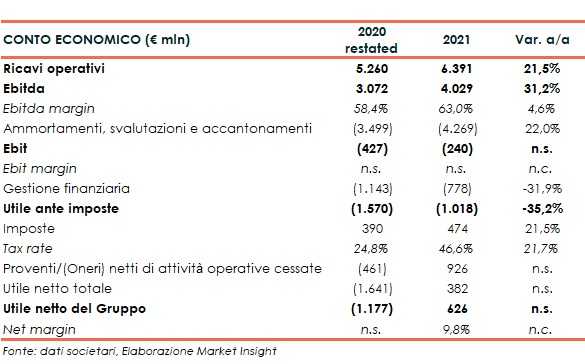

Nel 2021 il Gruppo ha realizzato ricavi operativi per 6,39 miliardi, in aumento del 21,5% rispetto a 5,26 miliardi del 2020.

Le entrate da pedaggi autostradali (+22% a 4,96 miliardi) beneficiano della ripresa del traffico delle concessionarie autostradali del gruppo Abertis (+607 milioni di euro) e delle altre attività autostradali estere (+101 milioni di euro).

I ricavi da servizi aeronautici (+20% a 294 milioni) riflettono l’incremento dei volumi di traffico di Aeroporti di Roma (+22,1%) e Aeroports de la Cote d’Azur (+42,8%).

Gli altri ricavi operativi (+21% a 1,14 miliardi) presentano un incremento principalmente riconducibile ai 219 milioni di contributo pubblico, spettante ad Aeroporti di Roma, a valere sul “fondo danni Covid” per i gestori aeroportuali.

L’Ebitda migliora del 31,2% a 4,03 miliardi, per la dinamica dei volumi di traffico autostradale ed aeroportuale.

Gli ammortamenti, le svalutazioni e gli accantonamenti sono complessivamente pari a 4,27 miliardi, in aumento del 22% principalmente per svalutazioni di attività immateriali (1,1 miliardi) e per la svalutazione (134 milioni) del credito di Aeroporti di Roma nei confronti di Alitalia SAI, in amministrazione straordinaria.

L’Ebit passa da un valore negativo di 427 milioni ad un deficit di 240 milioni.

La gestione finanziaria (oneri finanziari netti e perdite da valutazioni con il metodo del patrimonio netto) riporta un saldo negativo di 778 milioni, rispetto a 1,14 miliardi del 2020. La riduzione è essenzialmente riferibile a minori oneri da valutazione su derivati (265 milioni), minori oneri sostenuti da Abertis (56 milioni) a seguito del riacquisto di bond e minori interessi passivi di Atlantia (32 milioni), a seguito dei rimborsi delle linee bancarie (71 milioni di euro).

I proventi netti di attività operative cessate nel 2021 sono pari a 926 milioni (oneri netti per 461 milioni nel 2020) e includono il contributo del gruppo ASPI. La variazione della voce, pari a 1,39 miliardi, è riconducibile essenzialmente agli accantonamenti straordinari, rilevati nel 2020, connessi all’accordo con il MIT volto alla chiusura della procedura di grave inadempimento in relazione all’evento Polcevera, oltre alla ripresa del traffico autostradale nel 2021 sulla rete del gruppo ASPI (+23,1%).

L’utile dell’esercizio è pari 382 milioni, rispetto alla perdita del 2020 pari a 1,64 miliardi, mentre il risultato netto di pertinenza del Gruppo passa da un valore negativo di 1,18 miliardi a un utile di 626 milioni.

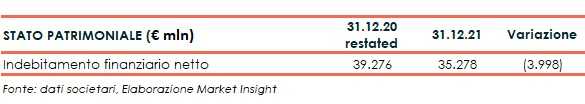

L’indebitamento finanziario netto al 31 dicembre 2021 del Gruppo Atlantia si attesta a 35,28 miliardi, in diminuzione di 4 miliardi rispetto al 31 dicembre 2020, principalmente grazie all’incasso di oltre 1 miliardo dalla cessione del 49% di Telepass a Partners Group e all’apporto del FFO-cash flow operativo (3,9 miliardi).

Il Cda proporrà all’assemblea la distribuzione di un dividendo di 0,74 euro per azione, in pagamento il 25 maggio 2022.

Per l’esercizio 2022 la Società prevede ricavi consolidati pari a circa 6,6 miliardi e un Ebitda di circa 4,1 miliardi con un miglioramento atteso rispetto ai risultati 2021.

Il Gruppo stima inoltre di investire 5,1 miliardi nel periodo 2022-2024, supportati da ricavi ed Ebitda in crescita rispettivamente a 7,7 e 5,1 miliardi al 2024.