I componenti del ramo della famiglia Nattino che mette capo a Giampietro Nattino, e cioè lo stesso Giampietro Nattino, Arturo Nattino, Andrea Nattino, Giulia Nattino, Paola Nattino, Celeste Buitoni, Giampietro Nattino jr e Paolo Nattino (il Ramo GN) hanno manifestato la propria intenzione, subordinatamente al rilascio delle necessarie autorizzazioni di legge, di concentrare in una società appositamente costituita e denominata Nattino Holding le azioni complessivamente pari al 68,72% circa del capitale di Banca Finnat, detenute dai diversi componenti del Ramo GN.

Il conferimento è funzionale a dare stabilità e certezza di lungo termine agli assetti proprietari della banca mediante l’adozione di un adeguato assetto statutario della holding.

Il conferimento determinerà l’acquisizione del controllo di diritto della banca da parte di Holding.

A seguito del conferimento, pertanto, Holding promuoverà, mediante una società veicolo interamente controllata da Holding stessa (BidCo), un’offerta pubblica di acquisto obbligatoria totalitaria sulle azioni della banca per un corrispettivo non inferiore ai valori di conferimento e pari a 0,31 euro, con l’obiettivo di conseguire il delisting della banca.

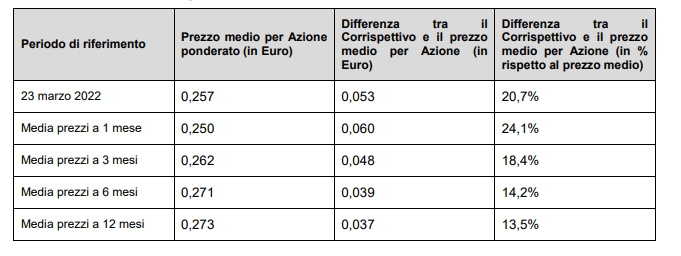

Il corrispettivo incorpora i seguenti premi rispetto ai prezzi ufficiali delle azioni dei periodi di riferimento indicati nella seguente tabella:

L’esborso massimo in caso di adesione totalitaria all’offerta da parte di tutti gli aventi diritto sarà di 17,2 milioni.

Holding e BidCo intendono far fronte alla copertura finanziaria dell’esborso massimo in parte mediante l’utilizzo di fondi propri, che saranno messi a disposizione dalla holding e BidCo dal Ramo GN a titolo di finanziamento soci, e in parte facendo ricorso a un finanziamento messo a disposizione da Intesa Sanpaolo.

La holding e BidCo hanno altresì stipulato patti parasociali con taluni azionisti della banca e, segnatamente, con alcune componenti del ramo della famiglia Nattino che mette capo ad Angelo Nattino, e cioè Maria Sole Nattino, Ilaria Nattino e Daniela Salivetto (il Ramo AN), complessivamente titolari di azioni rappresentative di una partecipazione pari al 4,80% del capitale sociale della banca; con Giovanni Malagò e Lupo Rattazzi tramite la holding di partecipazioni GL Investimenti per una partecipazione complessivamente pari al 2,01% del capitale sociale della banca, e con la famiglia Mondello per il tramite di HPA, titolare di una partecipazione nella banca pari all’1,19% circa del capitale sociale (il Ramo AN, GL Investimenti e HPA dovendosi intendere, pertanto, come persone che agiscono di concerto con Holding e Bidco).

Una volta perfezionato il conferimento, l’offerta verrà promossa sul flottante della banca, pari a circa il 15,34% e cioè su tutte le azioni in circolazione della banca, dedotte, oltre alle azioni oggetto del conferimento, le azioni detenute dal Ramo AN, da GL Investimenti e da HPA, in quanto persone che agiscono di concerto, nonché le 28.810.640 azioni proprie detenute dalla banca, pari a circa il 7,94% del capitale.

È previsto che nei prossimi giorni siano presentate all’Autorità di Vigilanza bancaria, con la quale sono già in corso interlocuzioni, le istanze volte al conseguimento delle autorizzazioni richieste dalla normativa vigente.

Subordinatamente al rilascio di tali autorizzazioni e all’esecuzione del conferimento, la Holding e BidCo promuoveranno l’offerta nei modi e nei tempi previsti dalla normativa applicabile.

Nel caso in cui, all’esito dell’offerta, Holding e Bidco superassero la soglia del 90% del capitale della banca (considerando anche le azioni proprie detenute da quest’ultima), non verrà ripristinato il flottante e si procederà al delisting delle azioni, nel rispetto della disciplina in materia di sell out e di squeeze out.

Qualora sia conseguito il delisting della banca, la Holding intende proporre ai competenti organi della banca, subordinatamente al rilascio delle necessarie autorizzazioni di legge e regolamentari, la realizzazione della fusione per incorporazione di BidCo nella stessa banca.