Il Gruppo padovano ha riportato solidi risultati nel 2021, con ricavi in crescita double digit e una buona tenuta della marginalità grazie alla capacità di trasferire al mercato il rincaro dei costi delle materie prime. Riduzione dell’indebitamento grazie alla capacità di generare cassa, che dovrebbe contribuire a un progressivo deleverage nei prossimi anni. L’incertezza legata alla crisi Ucraina ha spinto il management a non fornire una guidance puntuale sul 2022, confermando comunque la fiducia nei trend di crescita di lungo periodo. I temi legati alla transizione energetica e alla sostenibilità dei consumi delle risorse naturali garantiscono infatti solide prospettive di crescita per i prossimi anni, con una domanda sostenuta dagli incentivi e senza dimenticare le interessanti opportunità legate alla hydrogen economy.

Modello di business

Il gruppo SIT sviluppa e produce dispositivi di alta precisione per la misura dei consumi e sistemi per la sicurezza, il comfort e l’alto rendimento degli apparecchi domestici a gas, puntando a essere il principale partner sostenibile di soluzioni per il controllo energetico e climatico a servizio delle aziende clienti.

In particolare, SIT è impegnata nella realizzazione di prodotti a basso impatto ambientale, nella riduzione del consumo di energia e nello sviluppo di sistemi per un’alta efficienza di combustione e un basso livello di inquinamento dell’aria.

Il Gruppo opera, infatti, in un settore nel quale le azioni di sostenibilità sono centrali. In qualità di fornitore strategico di primari player nei settori energia, utility e risorse energetiche alternative – ambiti che sono considerati centrali per il climate change e lo sviluppo delle best practice in una logica di economia circolare – SIT è a sua volta un soggetto attivo nei percorsi di efficientamento nell’utilizzo delle risorse naturali, abbassamento dei livelli di anidride carbonica (decarbonizzazione) e investimento nell’individuazione di soluzioni carbon-neutral.

Anche l’ingresso (attraverso l’acquisizione Janz) nel mercato dell’acqua, risorsa che si prevede diventi sempre più scarsa nei prossimi decenni, si inserisce nel percorso di SIT quale player attivo nella transizione energetica.

La società ha individuato in questo settore un’area nella quale applicare la propria competenza nella misurazione precisa dei consumi, con l’obiettivo di rendere efficiente e sostenibile l’utilizzo dell’acqua e di creare consapevolezza rispetto all’uso della stessa.

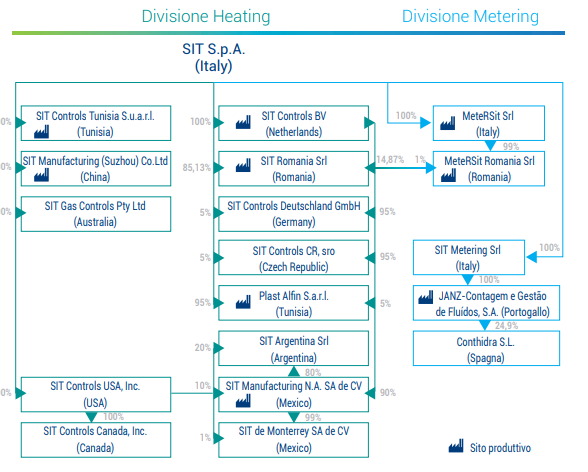

La sede centrale è localizzata a Padova, a cui si aggiungono i siti produttivi e di ricerca applicata in Italia (a Padova, Milano, Rovigo e Montecassiano), Olanda (Hoogeveen), Romania (Brasov), Portogallo (Lisbona), Tunisia (Tunisi), Messico (Monterrey) e Cina (Suzhou) e 27 sedi commerciali in Europa, America, Asia e Australia

Il gruppo è organizzato in due divisioni:

- Heating: opera nella produzione e commercializzazione di componenti e sistemi per il controllo, la regolazione e la sicurezza del gas negli apparecchi per il riscaldamento domestico, negli impianti di cottura e ristorazione collettiva.

- Metering: opera nella produzione e commercializzazione di contatori smart, di nuova generazione che consentono di misurare i consumi di gas ed acqua in modo più preciso e con funzionalità – anche remote – di controllo e sicurezza.

Ultimi avvenimenti

A marzo 2022, SIT ha perfezionato un contratto di finanziamento con Cassa Depositi e Prestiti, dell’ammontare di 15 milioni allo scopo di sostenere nuovi investimenti su tematiche ambientali, efficientamento energetico, promozione dello sviluppo sostenibile, green economy ed avviare iniziative volte alla crescita del gruppo in Italia ed all’estero.

Nei primi mesi del 2022, inoltre, la società ha completato il processo di certificazione dei contatori residenziali e commerciali funzionanti al 100% con idrogeno verde.

La controllata MeteRSIT ha infatti ottenuto la certificazione MID – Measuring Instrument Directive – per il contatore commerciale Domusnext 2.0 MMU40 H2 rilasciato dall’organismo notificato NMi Certin, valida in Europa ed in UK ma riconosciuta anche in altri Paesi extra UE e che garantisce l’accuratezza e l’affidabilità dello strumento di misura.

La stessa certificazione era stata ottenuta a novembre 2021 per il contatore residenziale Domusnext 2.0 MMU6 H2, presentato anche alla conferenza COP26 di Glasgow.

Lo scorso settembre, infine, SIT ha finalizzato l’acquisizione dalla società Usa Emerson Electric della linea di prodotto NGA delle valvole elettroniche scaldabagni ad accumulo a gas (gas storage water heaters).

Un’operazione ritenuta altamente strategica dalla società in quanto permetterà a SIT di rafforzare la propria posizione competitiva e aumentare quote di mercato entrando nel segmento delle valvole elettroniche per scaldabagni ad accumulo a gas, segmento di mercato che negli Stati Uniti ha una dimensione molto rilevante ed è previsto in crescita single digit nei prossimi anni.

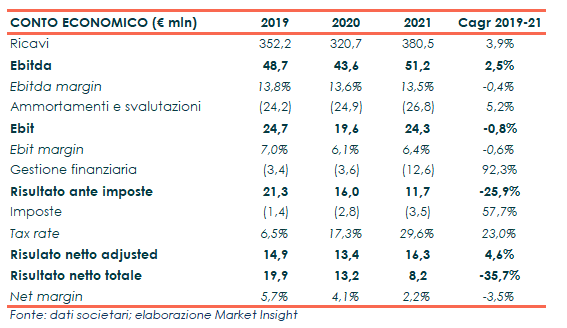

Il conto economico

SIT ha chiuso il 2021 con ricavi in crescita del 18,6% a 380,5 milioni (+12,5% a parità di perimetro, escludendo il contributo della neo-acquisita Janz), con l’Heating e il Water Metering che hanno più che compensato l’atteso rallentamento nello Smart Gas Metering.

Rispetto ai 352,2 milioni del 2019, i ricavi sono aumentati dell’8% (+2,4% a parità di perimetro)

Il costo di acquisto delle materie prime e dei materiali di consumo, comprensivo delle variazioni delle rimanenze, è stato pari a 199,4 milioni, con un’incidenza del 52,4% sui ricavi, in diminuzione rispetto al 53,3% registrato nel 2020 nonostante il trend di crescita delle materie prime, dimostrando una buona capacità del Gruppo di assorbire tali incrementi anche mediante aumento dei prezzi di vendita verso i clienti.

L’incidenza dei costi per servizi, pari 48,4 milioni, è invece salita al 12,7% sui ricavi, rispetto all’11,9% dell’esercizio precedente, riflettendo l’aumento dei costi di trasporto (4 milioni) in particolare sugli acquisti e il maggior ricorso alle lavorazioni esterne (1,6 milioni).

Il costo del personale è pari a 82 milioni con un’incidenza sui ricavi del 21,5% (20,8% nel 2020) registrando un aumento di 15,4 milioni attribuibile per 5,6 milioni all’allargamento del perimetro del Gruppo con l’inclusione della controllata Janz e per 2,5 milioni ad un maggior ricorso alla somministrazione del lavoro a termine (servizio che era stato ridotto nel 2020, in relazione all’impatto Covid).

L’Ebitda è quindi aumentato del 17,4% a 51,2 milioni e del 14,8% a livello adjusted (nel 2020 sono stati sostenuti oneri non ricorrenti per 1 milione legati all’acquisizione Janz), con un Ebitda margin al 13,5% rispetto al 13,6% del 2020 (13,9% a livello adjusted).

L’Ebit è aumentato del 24% a 24,3 milioni con un’incidenza sui ricavi salita al 6,4% (6,1% nel 2020), nonostante l’incremento dell’11,8% a 26,9 milioni di ammortamenti e svalutazioni dovuti ai maggiori investimenti effettuati nell’esercizio 2021 oltre che all’impatto della PPA legata all’acquisizione Janz.

Gli oneri finanziari ammontano a 14,1 milioni in aumento rispetto all’esercizio precedente di 10,1 milioni. Il costo iscritto nel 2021 include 9 milioni relativi all’incremento del fair value sui Warrant ed oneri straordinari legati alle operazioni di rifinanziamento per 1 milione.

I proventi finanziari, pari a 0,4 milioni, sono in diminuzione rispetto all’esercizio precedente (0,8 milioni) che includeva la variazione di fair value positiva relativa all’andamento del valore di mercato dei Warrant per 0,5 milioni.

Gli oneri finanziari netti adjusted, ovvero al netto delle citate variazioni di fair value, nel 2021 sono stati pari 3,7 milioni in linea con l’esercizio precedente.

Le imposte di periodo ammontano a 3,5 milioni rispetto a 2,8 milioni del 2020, al netto dell’effetto positivo di un provento non ricorrente, pari a 1,7 milioni, relativo all’accordo raggiunto dalla Capogruppo con l’Agenzia delle Entrate sul calcolo del contributo economico dei beni immateriali (c.d. regime opzionale del Patent Box) oltreché alla riduzione del risultato ante imposte rispetto al periodo precedente.

L’utile netto del periodo è risultato pari a 8,2 milioni contro i 13,2 milioni del 2020, mentre l’utile netto adjusted, al netto degli effetti non ricorrenti sopra descritti, è risultato pari 16,3 milioni contro i 13,4 milioni del 2020.

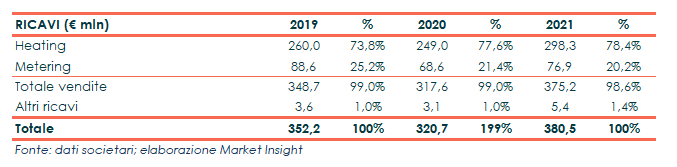

Breakdown ricavi

Come detto, nel 2021 i ricavi hanno registrato un incremento del 18,6% a 380,5 milioni, comprendendo le vendite di Janz, società portoghese operante nel Water Metering acquisita alla fine del 2020, che nel primo esercizio di consolidamento ha realizzato vendite per 19,8 milioni.

Le vendite della Divisione Heating, core business del Gruppo, sono aumentate del 19,8% a 298,3 milioni (+20,2% a parità di cambi). Nel solo quarto trimestre le vendite hanno segnato un +3,6% a 77,4 milioni (+1,6% a parità di cambi).

A livello geografico, le vendite in Italia hanno registrato un incremento del 26,7% a 55,7 milioni (-1,2% a 12,7 milioni nel 4Q21), grazie alla forte domanda nel Central Heating sostenuta anche dagli incentivi, con le buone performance dei controlli meccanici (+27,5%) dei ventilatori (+38,2%) e dei kit di fumisteria (+40%).

L’Europa (esclusa l’Italia) ha segnato un +16,5% a 140,1 milioni, con un quarto trimestre sostanzialmente flat (+0,1% a 35,4 milioni) a causa dello shortage di componenti di altri fornitori in UK (7,5% delle vendite divisionali). Di conseguenza, negli ultimi tre mesi dell’anno le vendite nel Regno Unito sono diminuite del 18%, portando la crescita per l’intero esercizio al 6,2%.

Da segnalare, invece, il buon andamento della Turchia, primo mercato di spedizione con l’11,8% delle vendite divisionali), che ha segnato un +20,4% grazie alla ripresa della domanda nel Central Heating determinata dai clienti multinazionali localizzati in quel paese, mentre è proseguito il trend positivo dell’Europa centrale (+26,7%) grazie all’introduzione di nuovi prodotti.

Le vendite in America hanno registrato un incremento del 24,3% a 72 milioni (+27,7% a cambi costanti, +14,6% a 21 milioni nel 4Q21) grazie alla crescita nei caminetti che hanno segnato una forte ripresa rispetto all’anno 2020 condizionato dal Covid. Le applicazioni Storage Water Heating, invece, hanno evidenziato una contrazione del 6,1% (4% a cambi costanti) per alcuni ritardi di consegna nel corso del quarto trimestre.

Infine, l’area Asia/Pacifico è cresciuta del 13,3% a 30,5 milioni (+1,7% a 8,4 milioni nel 4Q21), tra cui spiccano il +32,3% in Cina, grazie alla ripresa del mercato retail nel segmento Central Heating, e il +18,2% in Australia.

La Divisione Metering, invece, ha realizzato ricavi per 76,9 milioni (+12% a/a), includendo il contributo del Water Metering, il nuovo settore di attività del gruppo a seguito dell’acquisizione della società portoghese Janz realizzata a fine dicembre 2020, pari a 19,8 milioni.

Per quanto riguarda lo Smart Gas Metering, le vendite sono diminuite del 16,7% a 57,1 milioni (-42,3% a 10,4 milioni nel 4Q21 per effetto della difficile base di confronto) riflettendo, come da attese, la contrazione del mercato italiano a causa dell’avanzata fase della prima sostituzione del parco installato completata per oltre l’80%.

Le vendite estere, invece, hanno rappresentato il 7% del totale e sono state realizzate per la maggior parte in Grecia e Croazia, con il mercato UK ancora indietro rispetto ai piani della società ma con la previsione di avere vendite significative a partire dal 2022.

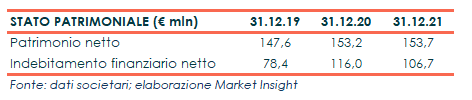

Stato patrimoniale

Nel 2021 i flussi di cassa della gestione corrente sono pari a 52,2 milioni contro i 44,2 milioni dell’anno precedente. I flussi derivanti dai movimenti di capitale circolante sono pari a +1,1 milioni nel 2021 contro un assorbimento di 16,9 milioni nel 2020.

Il capitale circolante commerciale ha generato 4,8 milioni, con un rapporto sui ricavi sceso dal 15,5% all’11,9% per la crescita dei debiti di funzionamento e per le operazioni di cessione pro-soluto di crediti commerciali.

Il magazzino ha registrato nel periodo un incremento di 13 milioni, dovuto a una strategia di procurement per l’approvvigionamento di componenti per gestire gli shortage, costituendo, ove possibile, uno stock di sicurezza per garantire le forniture ai clienti.

Le passività per imposte sono rimaste sostanzialmente in linea con il 2020 mentre le altre poste del capitale circolante hanno generato un flusso di cassa positivo pari a 2,8 milioni.

Per quanto riguarda gli investimenti, nel corso del 2021 sono stati realizzati investimenti per cassa per 26,1 milioni contro i 41,1 milioni del 2020, che però comprendevano le acquisizioni di Janz e Plast Alfin, società tunisina produttiva nel settore delle plastiche, per un esborso complessivo di 28,4 milioni. I flussi di cassa operativi dopo l’attività di investimento sono quindi pari a 27,2 milioni contro i -13,7 milioni dell’anno precedente

L’indebitamento finanziario netto è diminuito a 107 milioni dai 116 milioni al 31 dicembre 2020. Nel corso del 2021, SIT ha rifinanziato il proprio debito in portafoglio con un bond decennale da 40 milioni e un finanziamento di 5 anni con un pool di banche, entrambi ESG-linked a conferma dell’attenzione concreta ai temi della sostenibilità, del climate change e della transizione energetica.

Lo scorso anno, iI Gruppo ha realizzato investimenti per 24,7 milioni, di cui 23,2 milioni (94,1% del totale) nella Divisione Heating, 0,7 milioni (2,7% del totale) nella Divisione Smart Gas Metering e 0,8 milioni (3,2% del totale) nella Divisione Water Metering. Nel 2020 il totale degli investimenti era pari a 14,4 milioni di cui 13,6 milioni nell’Heating.

A livello di investimenti operativi, i principali del 2021 hanno riguardato le nuove linee di produzione che sono state installate nel nuovo plant tunisino e le spese accessorie annesse (4 milioni). La parte residuale degli investimenti del settore Heating ha riguardato essenzialmente il mantenimento degli impianti (4,8 milioni), il rinnovo del parco degli stampi di pressofusione (3,3 milioni) e lo sviluppo di nuovi prodotti (2,5 milioni).

Nello Smart Gas Metering gli investimenti sono stati essenzialmente per lo sviluppo dei nuovi prodotti (pari a 0,2 milioni, 23% del totale divisionale). Il rimanente si riferisce ad attrezzature industriali e di laboratorio, all’acquisto di hardware e software e al miglioramento dell’efficienza produttiva. Per quanto concerne la divisione Water Metering gli investimenti nel corso del 2021 hanno riguardato principalmente la manutenzione degli impianti esistenti (0,7 milioni, pari all’83,5% del totale divisionale).

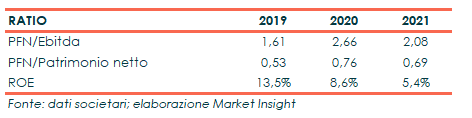

Ratio

I principali indicatori di bilancio evidenziano una solida struttura patrimoniale, con la capacità di generare cassa che dovrebbe contribuire a un progressivo deleveraging.

Il rapporto Net Debt/Ebitda è diminuito a 2,08x nel 2021 da 2,66x nel 2020 grazie all’aumento dell’Ebitda e alla diminuzione dell’indebitamento, con un rapporto Net Debt/equity che si è mantenuto ben al di sotto dei livelli di guardia a 0,69x (0,76x nel 2020).

Outlook

L’incertezza geopolitica derivante dalla guerra in Ucraina, che si aggiunge al perdurare delle tensioni sui prezzi e sulla disponibilità di materie prime e componenti elettronici, ha indotto il management a non ritenere opportuno fornire una guidance puntuale per il 2022.

SIT rimane comunque fiduciosa nei trend fondamentali sui quali basa la crescita e sulla sua leadership di mercato e tecnologica, in particolare per quanto riguarda i temi legati alla transizione energetica verso minori emissioni di anidride carbonica.

Con riferimento alla situazione politica conseguente all’invasione dell’Ucraina da parte della Russia, la società ha precisato che gli impatti sull’operatività del Gruppo sono in corso di continuo monitoraggio.

I ricavi 2021 realizzati direttamente in Russia e Ucraina ammontano a circa il 5% del totale, interamente riferiti al business della Divisione Heating, mentre il gruppo non detiene investimenti diretti nei due paesi, che vengono serviti attraverso distributori locali.

Per quanto attiene alle forniture, in Ucraina, sul confine slovacco, ha sede un fornitore di assemblaggio di schede elettroniche utilizzate nell’Heating e che rappresentano circa 25% del totale della Divisione.

La fornitura in oggetto al momento prosegue senza interruzioni. Tuttavia, SIT ha avviato un piano di contingency per accelerare l’insourcing e lo spostamento delle produzioni presso fornitori localizzati in altri paesi low cost, tra cui l’impianto in Tunisia.

L’attuale crisi ha infatti accelerato il trasferimento della produzione nella fabbrica in Tunisia, la cui utilizzazione al momento è al 30% con l’obiettivo di raggiungere il 60% entro fine anno, sebbene ci sia da tenere in considerazione il problema dello shortage di componenti.

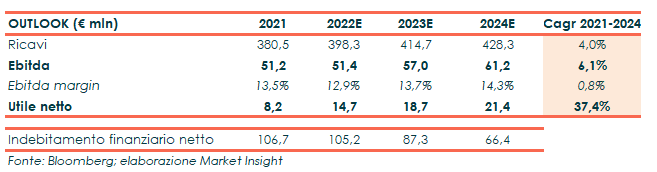

Il consensus degli analisti

Per quest’anno, il consensus raccolto da Bloomberg prevede ricavi in crescita del 4,7% a 398 milioni, sostenuti da un outlook che rimane positivo soprattutto per la Divisione Heating e dalla previsione dell’inizio delle vendite in UK e India nello Smart Gas Metering.

L’Ebitda 2022 è stimato a 51,4 milioni, sostanzialmente stabile rispetto allo scorso anno, con una tenuta della marginalità intorno al 13% grazie al recupero di redditività, in parte compensato dai maggiori costi di produzione dovuti alla sostituzione del fornitore in Ucraina.

Da sottolineare, inoltre, che il business dello Smart Gas Metering, a differenza dell’Heating, presenta maggiori difficoltà nel trasferire al mercato l’incremento dei costi delle materie prime, in un trend che dovrebbe essere superato nel 2022 grazie alla possibilità di aggiudicarsi contratti a prezzi adeguati al nuovo contesto inflattivo.

A partire dal prossimo anno, invece, si dovrebbe assistere a una mitigazione delle criticità a livello di supply chain, mentre dovrebbe entrare a regime il trasferimento di parte della produzione nell’impianto in Tunisia (atteso lavorare al 60% di capacità entro la fine del 2022), con un recupero di redditività.

La top-line dovrebbe continuare a beneficiare della continua sostituzione dei sistemi di riscaldamento nel mondo per la divisione Heating, anche grazie agli incentivi messi in atto per favorire tale processo.

Il Metering sarà sostenuto dalle prospettive nel segmento dei contatori d’acqua grazie a Janz, mentre lo Smart Gas Metering dovrebbe assistere a un rimbalzo del mercato italiano e allo sviluppo in India e UK.

Nel prossimo triennio, quindi, i ricavi sono stimati in aumento a un Cagr 2021-2024 del 4% raggiungendo i 428 milioni nel 2024, con un Ebitda margin in miglioramento al 14,3% nello stesso anno.

Il tutto confermando una solida generazione di cassa che dovrebbe contribuire a ridurre progressivamente l’indebitamento dai 105 milioni previsti per quest’anno a 66 milioni nel 2024, portando il rapporto Net Debt/Ebitda a circa 1x.

Borsa

Da inizio anno il titolo ha perso circa il 28%, rispetto al -7% circa del Ftse Italia Small Cap, scendendo sotto quota 8 euro, in un trend discendente iniziato dopo aver toccato lo scorso 21 ottobre un massimo dal 2017 in area 12 euro.

La performance degli ultimi dodici mesi è positiva di circa il 5%, mentre il titolo tratta a 12,2x il P/E e a 5,2x l’EV/EBITDA 2022/2023.

Su SIT Intesa Sanpaolo e Mediobanca hanno un giudizio rispettivamente ‘buy’ e ‘outperform’ con target price di 12,40 euro e 12 euro, pari a un potenziale upside medio di oltre il 57% rispetto alle quotazioni attuali.