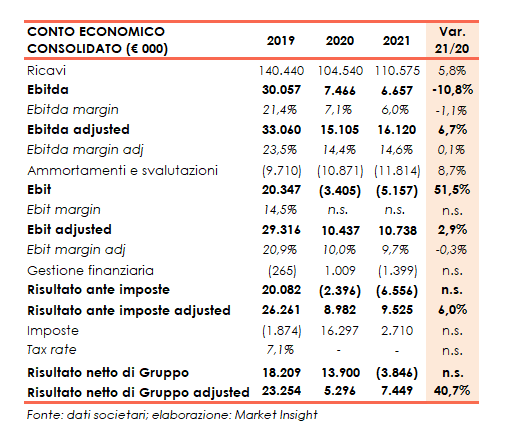

La società emiliana chiude il 2021 con una crescita significativa dei margini adjusted, mentre scendono quelli puntuali causa costi non ricorrenti. Il bilancio mette in luce ricavi aumentati del 5,8% a 110 milioni, con Ebitda in calo dell’11% a 6,7 milioni e un risultato operativo e finale negativi rispettivamente per 5,2 milioni e 3,8 milioni. I dati adjusted depurati da oneri non ricorrenti e dall’Impairment della Customer Relationship per 7,2 milioni mostrano invece: Ebitda a 16 milioni (+6,7%) e utile netto a 7,4 milioni (5,3 milioni nel 2020). Positiva anche la visione di breve e medio. Per il 2022, afferma il Co-Ceo Marco Cagnetta “i primi due mesi del 2022, ci rendono fiduciosi sulle prospettive di crescita di breve e di medio termine nonostante le complessità dello scenario”.

Modello di business

Cellularline, con i marchi Cellularline, PLOOS, AQL, MusicSound, Interphone, Nova, Skross e Coverlab, è l’azienda leader in Italia nel settore degli accessori per smartphone e tablet. Il Gruppo si pone come punto di riferimento tecnologico e creativo negli accessori per dispositivi multimediali con l’obiettivo di offrire agli utilizzatori un accessorio con prestazioni eccellenti, facilità d’uso e unicità esperienziale. I prodotti a marchio Cellularline sono commercializzati in oltre 60 paesi.

In particolare il Gruppo opera attraverso tre linee di business:

- linea Red (attività core), comprendente accessori per dispositivi multimediali (quali custodie, cover, supporti per auto, vetri protettivi, alimentatori, carica batterie portatili, cavi dati e di ricarica, cuffie, auricolari, speaker e prodotti tecnologici indossabili);

- linea Black, comprendente tutti i prodotti e accessori legati al mondo delle moto e delle bici (quali, ad esempio, interfoni e supporti per smartphone);

- linea Blue, include tutti i prodotti commercializzati in Italia non a marchio Cellularline (prodotti SanDisk e Vivanco, accessori Huawei e Samsung).

Ultimi Avvenimenti

Cellularline nel 2021, oltre al lancio di nuovi accessori eco-friendly (aprile) prodotti con materiali biodegradabili e compostabili, ha elevato al 100% la partecipazione detenuta in Systema, acquisendo a fine marzo il restante 25% da Pegaso Srl.

In giugno ha poi acquisto il 55% di Nicotina Srl (ora Coverlab), innovativa E-commerce company e fra i leader italiani nel segmento custom degli accessori per smartphone. Operazione che consentirà a Cellularline di “fare leva sul know-how innovativo di Coverlab e implementare avanzate strategie di promozione e vendita dei suoi prodotti anche attraverso i canali digitali”.

Conto Economico

Nel 2021 i ricavi del gruppo aumentano a 110,6 milioni(+5,8%), con il positivo apporto di tutte le tre linee di business, grazie alla positiva performance sia in Italia (+6% a 59,5 milioni) sia oltrefrontiera (+5,6% a 51 milioni), confermando un equo bilanciamento tra il mercato domestico (53,8%) e quello Internazionale (46,2%).

Il giro d’affari include 2,6 milioni conseguiti nei primi sette mesi del 2021 da Worldconnect AG (consolidata da agosto 2020) e 0,3 milioni derivanti dal consolidamento (luglio 2021) della neoacquisita Coverlab. I ricavi organici risultano pari a 107,6 milioni (+2,8%).

Diminuisce l’Ebitda reported a 6,7 milioni (7,5 milioni nel 2020) causa componenti non ricorrenti e impairment della Customer Relationship per 7,2 milioni (4 milioni nel 2020), mentre l’Ebitda adjusted mostra una crescita del 6,7% a 16 milioni e margine al 14,6%.

Aumenta il deficit operativo a 5,2 milioni, dai 3,4 milioni di un anno prima, spesati ammortamenti per 11,8 milioni (+9%), comprensivi di ammortamenti della Purchase Price Allocation (originata prevalentemente dagli effetti contabili della Business Combination del 2018 e dalle acquisizioni di Systema e Worldconnect).

L’esercizio chiude con una perdita di competenza pari a 3,8 milioni, rispetto ai 13,9 milioni di utile di un anno prima, dopo oneri finanziari netti per 1,4 milioni (proventi netti per 1 milione nel 2020) e imposte positive paria a 2,7 milioni, rispetto ai 16,3 milioni del 2020. Questi ultimi riferiti alla contabilizzazione degli effetti fiscali straordinari legati al riallineamento del valore fiscale a quello contabile dei marchi Cellularline e Interphone e della Customer Relationship.

L’utile netto di gruppo adjusted cifra in 7,5 milioni, dai 5,3 milioni di fine 2020.

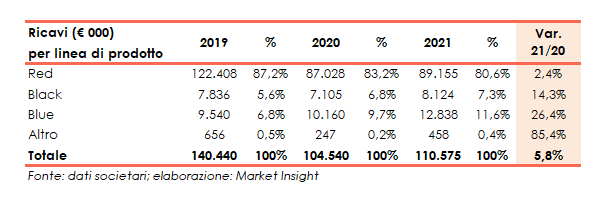

Breakdown dei ricavi

La Linea Red rimane l’attività core (80,7% del totale) con vendite e aumentate del 2,5% a 89,2 milioni, grazie al buon andamento sia del mercato italiano che di quello estero. Il fatturato estero include il contributo di Worldconnect (4,6 milioni nel 2021) attribuibile alla riapertura di alcuni hub internazionali nella seconda parte dell’anno.

La Linea Black segna una crescita del 14% a 8,1milioni, in relazione anche alla buona performance del canale Online. La Linea Blue totalizza vendite aumentate del 26% a 12,8 milioni per la crescente domanda di prodotti a marchio Samsung in Italia e il buon andamento delle vendite all’estero.

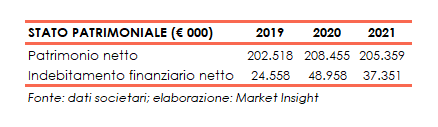

Stato Patrimoniale

Sul fronte patrimoniale, il patrimonio netto diminuisce a 205,4 milioni dai 208,5 milioni di fine 2020 a seguito della perdita conseguita, mentre migliora l’indebitamento finanziario netto a 37,4 milioni (49 milioni a fine 2020) grazie ai 19 milioni di flusso netto generato dalla gestione operativa.

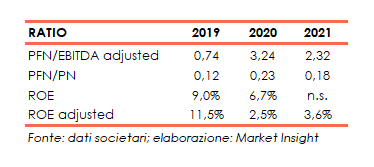

Ratio

I principali indicatori economici calcolati sui dati adjusted mostrano un miglioramento della capacità di rimborso del debito (da 3,2x a 2,3x) e del grado di indebitamento, migliorato ulteriormente a 0,18x da 0,24x di fine 2020.

A fine 2021 il ritorno per gli azionisti su base adjusted si attesta al 3,6% (2,5% nel 2020), mentre il Roe calcolato con il risultato netto reported non è significativo a causa della perdita registrata nell’esercizio.

Evoluzione prevedibile della gestione

Nei primi due mesi del 2022, segnala il management, le vendite hanno registrato una crescita a doppia cifra rispetto allo stesso periodo del 2021, grazie sia ad una domanda più vivace sia all’ effetto di azioni strategiche poste in essere.

Il 2022, spiega l’organo amministrativo, sarà influenzato dall’evolversi della pandemia e dalle conseguenze che la guerra in Ucraina potrà avere sull’economia globale. Al netto di eventi straordinari, il management per il 2022 prevede una crescita sia in termini di ricavi che di marginalità, con un’ulteriore graduale riduzione del livello di indebitamento finanziario netto.

In considerazione dell’attuale contesto, il gruppo proseguirà con l’innovazione e l’ampliamento della gamma di prodotti offerti. Inoltre, intende consolidare la leadership nel mercato domestico attraverso il rafforzamento delle partnership con i principali retailers ed espandere la presenza all’estero con l’acquisizione di nuovi clienti e accordi con i distributori locali strategici.

In linea invece con il piano strategico definito nel 2021 verrà potenziato il canale E-commerce implementando sia il canale Business to Consumer, attraverso i siti proprietari del Gruppo e i marketplace, sia il Business to Business, con il rafforzamento della partnership con i siti online dei principali operatori del settore.

Infine, continuerà la ricerca di potenziali operazioni di M&A in canali, prodotti e mercati ritenuti strategici.

Outlook

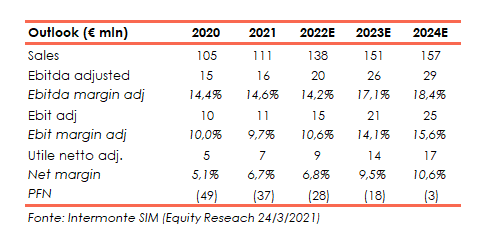

Intermonte SIM nello studio del 24 marzo prospetta per fine 2022 un rafforzamento delle vendite e una crescita dell’Ebitda. Gli analisti stimano una normalizzazione nel 2023. Nel 2022 il fatturato consolidato è atteso a 138 milioni (+25%). In particolare, gli analisti stimano che Worldconnect (4,6 milioni di vendite nel 2021 pari al 4% del fatturato del gruppo) si riprenderà nel corso del corrente anno ma il ritorno ai livelli pre-Covid avrà luogo solo a fine 2023.

Secondo gli esperti inflazione e costi della logistica avranno un impatto sulla marginalità, con un l’Ebitda margin adj 2022 stimato al 14,2% rispetto al 14,6% del 2021

Nel biennio successivo i ricavi dovrebbero aumentare fino a raggiungere 157 milioni a fine periodo previsionale, con Ebitda adj pari a 29 milioni, configurando una marginalità al 18,4%.

Per quanto riguarda l’indebitamento finanziario netto nel triennio 2022-24 gli analisti prevedono una progressiva diminuzione, dai 28 milioni stimati per l’esercizio in corso (37 milioni nel 2021) ai 3 milioni del 2024.