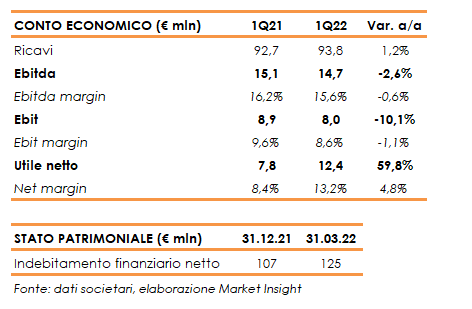

SIT ha chiuso il primo trimestre 2022 con ricavi in crescita dell’1,2% a 93,8 milioni, frutto del +7,9% a 76,1 milioni della divisione Heating e del -22,2% a 16,5 milioni della divisione Metering.

In particolare, per la divisione Heating, l’Italia ha segnato un +4,3% a 14,9 milioni, l’Europa (esclusa l’Italia) un +4,8% a 34,3 milioni, l’America un +8,9% a 19 milioni e l’area Asia/Pacifico un +30,6% a 7,8 milioni.

Nella divisione Metering, invece, le vendite nel settore Smart Gas Metering sono state pari a 10,3 milioni, in riduzione del 37,3% rispetto al primo trimestre del 2021. Le vendite in Italia sono state pari al 90,7% del totale, mentre le vendite all’estero pari al 9,3% del totale sono realizzate in Grecia, Europa centrale, UK e India.

Le vendite nel Water Metering sono state pari a 6,2 milioni, in crescita del 29,5% rispetto al primo trimestre del 2021.

L’Ebitda è diminuito del 2,6% a 14,7 milioni, con una marginalità al 15,6% (-60 punti base). L’impatto dei volumi è negativo per 0,5 milioni mentre il contributo netto dei prezzi è positivo per 1,9 milioni essendo riusciti a trasferire al mercato l’incremento dei costi di componenti e materie prime.

L’Ebit ha segnato un -10,1% a 8 milioni, con un’incidenza sui ricavi all’8,6% (-110 punti base).

Nel primo trimestre 2022 il gruppo ha registrato proventi finanziari netti per 6,1 milioni per l’effetto positivo derivante dalla variazione di fair value dei warrant emessi dalla società, avente un impatto di 7,1 milioni. Gli oneri finanziari netti adjusted sono pari a 1,1 milioni, in riduzione rispetto allo stesso periodo dell’anno precedente (1,2 milioni).

L’utile netto è cresciuto del 59,8% a 12,4 milioni, rispetto ai 7,8 milioni del primo trimestre 2021 che l’impatto positivo di un provento fiscale straordinario di 1,8 milioni derivante dalla Patent Box. Al netto degli oneri e proventi non ricorrenti, l’utile netto adjusted del primo trimestre 2022 è pari a 5,3 milioni contro i 7,2 milioni dello stesso periodo 2021.

Dal lato patrimoniale, l’indebitamento finanziario netto è aumentato a 125 milioni dai 107 milioni al 31 dicembre 2021, dopo un flusso finanziario della gestione operativa dopo gli investimenti negativo per 19,4 milioni (6,9 milioni nel 1Q21).

Per quanto riguarda l’evoluzione della gestione, per il 2022 SIT ha confermato le previsioni di una crescita delle vendite tra il 4% e il 5% rispetto al 2021 e un Ebitda margin intorno al 13%.

“Per il 2022 confermiamo la crescita delle vendite prevedendo per l’anno risultati che portano il Gruppo alla soglia dei 400 milioni di fatturato. A livello di strategia, l’azienda continuerà ad avere come priorità assoluta il servizio ai propri clienti. Per questo scopo il Gruppo potrà continuare ad investire risorse che sosterranno il nuovo footprint produttivo disegnato negli ultimi mesi” ha dichiarato l’Ad Federico de’ Stefani.