In questo primo trimestre del 2022 il Gruppo De’ Longhi è stato in grado di proseguire nel suo percorso di sviluppo, nonostante la difficile comparazione con l’anno precedente, che aveva visto un primo trimestre in crescita di quasi il 60% (a perimetro omogeneo), grazie in particolare alla favorevole evoluzione del segmento del caffè espresso.

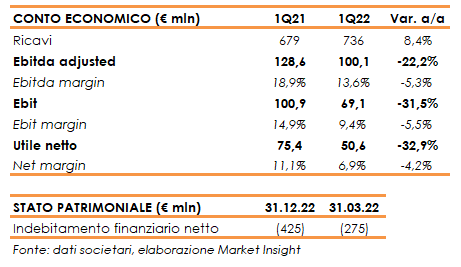

Nel dettaglio, i ricavi sono cresciuti dell’8,4% a 736 milioni. A perimetro omogeneo la crescita è stata del 5,5%, con un contributo della componente valutaria pari a 2,5 punti percentuali.

A livello geografico, l’Europa nord-orientale ha segnato un -7,1% a 170 milioni (-6,9% a cambi costanti), sia a causa della difficile situazione geopolitica, che ha condizionato il sentiment dei consumatori in alcuni Paesi, sia per la sfidante base di comparazione con lo scorso anno (da citare come esempio il mercato inglese che nel trimestre 2021 aveva registrato ricavi in crescita del +93% a perimetro omogeneo.

L’Europa sud-occidentale ha segnato un +3,9% a 284,5 milioni (+3,5% a cambi costanti), l’area MEIA un +13,8% a 59,4 milioni (+6,9% a cambi costanti), l’America un +32,3% a 132,9 milioni (+24,2% a cambi costanti) e l’area Asia-Pacific un +27,7% a 88,8 milioni (+20,1% a cambi costanti).

Per quanto concerne l’evoluzione dei segmenti di prodotto, nel primo trimestre del 2022 la crescita double digit del comparto caffè ha trainato l’espansione del Gruppo, accompagnata da un incremento del comfort ed un calo della food preparation.

A livello operativo, per far fronte alle crescenti dinamiche inflattive che hanno interessato i costi di produzione e di distribuzione, il Gruppo ha messo in campo diverse misure di mitigazione, tra cui azioni di efficientamento produttivo e una strategia selettiva di aumento prezzi, con l’obiettivo di preservare il margine industriale.

L’Ebitda adjusted è diminuito del 22,2% a 100,1 milioni con una marginalità in discesa al 13,6% (-530 punti base), a causa degli investimenti in comunicazione e media (che hanno pesato il 12,1% dei ricavi nel nuovo perimetro rispetto al 10,5% dell’anno precedente), di maggiori costi operativi e di struttura e di un effetto cambi negativo pari a 8,4 milioni.

L’Ebit è sceso del 31,5% a 69,1 milioni con un’incidenza sui ricavi al 9,4% (-550 punti base), mentre l’utile netto si è ridotto del 32,9% a 50,6 milioni.

Tra gli oneri non ricorrenti viene ricompresa una revisione, in relazione alla recente crisi geopolitica in Ucraina, della valutazione di alcune attività correnti del capitale circolante detenute alla data di bilancio, per un importo negativo di circa 5,1 milioni, oltre alla somma di 1 milione destinata ad organizzazioni non governative a sostegno delle popolazioni colpite dal conflitto in Ucraina.

A livello patrimoniale, il trimestre è stato caratterizzato da un trascinamento della dinamica di aumento del magazzino vista nel 2021 e da un incremento degli investimenti industriali legati al nuovo stabilimento rumeno, fattori questi che hanno determinato un assorbimento di cassa temporaneo e non rappresentativo della dinamica complessiva prevista nell’anno.

La posizione finanziaria netta è risultata positiva per 275 milioni, in diminuzione rispetto ai 425 milioni al 31 dicembre 2021 dopo un free cash flow negativo per 150,5 milioni (positivo per 86,2 milioni nel 1Q21).