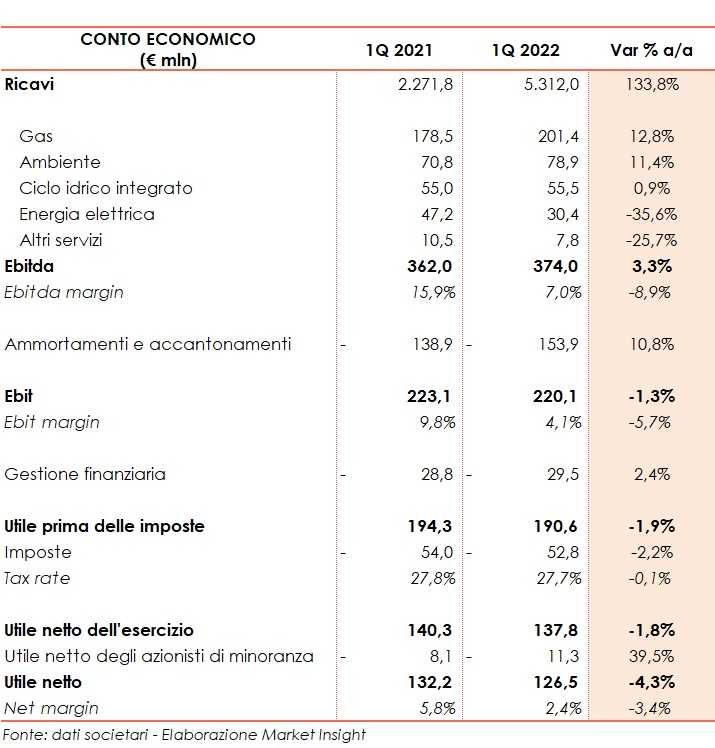

Nel primo trimestre 2022, i ricavi del Gruppo Hera raggiungono i 5.312,0 milioni, più che raddoppiati rispetto ai 2.271,8 milioni dell’analogo periodo 2021.

Un risultato cui hanno contribuito in particolare i settori dell’energia, per le maggiori attività di intermediazione e l’incremento del prezzo delle commodities, oltre ai maggiori volumi venduti di gas derivanti da nuovi lotti vinti a gara e dall’effetto climatico. In crescita anche i servizi energia legati all’efficienza energetica negli edifici abitativi (bonus facciate e superbonus 110%) e l’aumento delle attività per servizi a valore aggiunto per i clienti.

Migliorano anche i ricavi del settore ambiente, principalmente per la produzione di energia, per la crescita dei prezzi nel mercato del recupero e per le nuove acquisizioni nel mercato industria. Salgono, infine, i ricavi dei servizi a rete, sia regolati che per commesse conto terzi, e i ricavi del servizio di illuminazione pubblica.

L’EBITDA aumenta del 3,3% a 374 milioni. A questo risultato hanno contribuito principalmente le aree energy (gas + elettricità), per complessivi 6,1 milioni (+2,7%), e l’area ambiente, in crescita di 8,1 milioni (+11,4%), compensando la contrazione dell’area altri servizi (-25,7%).

Determinanti le attività gestite in ambito transizione ecologica ed economia circolare, tra cui i servizi per l’efficienza energetica sviluppati per i condomini, il potenziamento dei servizi a valore aggiunto nel settore energy e la rigenerazione delle risorse, attraverso la controllata Aliplast.

L’EBIT cala del 1,3% a 220,1 milioni, dopo essere stati spesati maggiori ammortamenti per le variazioni di perimetro e maggiori accantonamenti al fondo svalutazione crediti imputabile principalmente sia ai mercati di ultima istanza che ai mercati tradizionali e al servizio a tutele graduali.

L’utile di pertinenza degli Azionisti del Gruppo è pari a 126,5 milioni, in calo del 4,3% rispetto ai 132,2 milioni al 31 marzo 2021, per un aumento delle quote di competenza degli Azionisti di minoranza.

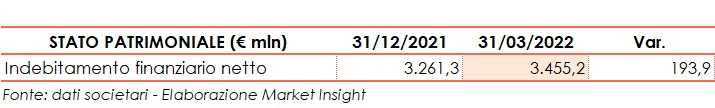

L’indebitamento finanziario netto al 31 marzo 2022 aumenta a 3.455,2 milioni dai 3.261,3 milioni al 31 dicembre 2021, principalmente per la variazione del capitale circolante netto, in aumento per effetto del mutato scenario energetico e degli impatti collegati agli interventi sul “caro bollette”, anche in termini di rateizzazioni. Sostanzialmente stabile è il rapporto debito netto/MOL, che si attesta a 2,8x, a riprova della solidità finanziaria dell’azienda.

Gli investimenti operativi, al lordo dei contributi in conto capitale, crescono del 11,1% a 129,2 milioni e sono riferiti principalmente a interventi su impianti, reti e infrastrutture. A questi si aggiungono gli adeguamenti normativi che riguardano soprattutto la distribuzione gas per la sostituzione massiva dei contatori e l’ambito depurativo e fognario.

Il management ha sottolineato che “nonostante i risultati del primo trimestre 2022 si collochino all’interno di uno scenario internazionale straordinariamente difficile, caratterizzato dalla volatilità del mercato energetico e da conflitti geopolitici, le politiche di gestione della multiutility – che poggiano sulla solidità e resilienza del proprio modello di business – si sono rivelate altamente efficaci e hanno permesso di registrare un’ulteriore crescita dei risultati, in linea con l’andamento previsto dal Piano industriale al 2025, continuando a creare valore per gli stakeholder e garantendo, al tempo stesso, qualità e continuità dei servizi”.

E ha aggiunto: “I risultati raggiunti sono maggiormente apprezzabili considerando che compensano pienamente l’impatto negativo della delibera 614/2021 di Arera relativa alla riduzione dei rendimenti sul capitale investito nelle attività regolate (WACC)”.