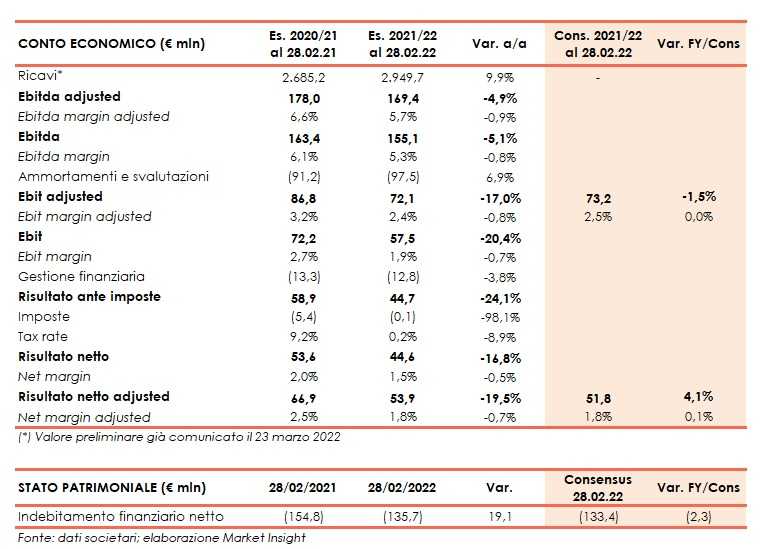

Il gruppo Unieuro archivia l’esercizio 2021/22, chiusosi lo scorso 28 febbraio, con un nuovo record di ricavi, pari a 2,95 miliardi, in crescita del 9,9% su base annua e del 20,6% rispetto al FY19/20, l’ultimo esercizio pre-pandemia. Il valore conferma il dato preliminare comunicato lo scorso 23 marzo.

La performance è fortemente positiva in quanto conseguita in un contesto di graduale

normalizzazione post-Covid e in assenza di significative variazioni del perimetro aziendale,

tanto che la crescita like-for-like, a perimetro di attività omogeneo, è stata pari all’8,8%.

Se su base infra-annuale il raffronto con l’esercizio precedente è influenzato dall’elevata

volatilità che aveva accompagnato i primi mesi della pandemia, nel complesso il 2021/22 si

è rivelato per la società un anno di crescita sostenuta e di riequilibrio dei pesi dei singoli

canali e delle singole categorie di prodotto, che nel 2020 erano stati impattati da condizioni

esterne del tutto straordinarie.

L’EBITDA adjusted si è attestato a 169,4 milioni (178 milioni nel FY20/21) mentre su base reported è stato pari a 155,1 milioni (163,4 milioni nel FY20/21).

L’EBIT adjusted si è fissato a 72,1 milioni (-1,5% vs consensus), coerente con l’intervallo comunicato al mercato in sede di pubblicazione delle guidance (65– 75 milioni) sebbene in decremento del 17% rispetto al livello straordinariamente elevato di 86,8 milioni del precedente esercizio, quando l’incidenza era stata del 3,2%.

Il confronto con l’esercizio 2019/20, quando l’EBIT adjusted si era attestato a 58,7 milioni, è maggiormente significativo ed evidenzia una marginalità stabile al 2,4% dei ricavi.

Su base reported l’EBIT è stato pari a 57,5 milioni (72,2 milioni nel FY20/21).

I dati adjusted non includono item non ricorrenti, tra cui la rettifica dei ricavi netti da garanzie riferiti al servizio di assistenza.

L’esercizio si è chiuso con un utile netto adjusted di 53,9 milioni (+4,1% vs consensus), pari all’1,8% dei ricavi, e si confronta con il risultato straordinario di 66,9 milioni del 2020/21 (il 2,5% de i ricavi) e con i 42,1 milioni del 2019/20, ultimo esercizio pre-Covid (l’1,7% dei ricavi). su base reported l’utile netto è stato pari a 44,6 milioni (53,6 milioni nel FY20/21).

Sul fronte patrimoniale la cassa netta si esprime in 135,7 milioni (+2,3 milioni vs consensus), che si confronta con i 154,8 milioni del 28 febbraio 2021. Senza considerare gli esborsi legati all’ingente dividendo staccato nel giugno 2021 (53,8 milioni) e al riacquisto di azioni proprie effettuato tra novembre 2021 e gennaio 2022 (12,3 milioni), la cassa netta sarebbe migliorata di 47 milioni.

Gli investimenti dell’esercizio sono stati patri a 52,1 milioni (di cui solo 1,7 milioni

di natura straordinaria), rispetto ai 31,6 milioni effettuati nel 2020/21.

La forte accelerazione, coerente con il Piano Strategico annunciato in giugno, ha riguardato

principalmente gli interventi sulla rete di negozi diretti, con 10 nuove aperture, 3 rilocazioni

e 5 ammodernamenti, nonché gli importanti investimenti in information technology, tra cui

l’adozione delle etichette elettroniche in un significativo e crescente numero di negozi diretti, l’implementazione del nuovo gestionale SAP S/4HANA e il lancio del nuovo sito di ecommerce frutto del progetto “Revolution”.

Il Cda proporrà all’assemblea degli azionisti, convocata per il prossimo 21 giugno, la distribuzione di un dividendo di 1,35 euro per azione, in crescita del 26% rispetto all’ultima cedola pre-pandemia. Il dividendo, che implica un rendimento cedolare molto significativo e pari all’8,7%, verrà posto in pagamento il 29 giugno, con data stacco cedola il 27 giugno.

Il Cda proporrà all’assemblea degli azionisti, convocata per il prossimo 21 giugno, la distribuzione di un dividendo di 1,35 euro per azione, in crescita del 26% rispetto all’ultima cedola pre-pandemia. Il dividendo, che implica un rendimento cedolare molto significativo e pari all’8,7%, verrà posto in pagamento il 29 giugno, con data stacco cedola il 27 giugno.

Nonostante il contesto che ha visto un improvviso mutamento di scenario a causa della scoppio della guerra in Ucraina, pressoché in concomitanza con l’avvio del nuovo esercizio fiscale, i primi due mesi dell’esercizio 2022/23 di Unieuro, pur poco significativi alla luce della stagionalità del business, hanno registrato un fatturato in ulteriore progresso

rispetto al corrispondente periodo dello scorso anno e la società è fortemente impegnata

nella realizzazione del Piano Strategico, focalizzato sull’aumento delle quote di mercato a

fronte della massimizzazione di efficienza ed efficacia operativa.

In considerazione del notevole livello di incertezza che contraddistingue lo scenario

macroeconomico, il management di Unieuro ritiene pertanto preferibile presentare le guidance relative a ricavi, redditività e generazione di cassa per l’esercizio in essere nel corso dei prossimi mesi, coerentemente con l’approccio prudente e realistico fin qui adottato.

Giancarlo Nicosanti Monterastelli, AD di Unieuro, commenta: “Al termine del primo anno di validità del nostro piano strategico “Our OmniJourney to 2026”, votato alla definitiva trasformazione omnicanale di Unieuro, siamo orgogliosi di aver rispettato tutti gli impegni presi nei confronti del mercato in termini di crescita del fatturato, redditività, generazione di cassa e investimenti”.

“Vogliamo pertanto condividere questa soddisfazione con le nostre persone, salite

negli ultimi dodici mesi a 5800; con i nostri azionisti, a cui proponiamo una cedola da

ben 1,35 Euro per azione, ancora una volta generosa e coerente con la politica dei

dividendi; e più in generale con l’insieme di stakeholder di Unieuro, per i quali abbiamo

predisposto il Piano di Sostenibilità 2022-2026, capace di concretizzare i nostri sforzi

verso un futuro migliore per tutti”.

“Il difficile scenario internazionale e macroeconomico”, conclude l’AD, “ci impone di guardare al nuovo esercizio con prudenza e realismo, senza affrettare previsioni che nei prossimi mesi potranno nascere più robuste. Nel frattempo, lavoriamo senza sosta nel solco

strategico ormai tracciato, per rafforzare la leadership di Unieuro e guadagnare nuove

quote di mercato.”