MeglioQuesto è una Phygital Analytic Company con un’offerta multicanale e personalizzata, tra le società leader di mercato nell’acquisizione e gestione dei rapporti con i consumatori finali delle principali società di servizi operanti nel mercato italiano. Il primo bilancio da società quotata si è chiuso positivamente, registrando una crescita significativa dei ricavi (+28%) e degli altri indicatori economico-finanziari e dimostrando una forte solidità patrimoniale. Per il 2022 la società punta a consolidare il portafoglio clienti anche attraverso attività di cross-selling e up-selling, espandere la propria attività verso clienti del settore finanziario e assicurativo e ampliare l’offerta del canale digital. Allo stesso tempo, proseguirà il focus sull’ingresso in nuovi mercati, attraverso le attività di M&A e lo sviluppo di nuove partnership tecnologiche, al fine di arricchire la gamma di servizi offerti.

- Il Ceo Felice Saladini illustra le priorità strategiche dell’azienda

- L’Integrazione delle società recentemente acquisite

- Lo sfruttamento delle opportunità di crescita nazionali e internazionali

- Digitalizzazione e rafforzamento del management

- L’attenzione per i temi ESG

- Uno scenario favorevole con focus sul nuovo ‘RPO’

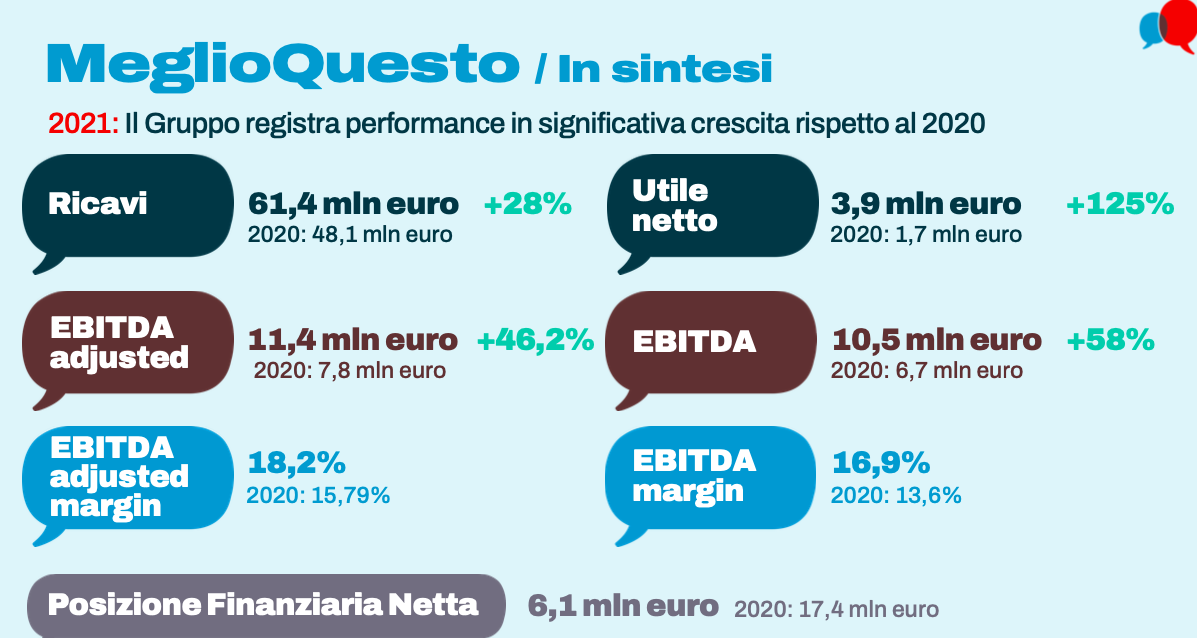

- Indicatori economici e patrimoniali in rafforzamento nel 2021

- Prosegue il processo di ottimizzazione finanziaria a servizio della strategia di crescita per linee esterne

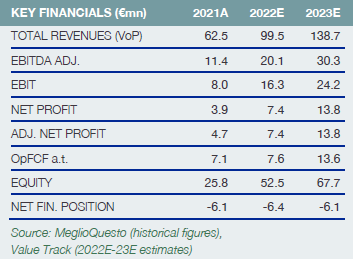

- ValueTrack stima una significativa crescita nel biennio 2022-2023

“Integrazione delle realtà acquisite, sfruttamento delle opportunità di crescita nazionali e internazionalizzazione”; sono questi i principali pilastri su cui si basa la strategia di sviluppo di MeglioQuesto, delineate dal fondatore e Ceo Felice Saladini.

Le acquisizioni del 51% di OM Group (a fine dicembre 2021), del 55% di Eureweb (marzo 2022) e del 100% di Smart Contact (giugno 2022) hanno permesso di rafforzare l’attività sia nel canale Human, sia nel Digital, confermando la vocazione “Phygital” del gruppo. “Le operazioni di M&A dovrebbero accelerare il percorso evolutivo, volto a trarre vantaggio dall’attuale trend di digitalizzazione del mercato”, spiega l’Ad.

Oggi MeglioQuesto è “un vero e proprio player omnichannel di Customer Experience”, che punta a crescere ulteriormente anche attraverso un continuo processo di trasformazione digitale e un rafforzamento del management. Il tutto, mantenendo una costante attenzione alle tematiche di sostenibilità.

Per la fine di luglio, inoltre, è prevista l’entrata in vigore del nuovo ‘Registro Pubblico delle Opposizioni’ (RPO), dal quale MeglioQuesto potrebbe trarre beneficio, in quanto il regolamento aggiornato “consentirebbe una generazione di lead più orientata e utenti più redditizi.”

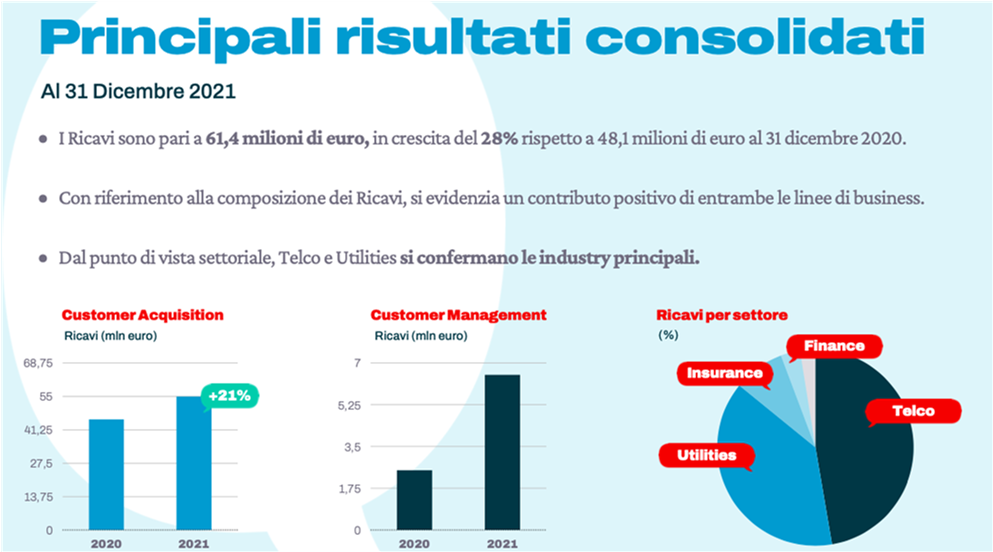

Nell’esercizio al 31 dicembre 2021 l’azienda ha registrato uno sviluppo significativo dei ricavi (+28%), grazie al contributo di entrambe le linee di business (Customer Acquisition, +21% a 54,9 milioni e Customer Management, da 2,5 a 6,5 milioni).

I conti hanno evidenziato una crescita considerevole anche per quanto riguarda gli altri indicatori economici, con un Ebita adjusted di 11,4 milioni (+46%) e un utile netto di 3,9 milioni (+125%). Solida la posizione finanziaria netta, con un indebitamento netto in calo da 17,4 milioni di fine 2020 a 6,1 milioni del 31 dicembre 2021 e un patrimonio netto di 20,2 milioni.

“Il 2022 rappresenta un anno di veloce trasformazione per il settore, che raccogliamo come un’ulteriore opportunità di crescita. Le operazioni straordinarie concluse, coerentemente con la strategia rappresentata in IPO, abilitano MeglioQuesto a proporsi come primo operatore Phygital Analytic nel settore della customer experience”, ha dichiarato l‘Ad Saladini.

Le aspettative degli analisti di ValueTrack evidenziano un forte senso di fiducia sull’ulteriore crescita della società fino al 2023, con ricavi attesi per 139 milioni, un Ebitda adjusted di 30 milioni (marginalità del 22%).

Il Ceo Felice Saladini illustra le priorità strategiche dell’azienda

“Proseguire nell’integrazione delle società recentemente acquisite e sfruttare le opportunità di crescita a livello nazionale e internazionale”; sono, in sintesi, queste le principali priorità strategiche di MeglioQuesto, enunciate dall’Amministratore delegato Felice Saladini.

“Proseguire nell’integrazione delle società recentemente acquisite e sfruttare le opportunità di crescita a livello nazionale e internazionale”; sono, in sintesi, queste le principali priorità strategiche di MeglioQuesto, enunciate dall’Amministratore delegato Felice Saladini.

“La strategia di crescita passerà anche attraverso un processo di trasformazione digitale e un rafforzamento della struttura manageriale”, aggiunge il Ceo.

Il tutto, “mantenendo una costante attenzione verso le tematiche della sostenibilità, con l’obiettivo di pubblicare nel 2023 il primo rapporto non finanziario della società.”

L’Integrazione delle società recentemente acquisite

“MeglioQuesto è un vero e proprio player omnichannel di Customer Experience: tale posizione è stata guadagnata non solo attraverso la crescita organica, ma anche, soprattutto post IPO, con operazioni di M&A che hanno permesso di consolidare i Canali Human e Digital”, spiega Saladini.

Per quanto riguarda il Canale Human, a fine dicembre 2021 MeglioQuesto ha acquisito il 51% del capitale di OM Group, player specializzato in servizi di field marketing / field sales verso clienti business attivi nel settore finanziario (in particolare nel segmento delle carte di credito) e nel trasporto ferroviario (ad es. Italo).

Con riferimento al Canale Digital, a marzo 2022, è stata annunciata l’acquisizione del 55% del capitale sociale di Eureweb, società attiva nel digital performance marketing, con specializzazione nella lead generation e nel drive to store. L’operazione, finalizzata a metà giugno, consente all’azienda di offrire un servizio innovativo di web media agency, incrementando significativamente la base clienti e dando continuità fra le altre cose al processo di diversificazione e ampliamento delle industry.

Inoltre, a giugno 2022 MeglioQuesto ha acquisito il 100% di Smart Contact, digital agency specializzata nell’offerta di soluzioni di lead generation altamente profilate attraverso l’utilizzo di piattaforme proprietarie. L’operazione consente al Gruppo di consolidare ulteriormente l’offerta Digital ampliando le competenze digitali relative alla generazione di lead per aziende di servizi con un team interno di sviluppatori che lavorano su creazione di lead custom-made.

Lo sfruttamento delle opportunità di crescita nazionali e internazionali

“Abbiamo una duplice strategia per supportare il consolidamento del mercato italiano, focalizzata sia sui ‘verticali’ tradizionali come Telco e Energy/Multiutility sia sui mercati ad alta crescita come la finanza, la sanità, i settori assicurativi e altri”, chiarisce il Ceo.

“La crescita nei settori finanziario e assicurativo rappresenta uno dei punti fondamentali per rafforzare la quota di mercato, utilizzando l’ampliamento del portafoglio clienti.”

Allo stesso modo, MeglioQuesto ha l’obiettivo di “ottimizzare il portafoglio clienti esistenti per i mercati Multiutility e Telco, attraverso due direttrici: da un lato lo sviluppo territoriale in base alle esigenze dei clienti per creare negozi in franchising, dall’altro l’implementazione di punti di presenza (stand in centri commerciali o shop in shop) attraverso partnership nei settori multiutility e finanziario.

Per quanto riguarda l’internazionalizzazione, “puntiamo ad entrare in nuovi mercati esteri, ad esempio la Spagna e la Grecia, seguendo l’espansione territoriale dei principali clienti e anche attraverso attività di M&A mirate all’acquisizione di piccole aziende CX”.

Digitalizzazione e rafforzamento del management

“Riteniamo che, alla luce della continua evoluzione delle abitudini e dei gusti dei consumatori finali, la nostra crescita debba necessariamente passare attraverso un processo di trasformazione digitale”, afferma Saladini.

“La strategia nello specifico richiederà lo studio e lo sviluppo di importanti partnership tecnologiche per arricchire la gamma dei servizi offerti, anche integrando sistemi di chatbot. Sempre nell’ottica di una tale spinta alla digitalizzazione, il Gruppo intende dedicare sempre più attenzione alla promozione dei servizi digitali anche verso clienti già in portafoglio, ma focalizzati sul Canale Voice, e allo sviluppo del Sito Web meglioquesto.it.”

Allo stesso modo, per accelerare la crescita “realizzeremo un importante rafforzamento della struttura manageriale, con una politica di recruitment finalizzata ad individuare ed attrarre nuovi talenti e figure in possesso di competenze complementari rispetto a quelle già presenti in organico.”

L’attenzione per i temi ESG

“Nel 2023 MeglioQuesto pubblicherà il primo rapporto non finanziario o bilancio integrato da azienda quotata”, annuncia Saladini.

“La sostenibilità non significa solo la E di environment (ambiente), ma riguarda anche agli aspetti sociali S (social): ad esempio, sono già stati attivati un servizio di pronto soccorso psicologico per i nostri lavoratori e corsi di livello universitario sulle neuroscienze e il marketing con l’Università di comunicazione e lingue IULM.”

“La sostenibilità non significa solo la E di environment (ambiente), ma riguarda anche agli aspetti sociali S (social): ad esempio, sono già stati attivati un servizio di pronto soccorso psicologico per i nostri lavoratori e corsi di livello universitario sulle neuroscienze e il marketing con l’Università di comunicazione e lingue IULM.”

Inoltre, “per Caritas Ambrosiana è stato creato un servizio che, tramite il digitale, supporta i volontari nel creare un canale diretto con i donatori. La volontà dell’azienda è lavorare nella direzione di migliorare il proprio impatto, nella consapevolezza che questo coincida anche con la creazione di valore per gli azionisti.”

Uno scenario favorevole con focus sul nuovo ‘RPO’

“Le recenti operazioni di M&A dovrebbero accelerare il percorso evolutivo di MeglioQuesto, volto a trarre vantaggio dall’attuale trend di digitalizzazione del mercato”, spiega il Ceo.

“L’acquisizione di Eureweb, ad esempio, consente un’evoluzione del modello di business, in quanto ci permette di costituire la prima Phygital Analytic Company offrendo una user experience completamente innovativa, contestualmente fisica e digitale, caratterizzata da immediatezza e interazione e che mutua dal digitale al fisico la capacità di misurare la conversione reale degli investimenti media. A livello di logica industriale, l’operazione mira a rafforzare il posizionamento competitivo di MeglioQuesto e a generare importanti sinergie di cross selling, anche con il gruppo OM, recentemente acquisito.”

Per la fine di luglio è prevista l’entrata in vigore del nuovo ‘Registro Pubblico delle Opposizioni’ (RPO). “L’inasprimento della regolamentazione comporterà probabilmente dei guadagni di produttività legati alla riduzione del numero di chiamate indesiderate ai clienti, eliminando la ‘lista fredda’ e concentrandosi su una ‘lista calda’ migliorata.”

MeglioQuesto, prosegue l’Ad, “è già ben posizionata per affrontare il nuovo contesto di mercato che verrà determinato dalle modifiche dell’RPO, in quanto circa l’85% dei ricavi di acquisizione clienti MeglioQuesto (canale di contatto ‘voce’) sono generati da contratti preesistenti e rappresentano clienti che potrebbero essere contattati per proposte di upselling o cross-selling, anche se iscritti all’RPO. L’attività di MQ potrebbe infatti beneficiare del regolamento, in quanto consentirebbe una generazione di lead più orientata e utenti più redditizi.”

Indicatori economici e patrimoniali in rafforzamento nel 2021

MeglioQuesto ha chiuso positivamente il primo bilancio da società quotata, registrando una crescita significativa dei ricavi e degli altri indicatori economici e dimostrando una forte solidità patrimoniale. L’esercizio evidenzia un incremento del Valore della Produzione pari al +26,5%, grazie al contributo positivo di entrambe le linee di business. Le economie di scala connesse all’aumento dei ricavi e l’incremento dell’incidenza dei ricavi del canale digital hanno determinato un ottimo livello di marginalità portando l’Ebitda margin adjusted al 18,2%.

Con riferimento alla composizione dei Ricavi, si evidenzia un contributo positivo di entrambe le linee di business: Customer Acquisition (+21% a 54,9 milioni) e Customer Management (6,5 milioni rispetto a circa 2,5 milioni del 2020).

L’Utile Netto si attesta a 3,8 milioni, +125,5% rispetto a 1,7 milioni al 31 dicembre 2020, dopo imposte per 2,4 milioni (1,2 milioni al 31 dicembre 2020).

A livello patrimoniale, il Patrimonio Netto del Gruppo ha registrato un forte aumento passando da 6,4 milioni al 31 dicembre 2020 a 20,2 milioni di fine 2021. Questo, grazie alla raccolta di 17,25 milioni in seguito al collocamento sul mercato Euronext Growth Milan, con conseguente e significativo miglioramento dell’indebitamento finanziario netto da 17,4 milioni del 31 dicembre 2020 a 6,1 milioni di fine 2021.

“Il 2022 rappresenta un anno di veloce trasformazione per il settore, che raccogliamo come un’ulteriore opportunità di crescita. Le operazioni straordinarie concluse, coerentemente con la strategia rappresentata in IPO, abilitano MeglioQuesto a proporsi come primo operatore Phygital Analytic nel settore della customer experience”, ha dichiarato l‘Ad Saladini.

Prosegue il processo di ottimizzazione finanziaria a servizio della strategia di crescita per linee esterne

MeglioQuesto prosegue il processo di ottimizzazione finanziaria a servizio della strategia di crescita per linee esterne: raccolta nuova cassa per 21 milioni di euro attraverso la prima finestra di conversione dei “WARRANT MEGLIOQUESTO 2021-2025” (che hanno apportato 8,3 milioni di euro) e il collocamento del prestito obbligazionario “Bond MeglioQuesto 4,75% 2022-2026” per un controvalore complessivo di 12,5 milioni di euro.

Il mercato del debito ha registrato da inizio anno un rialzo rimarchevole dei tassi di interesse in risposta alle continue pressioni inflazionistiche e all’avvio di una fase restrittiva di politica monetaria. La BCE ha annunciato due ulteriori rialzi, previsti nei mesi di luglio e di settembre dell’anno corrente. Il BTP decennale nell’ultima chiusura ha fatto registrare un rendimento di circa il 3,5% (+228 punti base rispetto a inizio anno). In questo contesto, MeglioQuesto è particolarmente soddisfatta delle condizioni accordate dal mercato per la sottoscrizione del Bond.

ValueTrack stima una significativa crescita nel biennio 2022-2023

Le aspettative degli analisti di ValueTrack, riportate nell’ultima ricerca (indipendente) pubblicata il 1 luglio 2022, evidenziano un forte senso di fiducia sull’ulteriore crescita della società, principalmente legata alla crescita organica e al contributo delle tre società recentemente acquisite: Smart Contact, Eureweb e OM Group.

Nel dettaglio, gli esperti di ValueTrack si aspettano ricavi consolidati pari a circa 139 milioni nel 2023, in crescita del 29% medio annuo nel biennio 2022-2023.

L’Ebitda adjusted è atteso in aumento a 30 milioni nel 2023, cifra in aumento di circa tre volte rispetto ai risultati 2021. L’Ebitda margin adjusted è previsto in miglioramento al 20% già a partire dal 2022, per poi salire ulteriormente a circa il 22% nel 2023, grazie anche al consolidamento di Eureweb e Smart Contact.

L’Ebitda adjusted è atteso in aumento a 30 milioni nel 2023, cifra in aumento di circa tre volte rispetto ai risultati 2021. L’Ebitda margin adjusted è previsto in miglioramento al 20% già a partire dal 2022, per poi salire ulteriormente a circa il 22% nel 2023, grazie anche al consolidamento di Eureweb e Smart Contact.

La ricerca assegna a MeglioQuesto un fair value di 4,85 euro per azione, considerando il numero di azioni attualmente in circolazione (“non fully diluted”). Tenendo conto dei warrant, attualmente ‘deep in the money’ (quindi con alta probabilità di essere esercitati), il fair value ‘fully diluted’ scende a 4,35 euro per azione, comunque ben al di sopra del prezzo di mercato (in area 2,0 euro).

###

Resta sempre aggiornato sul tuo titolo preferito, apri l'Insight dedicato a MeglioQuesto