Nonostante il posticipo di alcune consegne a causa di difficoltà legate alla carenza di componenti e alla pandemia, il gruppo Eles archivia il 2021 con ricavi in crescita del 5% a 19 milioni, mentre i margini flettono e l’utile si dimezza a 0,9 milioni penalizzato dall’aumento del costo delle materie prime. Positivo l’andamento del primo trimestre 2022, con il giro d’affari in progresso del 33% rispetto al pari periodo del 2021. Antonio Zaffarami, Presidente della società dichiara: “La strategia 2022 vedrà Eles svilupparsi fortemente in ambito Aerospace & Defense, anche attraverso M&A; la prima milestone è stata posta a gennaio 2022 con l’acquisizione della società Campera – ES di Livorno.”

Modello di Business

Eles progetta e realizza soluzioni di test per semiconduttori (Soc, Mems e memorie). Nel dettaglio, produce macchine universali (test system) e i relativi servizi di assistenza per i test di affidabilità, avendo sviluppato un processo di co-engineering con i propri clienti finalizzato a garantire un prodotto microelettronico (Zero Difetti).

E’ inoltre attiva nel settore dei test application, fornendo ai propri clienti le applicazioni necessarie per procedere alle varie soluzioni di test che possono essere eseguite attraverso le macchine prodotte da Eles, oltre ad una serie di servizi connessi all’elaborazione dei dati acquisiti durante le attività e fasi di test. La società annovera tra i propri clienti aziende multinazionali produttrici di semiconduttori e produttori di moduli elettronici per il settore automotive e I&D.

La società umbra opera attraverso le unità di business, Semiconduttori e ECU (Elettronic Central Unit).

Ultimi Avvenimenti

Nel primo trimestre 2022 il gruppo ha realizzato ricavi per 4,6 milioni, in crescita del 33% rispetto al pari periodo del 2021. La quota dei ricavi per servizi, fattore mitigante della ciclicità del mercato Semiconduttori, attestandosi a 2,1 milioni (2,6 milioni al 31 marzo 2021), ha rappresentato il 46% del totale. In crescita l’incidenza dell’export pari al 78% dei ricavi.

A maggio Eles ha sottoscritto un accordo per l’acquisizione, in un prima fase, del 62,66% del capitale di CBL Electronics, attiva in ambito mission critical Aerospace & Defense e specializzata, anche attraverso la controllata Laytech, nella progettazione e produzione hardware e software di test di semiconduttori, schede e sistemi elettronici. L’operazione è subordinata al verificarsi di alcune condizioni sospensive, tra cui l’autorizzazione nell’ambito della golden power. L’acquisizione consentirà ad Eles di estendere l’offerta sviluppata attraverso la metodologia RETE ai mondi Aerospace & Defense, Naval, Automotive, Consumer.

A gennaio 2022 il gruppo ha finalizzato l’acquisizione del 100% di Campera-Electronic Systems, che opera nei settori Aerospace & Defense dal 2014, fornendo progettazione e Proprietà Intellettuali (IP) basate sulle più moderne tecnologie FPGA e System on Chip. L’operazione ha rappresentato il primo passo verso l’obiettivo di diventare un polo di riferimento nell’Aerospace & Defense con l’offerta di metodologie distintive per il miglioramento dell’affidabilità.

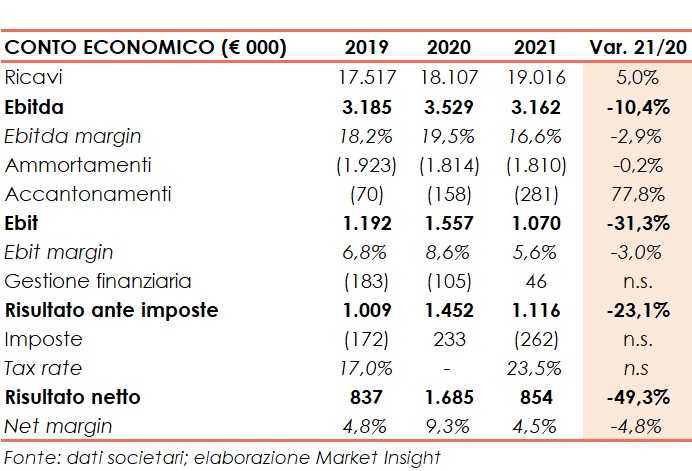

Conto Economico

Nel 2021 il gruppo Eles ha realizzato ricavi pari 19 milioni, in crescita del 5% rispetto all’esercizio precedente, con alcune consegne posticipate al 2022 a causa di difficoltà ambientali contingenti quali carenza di componenti e la pandemia che hanno impattato anche i piani di investimento dei clienti. La quota dei ricavi per servizi si è attestata a 13,2 milioni, in aumento del 17% a/a e pari al 69% del fatturato.

L’Ebitda è diminuito del 10,4% a 3,1 milioni, con il relativo margine in calo al 16,6% dal 19,5% del 2020, un andamento che ha risentito della riduzione del contributo sotto forma di credito d’imposta su R&S, oltre all’aumento dei costi di acquisto di materie prime, dell’energia e dei costi per servizi.

L’Ebit si riduce del 31,2% a 1,1 milioni, dopo aver contabilizzato ammortamenti stabili a 1,8 milioni e accantonamenti per 0,3 milioni (+77,8% sul 2020).

La gestione finanziaria diventa positiva per 46 mila euro (vs -0,1 milioni nel 2021), prevalentemente grazie agli utili su cambi e, dopo aver spesato imposte per 0,3 milioni, contro un recupero di imposte per 0,2 milioni che includeva imposte anticipate per 0,5 milioni riferite alla rivalutazione dell’immobile della sede, l’utile netto segna un calo del 49,3% a 0,9 milioni.

Breakdown dei ricavi per area geografica

Cresce l’incidenza dell’export sul totale delle vendite del gruppo, pari al 62% rispetto al 59% del 2020. Nel corso dell’esercizio sono stati acquisiti 6 nuovi clienti in USA, Israele e Taiwan.

Stato Patrimoniale

Sul fronte patrimoniale i mezzi propri passano da 14,4 milioni a fine anno 2020 a 19,5 milioni, grazie all’esercizio dei “Warrant ELES 2019-2024” per un controvalore complessivo di 4,8 milioni. Ne beneficia la liquidità finanziaria netta che sale a 3,2 milioni da 0,5 milioni, dopo investimenti in ricerca e sviluppo per 1,9 milioni.

Ratio

La posizione finanziaria netta positiva rende non significativi gli indici di indebitamento. Il ritorno per gli azionisti si riduce dall’11,7% al 4,4% per la diminuzione del risultato finale ma soprattutto per l’aumento della base patrimoniale generato dall’esercizio dei warrant.

Strategia

Il percorso tracciato dal Piano Industriale 2020-2022, approvato a fine novembre 2019, prevedeva l’innovazione di prodotto, il consolidamento dei clienti acquisiti nonché la ricerca di nuovi clienti, anche attraverso operazioni di M&A.

La società ha in seguito rivisto al ribasso le stime di crescita del fatturato a causa del persistere della carenza di componenti, del ritardo nel ritiro di una rilevante commessa da parte di un cliente, della temporanea interruzione delle attività da parte di alcuni fornitori a causa della pandemia. Le assunzioni del management prevedevano per il 2021 ricavi consolidati compresi tra i 20 e i 21 milioni e un Ebitda margin compreso fra il 17,3% e 18,3%. In seguito il totale dei ricavi stimati è stato modificato a 19 milioni e l’Ebitda margin tra il 16% e il 17%.

Vengono tuttavia confermate le linee guida tracciate, che puntano alla crescita del gruppo nei mercati consolidati attraverso lo sviluppo dei clienti acquisiti e l’acquisizione di nuovi clienti, nonché all’ingresso in nuovi mercati replicando l’offerta per il testing dei semiconduttori anche alle unità di controllo elettroniche (ECU), mercato adiacente a quello dei semiconduttori.

E’ inoltre prevista una maggiore penetrazione del settore Aerospace & Defense, confermata dalla recente acquisizione di Campera-Electronic Systems, e lo sviluppo tecnologico dell’offerta per supportare tutte le linee di business.

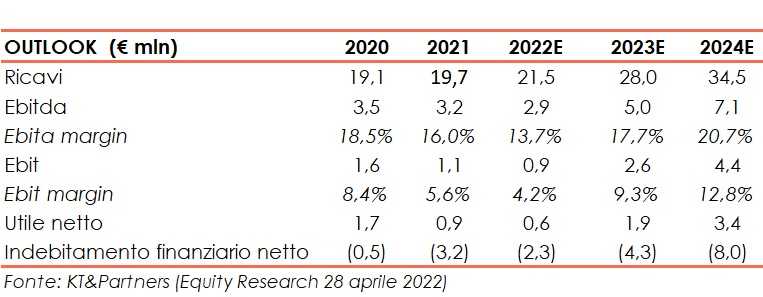

Outlook

KT&Partners nello studio del 28 aprile rivede al ribasso le stime di crescita per il periodo 2022-2024 dopo la pubblicazione dei risultati 2021, in considerazione del prolungarsi dei tempi di consegna e del posticipo degli investimenti programmati dai clienti del gruppo a causa del perdurare della carenza di componenti.

Stime che sono state confermate anche il 30 giugno scorso dopo la diffusione del dato dei ricavi del 1Q 2022 e che potranno essere aggiornate dopo il closing dell’acquisto del 62,66% del capitale di CBL Electronics.

Gli analisti prevedono un’accelerazione dei ricavi solo a partire dal secondo semestre 2023, quando l’effetto shortage (carenza di componenti) dovrebbe attenuarsi.

Per il 2022 gli esperti stimano vendite per 21,5 milioni, che dovrebbero poi salire fino a 34,5 milioni a fine 2024 (Cagr 21-24E 20,5%).

L’Ebitda margin, penalizzato da crescenti costi per materie prime per il persistere dello shortage e dall’aumento dei costi per l’energia, a fine 2022 cede 2,3 punti percentuali rispetto al 2021, per poi iniziare una graduale crescita al 17,7% nel 2023 e al 20,7% a fine periodo previsionale.

In termini assoluti, gli analisti stimano un Ebitda pari a 2,9 milioni nel 2022, che progressivamente dovrebbe aumentare fino a 7,1 milioni di fine 2024 (Cagr 21-24E 31,2%).

Anche l’utile netto, in calo a 0,6 milioni a fine 2022, migliora negli anni successivi e nel 2024 è stimato a 3,4 milioni (Cagr 21-24E 57,8%).

La liquidità finanziaria netta di fine periodo si dovrebbe attestare a 8 milioni, nonostante investimenti prevalentemente in ricerca e sviluppo stimati per 6,9 milioni.

Borsa

Da inizio anno il titolo ha perso circa il 44% rispetto al -20% circa del Ftse Italia Growth. Un andamento che ricalca in parte quello del settore tecnologico e in particolare del comparto dei semiconduttori, con perdite che si aggirano mediamente intorno al 30%.

Dopo un 2021 caratterizzato da una carenza di microchip e da una conseguente domanda elevata, gli ultimi mesi hanno fatto segnare una parziale inversione di tendenza, con consistenti scorte di prodotti di elettronica di consumo (smartphone e TV) invenduti.

Dinamica su cui hanno pesato l’aumento dell’inflazione e il peggioramento del sentiment economico, che hanno inciso negativamente su un settore fortemente ciclico come quello dei microchip.

Il contesto geopolitico attuale e la prospettiva di una possibile recessione continuano a determinare una parziale incertezza per la seconda metà dell’anno e per il 2023. Tuttavia, nel medio-lungo termine il settore dei semiconduttori è destinato a registrare una nuova fase espansiva, come dimostrano gli ingenti investimenti dei principali chipmaker per incrementare la capacità produttiva.

###

Resta sempre aggiornato sul tuo titolo preferito, apri l'Insight dedicato a Eles