Sbarcata sull’Euronext Growth Milan a dicembre 2021, il gruppo archivia il primo semestre 2022 con una crescita del 20,7% a 11 milioni delle vendite ed un balzo della redditività poiché l’Ebitda margin passa da 0,8 al 12,8 per cento. Michele Corradi, Ad di gruppo commenta: “stiamo andando nella giusta direzione. Continueremo a investire sulle tecnologie e resteremo concentrati sul mantenimento delle nostre marginalità a fronte sia della crisi energetica, sia di altri eventi esogeni che potrebbero minacciare la nostra crescita; non sarà̀ certo facile, ma siamo pronti”.

Modello di business

Il Gruppo Lindbergh opera in Italia e in Francia nel settore MRO (Maintenance Repair and Operations) offrendo servizi, prodotti e soluzioni di logistica per le reti di assistenza tecnica attraverso la propria piattaforma tecnologica T-Linq. Fondata nel 2006 da Marco Pomè e Michele Corradi, entrambi provenienti da lunghe esperienze nel settore della logistica e dei servizi, Lindberg ha sede a Pescarolo ed Uniti (CR).

Il Gruppo oggi impiega oltre 100 dipendenti e opera mediante 3 business unit trasversali:

- network management, ovvero la vendita ai tecnici manutentori itineranti di servizi e prodotti, forniti tramite consegna notturna direttamente a bordo dei veicoli in uso (servizio in-boot in-night);

- waste management, che si occupa del servizio di gestione di tutte le procedure riguardanti il ciclo di vita dei rifiuti, anche speciali, e della cura di tutti gli adempimenti anche documentali richiesti ai sensi della normativa vigente;

- warehouse management, nata nel 2021, che gestisce l’esecuzione di operazioni logistiche e di stoccaggio riguardanti carrelli elevatori nuovi e usati.

Ultimi Avvenimenti

A fine settembre Lindbergh ha avviato una collaborazione per il servizio di ritiro e smaltimento rifiuti con TK Elevator Italia, azienda leader nel settore ascensoristico, con rete di field service management in ambito ascensori e mobilità. L’accordo è di interesse strategico in quanto va ad ampliare l’attività “waste management” di gruppo. Il management inoltre mira ad estendere la collaborazione con TK Elevator Italia all’offerta di servizi di in-night delivery (consegna notturna).

A fine agosto Lindbergh ha avviato la fase di test per i servizi di consegna ricambi e ritiro rifiuti in-night con ATI, azienda attiva nella vendita e nell’assistenza tecnica di carrelli elevatori, piattaforme aeree e sollevatori telescopici nel Triveneto.

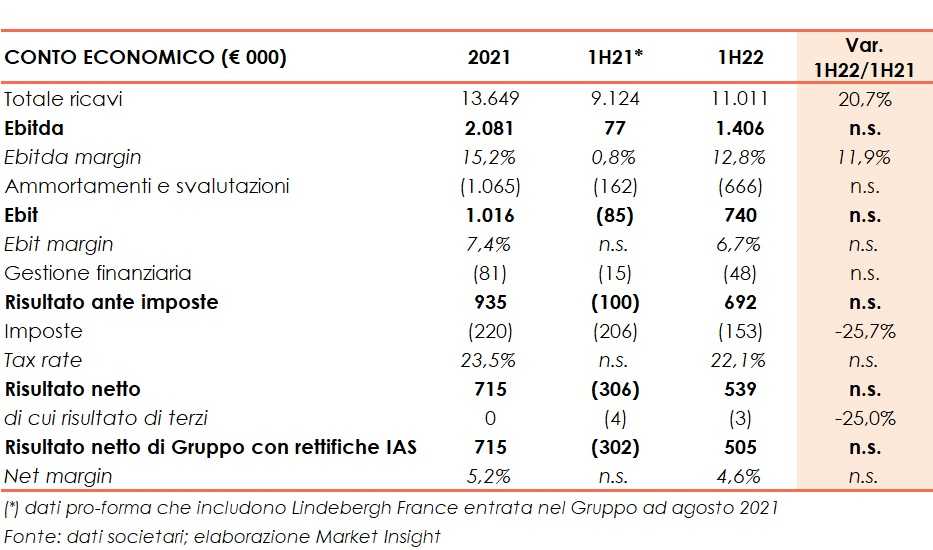

Conto Economico

La relazione semestrale consolidata al 30 giugno 2022 include per la prima volta anche Lindbergh France, acquisita nell’agosto 2021 e controllata al 77%. A livello di conto economico, i risultati vengono confrontati con i dati pro-forma consolidati al 30 giugno 2021, che includono nel perimetro anche Lindbergh France.

I ricavi di gruppo ammontano a 11 milioni, in aumento del 20,7% rispetto al primo semestre 2021. I ricavi delle vendite e delle prestazioni, pari a 10,7 milioni, crescono del 17,9%, mentre la voce “altri ricavi e proventi” si compone prevalentemente della rinuncia al credito per finanziamento soci da parte di Lindbergh a favore di Lindbergh France (170 mila euro) e della contabilizzazione di competenza del credito di imposta per le spese di quotazione (90 mila euro).

Il semestre registra un forte recupero di redditività conseguito grazie alla riorganizzazione operativa e commerciale di Lindbergh France, intrapresa a partire da settembre 2021. Inoltre, al fine di razionalizzare e semplificare le attività amministrative e organizzative all’interno del gruppo, nel mese di maggio Lindebergh ha assunto, dalla controllata Linteq, tutti gli asset tecnologici del gruppo attraverso i quali venivano erogati i servizi in Italia e in Francia.

L’Ebitda, di soli 77 mila euro al 30 giugno 2021, sale a 1,4 milioni e la relativa marginalità si spinge al 12,8% verso lo 0,8% del periodo a confronto.

L’Ebit cambia di segno da -85 mila euro a +740 mila euro, dopo ammortamenti e svalutazioni per 666 mila euro (262 mila euro nel primo semestre 2021).

Il risultato finale di gruppo, al netto di imposte per 153 mila euro e perdite attuariali per 35 mila euro (così come dettato dai principi contabili IAS) cifra in 505 mila euro confermando il buon andamento del semestre.

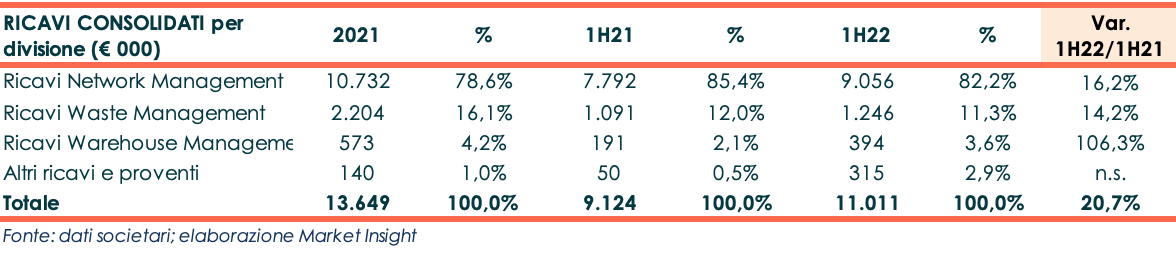

Breakdown delle vendite

Tutte le unità di business Business del Gruppo hanno contribuito alla crescita dei ricavi.

La divisione Network Management ha realizzato ricavi per 9 milioni (+16,2% a/a), in crescita sia in Italia (+12%) sia in Francia (+21,6%).

L’acquisizione di nuovi clienti e la piena implementazione di servizi avviati nello scorso dell’esercizio 2021 hanno permesso alla divisione Waste Management, attiva solo in Italia, di totalizzare ricavi per 1,2 milioni in crescita del 14,2% rispetto a giugno 2021.

La divisione Warehouse Management, operativa solo a partire da marzo-aprile 2021, ha sostanzialmente raddoppiato i ricavi a 394 mila euro.

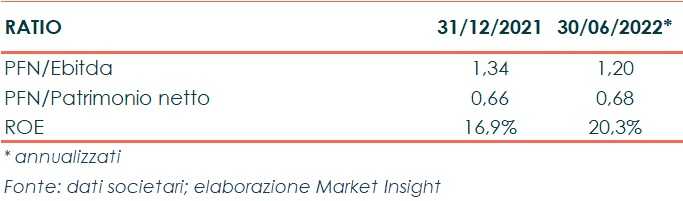

Stato Patrimoniale

Il patrimonio netto sale da 4,2 milioni di fine 2021 a 5 milioni.

L’aumento dell’indebitamento finanziario netto (2,8 milioni di fine dicembre 2021 e 3,4 milioni a fine 1H 2022) è ascrivibile a investimenti e costi sostenuti per la riorganizzazione di Lindbergh France e per lo sviluppo della piattaforma tecnologica T-Linq.

Ratio

Nonostante l’incremento dell’indebitamento finanziario netto, l’Ebitda del semestre, annualizzato, porta ad un miglioramento dell’indice di capacità di ripagamento del debito che passa da 1,34x di fine 2021 a 1,20x al 30 giugno 2021.

L’indice di capitalizzazione è pressoché stabile a 0,68x verso 0,66x e il ritorno del capitale segna un miglioramento 3,4 punti percentuali.

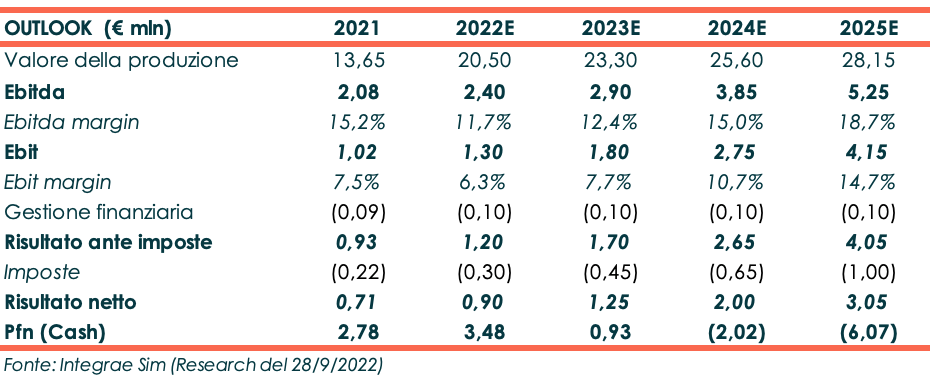

Outlook

Integrae Sim, nello studio del 28 settembre, conferma quasi integralmente le proprie stime per l’anno in corso e per il triennio 2023-2025.

Gli analisti prevedono che, per l’esercizio 2022, il valore della produzione possa raggiungere i 20,5 milioni verso i 13,7 milioni realizzati nell’esercizio 2021. Anche l’Ebitda salirà a 2,4 mln, ma l’Ebitda margin si attesterà all’11,7% dal 15,7% nel 2021.

Il recupero della redditività è prospettato per gli anni successivi: gli esperti infatti stimano che, a fine periodo previsionale, il valore della produzione salga a 28,15 milioni (CAGR 21A-25E: 19,8%) e l’Ebitda margin passi al 18,7%, guadagnando 3,5 punti percentuali rispetto a dicembre 2021.

In base alle stime, la cassa generata negli anni permetterà il ripagamento del debito e l’accumulo di liquidità che, a fine 2025, è attesa a 6,1 milioni.

Borsa

Sbarcata in Borsa il 20 dicembre 2021 a 1,70 euro, il titolo da inizio anno 2022 segna un calo del 33% rispetto al -24% registrato dall’indice Ftse Italia Growth.

Un andamento che sconta soprattutto le dinamiche del mercato degli ultimi mesi legate inizialmente alla situazione geopolitica e a seguire all’aumento dell’inflazione e dei prezzi dell’energia.

Il titolo oggi quota in area 1,55 euro, un prezzo ben al di sotto del target price indicato dagli analisti di Integrae Sim nello studio dello scorso 28 settembre pari a 3,50 euro con giudizio “Buy”, un prezzo che incorpora un consistente potenziale upside del 125% rispetto ai corsi attuali.

###

Resta sempre aggiornato sul tuo titolo preferito, apri l'Insight dedicato a Lindbergh