Il primo semestre del 2022 di Convergenze si chiude con un valore della produzione in crescita del 40,7% a 12,7 milioni, ma la redditività arretra di ben 10 punti con Ebitda margin sceso dal 14,5 al 3,8%, mentre il Ros si tinge di rosso poiché il rincaro dei prodotti energetici penalizza la divisione Energia e offusca il buon andamento della Business Unit TLC. Rosario Pingaro, Presidente e AD, commenta: “Siamo soddisfatti dei risultati e degli obiettivi raggiunti in quanto abbiamo saputo reagire e mettere in atto le misure necessarie per proseguire nel nostro percorso di gestione virtuosa del business, i cui effetti, che risultano in parte già̀ riscontrabili, ci attendiamo saranno maggiormente evidenti nella seconda parte dell’anno nonostante il forte aumento dei costi dell’energia, le difficoltà di approvvigionamento ed il clima di incertezza.”

Modello di Business

Convergenze, Società Benefit quotata al Mercato Euronext Growth di Borsa Italiana da fine dicembre 2020, è un operatore di tecnologia integrato attivo nei settori Telecomunicazioni ed Energia 100% green. La società è presente sul territorio nazionale con punti di ricarica per auto elettriche attraverso il brevettato network EVO (Electric Vehicle Only).

Costituita nel 2005, ha iniziato ad operare nel settore delle Telecomunicazioni con servizi internet e di fonia fissa, diversificando poi l’attività nel 2015 con l’ingresso nel settore dell’Energia, in qualità di trader di energia elettrica da fonti rinnovabili e gas naturale. La sede operativa principale è il “Convergenze Innovation Center”, che si estende su 1.350 mq su 3 livelli e incarna i valori aziendali di sostenibilità̀, innovazione e mobilità green, oltre a ospitare nel basamento uno dei Data Center proprietari, certificato ISO 27001. La società opera attraverso due Business Unit strettamente interconnesse in termini strategici e operativi:

- Telecomunicazioni (BU TLC): offre, a clienti business e small business, Pubblica Amministrazione, associazioni e retail, servizi di connettività a banda larga e ultra-larga, connettività wireless, telefonia fissa, servizi cloud e servizi unici accessori nonché bundle Voce+Dati su base locale, regionale e nazionale (al 30 settembre 2022 la rete in fibra ottica proprietaria supera i 7.300 km);

- Energia e gas naturale (BU Energia): fornisce, alle stesse categorie di clienti individuate per la BU TLC, energia elettrica proveniente da fonti 100% rinnovabili e gas naturale.

Il management sta inoltre strutturando una nuova Business Unit, denominata Media Content Delivery Network, che si occuperà sviluppare progetti e idee rispetto a quanto potrà essere fruito dai propri clienti attraverso i servizi di connettività̀ ultra-broadband, oltre ad approfondire tutto quanto riguarda i contenuti media da poter rendere visibili.

Ultimi Avvenimenti

Nei primi nove mesi del 2022 – dati che non includono i risultati conseguiti da Positivo S.r.l. acquisita il 30 giugno 2022 – i ricavi sono stati pari a 22,6 milioni, in crescita del 67,4% rispetto al pari periodo del 2021.

La BU Energia ha contribuito in maniera determinante alla crescita del fatturato, con ricavi per 15,6 milioni, +126,1% rispetto al 30 settembre 2021.

In aumento anche i ricavi della BU TLC, che hanno raggiunto 7 milioni (+6,1% a/a).

Nel periodo in esame la società ha registrato una crescita del numero di servizi contrattualizzati, attestatisi a oltre 43.800 per la BU TLC e a oltre 10.600 per la BU Energia. In miglioramento anche la percentuale di utenti presenti su rete FTTH e Wi-fi di proprietà pari al 51% rispetto al 48,9% del 30 settembre 2021.

La rete in fibra ottica proprietaria si è ampliata raggiungendo un’estensione complessiva di oltre 7.300 km (vs 5.100 km a fine settembre 2021).

A novembre Convergenze ha ampliato il proprio network di stazioni di ricarica per veicoli elettrici “EVO” con l’installazione di due nuove postazioni a Certaldo (Fi), elevando a 19 le colonnine dislocate tra Campania e Toscana.

A ottobre si è aggiudicata per terza volta il premio per le eccellenze imprenditoriali promosso da Deloitte Private, con la partecipazione di ALTIS – Alta Scuola Impresa e Società dell’Università Cattolica del Sacro Cuore, ELITE-Gruppo Euronext e Piccola Industria Confindustria.

A luglio la società ha comunicato il lancio del progetto Academy, in collaborazione e con il sostegno del Parco Nazionale del Cilento, Vallo di Diano e Alburni, volto ad attrarre e formare giovani talenti del mondo dell’Information Technology. Con questo progetto Convergenze si pone come promotore dello sviluppo innovativo e sostenibile del territorio, creando così una concreta opportunità̀ di formazione per 12 giovani provenienti da tutti i paesi in prossimità̀ del Parco stesso.

Il 30 giugno 2022 la società ha completato l’acquisizione del 100% di Positivo S.r.l., operazione che consente di espandersi su territori non coperti, beneficiando di opportunità di crossselling sul portafoglio clienti dell’acquisita. Positivo S.r.l. ha chiuso il 2021 con ricavi pari a circa 1,15 milioni, un Ebitda adjusted di circa 200 mila euro e un Ebitda adjusted margin del 2,1%.

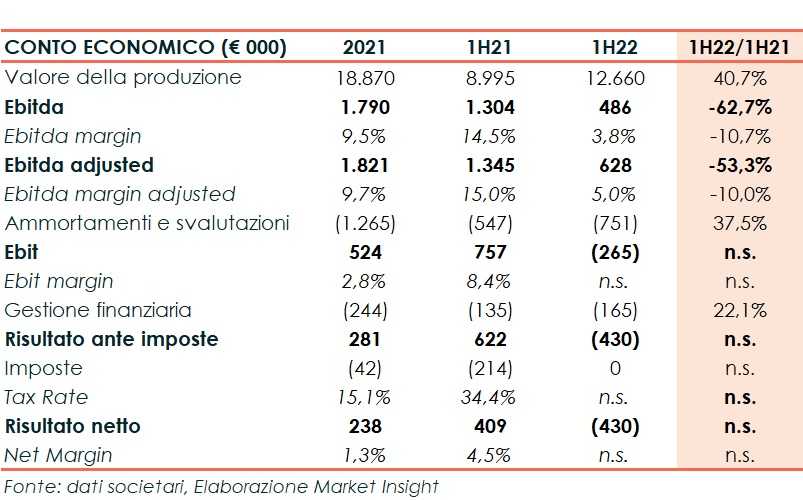

Conto Economico

Nel primo semestre 2022 il valore della produzione aumenta del 40,7% a 12,7 milioni, una dinamica a cui ha contribuito la divisione TLC con ricavi pari a 4,7 milioni (+8,9% a/a) e, in particolar modo, la divisione Energia il cui fatturato è lievitato a 7,9 milioni (+75,5% a/a). In merito all’aumento dei ricavi della divisione Energia, il management puntualizza che le condizioni di mercato dell’energia elettrica e del gas naturale hanno comportato un incremento dei relativi prezzi e l’applicazione della fatturazione con tariffa variabile in condizioni di prezzi crescenti. A ciò si è sommato l’incremento del numero di servizi attivi verificatosi nel periodo.

Il numero di servizi contrattualizzati, 42.940 per la BU TLC e 10.982 per la BU Energia, è cresciuto rispettivamente del 4,3% e 5,8% rispetto al 30 giugno 2021.

L’Ebitda, al netto di costi non ricorrenti, cifra 628 mila euro, in calo del 53,3% a/a prevalentemente a causa dell’incremento del costo dell’energia. La BU TLC ha realizzato infatti un Ebitda adjusted pari a 1,3 milioni con relativa marginalità del 27,5% (26,5% nel periodo a confronto), mentre la BU Energy ha riportato un Ebitda negativo per 700 mila euro (vs +200 mila euro a giugno 2021).

Per mitigare i rischi legati alla volatilità del prezzo dell’energia, Convergenze, già̀ dal mese di dicembre 2021, ha comunicato alla propria clientela la variazione unilaterale delle condizioni di fornitura e la cancellazione dell’opzione “prezzi fissi su dodici mesi”. Tale modifica ha avuto effetto a partire da marzo 2022, decorsi i termini fissati da ARERA e, quindi, i risultati della misura saranno più visibili nella seconda parte dell’anno.

L’Ebit, oltre al calo dell’Ebitda, risente anche di maggiori ammortamenti (751 mila euro vs 547 mila euro del semestre a confronto), diventando negativo per 265 milioni a fonte di un importo positivo di 757 mila euro nel periodo a confronto.

Il semestre si chiude con una perdita netta di 430 mila euro (vs un utile netto di 409 mila euro del 30 giugno 2021), dopo aver spesato oneri finanziari pari a 165 mila euro (+22,1% a/a).

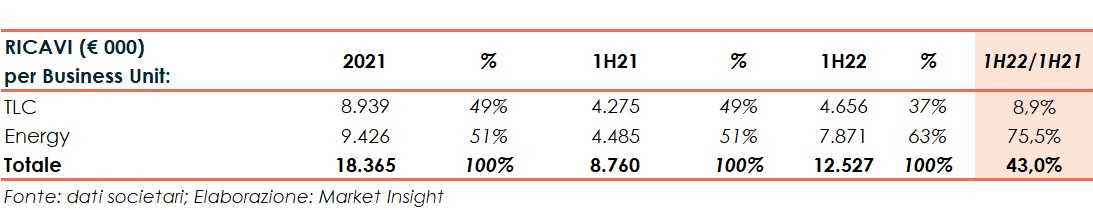

Breakdown Ricavi

La ripartizione dei ricavi per BU conferma una crescita moderata (+8,9%) del settore TLC. In questo ambito il management ha perseguito l’obiettivo di ampliamento della capacità produttiva degli asset strategici FTTH, WiFi e data center: la rete in fibra ottica proprietaria ha infatti raggiunto un’estensione di 6.558 km al 30 giugno 2022, rispetto ai 5.647 km del 31 dicembre 2021. Nel periodo sono stati cablati i Comuni di Castelcivita (SA), Aquara (SA) e Bellosguardo (SA), intensificando la presenza nelle aree in cui la Società̀ era già̀ presente con altre tecnologie e con un portafoglio clienti consolidato, in linea con la strategia da sempre adottata.

La BU Energia, pur registrando un forte aumento dei ricavi (+75,5% a/a; 63% dei ricavi totali), è stata penalizzata dal contesto economico generale e dalla forte speculazione presente nel mercato di riferimento. E’ continuato tuttavia lo sviluppo del network di ricarica elettrica a servizio della mobilità sostenibile e si sono registrati tassi di crescita importanti nell’utilizzo da parte degli utenti della rete EVO.

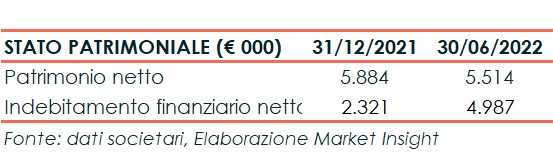

Stato Patrimoniale

Il patrimonio netto risente della perdita del periodo e si assesta a 5,5 milioni da 5,9 milioni a fine dicembre 2021.

Il forte incremento dell’indebitamento finanziario netto (4,9 milioni da 2,3 milioni a fine dicembre 2021) è giustificato dagli investimenti portati avanti nel periodo per l’ampliamento della rete e da fabbisogni di circolante della BU Energia e dalla gestione dei flussi di cassa in relazione alla riduzione dei tempi di pagamento ai fornitori. A ciò si è aggiunto il versamento al GME delle garanzie richieste per operare sul mercato energia.

Ratio

I ratio del periodo riflettono la solidità patrimoniale del gruppo (PFN/Patrimonio netto in lieve deterioramento da 0,4x a 0,9x ma pur sempre al di sotto dell’unità) ma anche la minore sostenibiltà del debito, con il rapporto FPN/Ebitda che passa dal 1,3x a 5,1%.

Negativo il ritorno del capitale.

Strategia

Il management ha confermato la volontà di proseguire con investimenti nel territorio di pertinenza. Sono state completate le infrastrutture nei Comuni di Capaccio Paestum (ulteriore lotto di completamento), Altavilla Silentina (SA), Aquara (SA) e Castelcivita (SA) ed è in fase di apertura un ulteriore cantiere nel Comune di Sapri (SA), la cui ultimazione è prevista nel primo semestre 2023.

I vertici intendono continuare lo sviluppo degli asset strategici per potenziare il data center principale, ovvero il “Convergenze Innovation Center”, in corso di certificazione TIER3 presso l’Uptime Institute. Contemporaneamente, verranno attivate le nuove aree cloud basate sulle piattaforme software Openstack e Ovirt, per essere accessibili agli utenti in modalità̀ “self-service”, sfruttando le piattaforme proprietarie di e-commerce. In aggiunta, al fine di creare sinergie, grande attenzione sarà riposta sulle attività di integrazione infrastrutturale, amministrativa e commerciale con la controllata Positivo S.r.l., acquisita di recente.

Relativamente al business dell’energia, il management non nasconde le proprie preoccupazioni in merito al difficile contesto di marcato, inclusa la scarsità della produzione di elettricità da energia rinnovabile verificatasi a partire dal secondo trimestre 2022.

E’ previsto infine il proseguimento della fase di analisi della struttura dell’offerta di servizi che andranno proposti dalla BU Media&Content Delivery Network, anche grazie alla nuova piattaforma Media realizzata dal reparto di R&S. Quest’ultima consentirà̀ di aumentare la qualità̀ dei servizi e la capacità produttiva delle IPTV, con particolare riferimento alle realtà̀ locali che potranno così potenziare il proprio network attraverso un’infrastruttura virtuale.

Riguardo al set top box, in seguito al cambiamento intervenuto e alla conseguente evoluzione che ha subito il mercato dei contenuti – nel quale i grandi player si configurano direttamente come fornitori del contenuto stesso e formulano accordi diretti con i partner TLC e in cui gli ambienti si integrano anche direttamente sui televisori di ultima generazione –, dopo una attenta analisi del rapporto costi-benefici operata sull’hardware inizialmente scelto si è ritenuto di non investire risorse in un progetto fisico, ma di indirizzare le nuove ricerche verso una piattaforma software a supporto dell’erogazione dei contenuti.

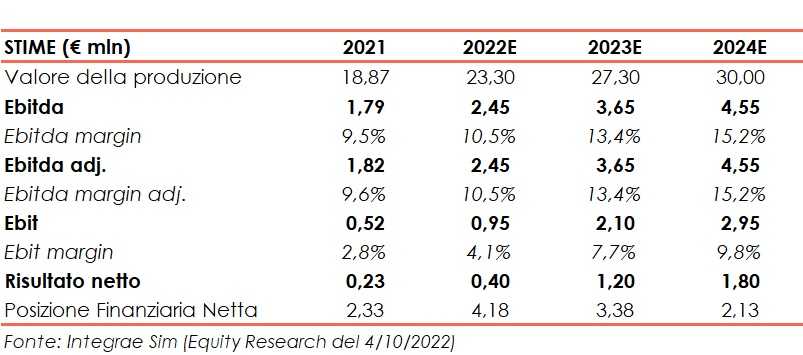

Outlook

Integrae Sim (Euronext Growth Adivisor) nello studio del 3 ottobre, alla luce dei risultati del semestre chiuso a giugno 2022, rivede al ribasso le proprie stime per l’anno in corso e per gli anni a venire.

Per l’esercizio 2022 gli analisti prospettano un valore della produzione in crescita a 23,3 milioni dai 18,9 milioni a dicembre 2021 e un Ebitda di 2,5 milioni (1,8 milioni nel 2021); la relativa marginalità guadagnerà un punto percentuale attestandosi al 10,5%.

Per gli anni a seguire, gli analisti prevedono che il valore della produzione possa aumentare fino a 30 milioni (Cagr FY21A-FY24E: 16,4%) nel 2024, con Ebitda adjusted pari a 4,6 milioni equivalente a un Ebitda adjusted margin del 15,2% (+5,6 punti percentuali rispetto a dicembre 2021).

Gli investimenti programmati per il periodo, pari a circa 6 milioni, dreneranno parte delle risorse finanziarie; tuttavia la cassa generata permetterà un graduale ripagamento dei debiti e a fine 2024 l’indebitamento finanziario netto dovrebbero diminuire a 2,1 milioni.

###

Resta sempre aggiornato sul tuo titolo preferito, apri l'Insight dedicato a Convergenze